第2編

株式交換の会計実務

第1

1

株式交換完全子会社の会計処理

(4)

持分の結合、共同支配企業の形成、逆取得の場合

(イ)

増加する子会社株式についての計算

(a)

基本的考え方

株式交換後において「完全子会社の株主資本」の額と「完全親会社における子会社株式の帳簿価額」とが合致するように計算されます。

基本的に、子会社の帳簿価額がベースになるところがパーチェス法との違いです。株式交換により取得した子会社株式を評価するにあたり、先ず帳簿価額をベースとした子会社の株主資本の評価額を算出し、そこから株式交換以前から保有する子会社株式(先行取得分)の帳簿価額を控除します。

株式交換後において「完全子会社の株主資本」の額と「完全親会社における子会社株式の帳簿価額」とが合致するように計算されます。

基本的に、子会社の帳簿価額がベースになるところがパーチェス法との違いです。株式交換により取得した子会社株式を評価するにあたり、先ず帳簿価額をベースとした子会社の株主資本の評価額を算出し、そこから株式交換以前から保有する子会社株式(先行取得分)の帳簿価額を控除します。

(b)

「(株式交換)完全子会社株式簿価評価額」

「完全子会社株式簿価評価額」=「完全子会社簿価株主資本額」-「先行取得分帳簿価額」

「完全子会社株式簿価評価額」=「完全子会社簿価株主資本額」-「先行取得分帳簿価額」

(c)

「(株式交換)完全子会社簿価株主資本額」

簿価ベースで、資産から負債を引いた額です。この場合、土地評価差額や有価証券の評価差額は無かったものとして、取得原価ベースで計算します。

また、「認識すべき利益」があれば、これを加算します。この「認識すべき利益」とは、上記1.(2)新株予約権の消滅で述べた、新株予約権等に関する負担を免れることによる利益から、税効果調整相当額を控除したものです。

簿価ベースで、資産から負債を引いた額です。この場合、土地評価差額や有価証券の評価差額は無かったものとして、取得原価ベースで計算します。

また、「認識すべき利益」があれば、これを加算します。この「認識すべき利益」とは、上記1.(2)新株予約権の消滅で述べた、新株予約権等に関する負担を免れることによる利益から、税効果調整相当額を控除したものです。

(ロ)

のれんの額

「完全子会社株式簿価評価額」と「吸収型再編対価簿価」との差額についてののれんの計上が問題となります。

「完全子会社株式簿価評価額」と「吸収型再編対価簿価」との差額についてののれんの計上が問題となります。

※

ここで「吸収型再編対価簿価」とは親会社株式以外の、対価として交付される財産の簿価を意味します。

(a)

対価に株式が含まれない場合

差額の全部をのれんで埋めることができます。

差額の全部をのれんで埋めることができます。

(b)

対価に株式が含まれている場合

差額のうち、吸収型再編対価簿価まではのれんで埋めることができますが、それを超える部分は株主資本で調整されます。ただし負債としてののれんはこの場合は計上できず、株主資本での調整となります。

差額のうち、吸収型再編対価簿価まではのれんで埋めることができますが、それを超える部分は株主資本で調整されます。ただし負債としてののれんはこの場合は計上できず、株主資本での調整となります。

(ハ)

株式の特別勘定

完全子会社となる会社が簿価債務超過の会社である場合、子会社株式の評価はマイナスとなるが資産である子会社株式にマイナスを付すことはできないので、ゼロとなり、代わりに「株式特別勘定」という負債を計上します。その分その他利益剰余金を減額することになります。

つまり、例えば子会社株式の評価がマイナス100である場合、

完全子会社となる会社が簿価債務超過の会社である場合、子会社株式の評価はマイナスとなるが資産である子会社株式にマイナスを付すことはできないので、ゼロとなり、代わりに「株式特別勘定」という負債を計上します。その分その他利益剰余金を減額することになります。

つまり、例えば子会社株式の評価がマイナス100である場合、

(借方)

子会社株式

0

その他利益剰余金

100

(貸方)

株式特別勘定

100

という仕訳となります。

(ニ)

交換対価に株式が含まれない場合の株主資本

株主資本の部に変動は生じません。

株主資本の部に変動は生じません。

(ホ)

交換対価に株式が含まれる場合の株主資本

(a)

株主払込資本変動額の計算

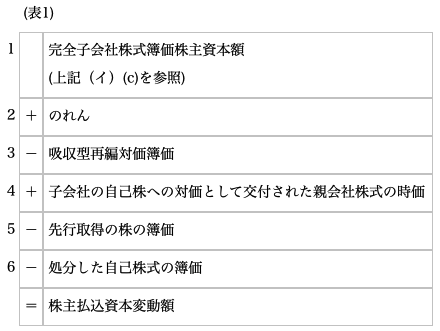

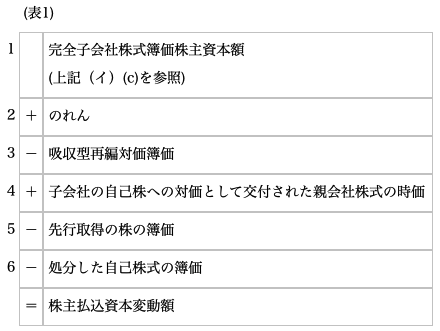

以下の表のようになります。

(表1)※表が入ります。

以下の表のようになります。

(表1)※表が入ります。

(b)

各資本項目の変動

基本的には、株主払込資本変動額が、資本金、資本準備金、その他資本剰余金の増減額の合計となり、各項目の決まり方もパーチェス法のところで述べた通りです。

基本的には、株主払込資本変動額が、資本金、資本準備金、その他資本剰余金の増減額の合計となり、各項目の決まり方もパーチェス法のところで述べた通りです。

(c)

計算の結果マイナスとなる場合

1)

上記表1の、5の所まででマイナスとなった場合

株主払込資本変動額はマイナスとはされず、ゼロとされます。資本はマイナスとはならず、その分「その他利益剰余金」で減額されます。

株主払込資本変動額はマイナスとはされず、ゼロとされます。資本はマイナスとはならず、その分「その他利益剰余金」で減額されます。

2)

処分する自己株式の帳簿価額が大きくてマイナスとなった場合

上記表1の5の所ではプラスであったが、自己株式の帳簿価額が大きくて結果的にマイナスとなった場合は、株主払込資本変動額はマイナスとなりますが、増加する資本金と資本準備金はゼロとなるので「その他資本剰余金」でその分減額されます。

上記表1の5の所ではプラスであったが、自己株式の帳簿価額が大きくて結果的にマイナスとなった場合は、株主払込資本変動額はマイナスとなりますが、増加する資本金と資本準備金はゼロとなるので「その他資本剰余金」でその分減額されます。

(5)

共通支配下の取引の場合

(イ)

増加する子会社株式についての計算

増加する子会社株式の取得原価は、その子会社株式を誰から取得したかによって区分して計算します。少数株主から取得した部分については、交付した財産の時価を基礎として算定します。中間子会社から取得した部分については、親会社から見れば内部取引ですので、時価ではなく、適正な帳簿価額を基礎として算定します。また、完全子会社の自己株に完全親会社の株式が割り当てられて、親会社が当該自己株を取得した場合には、その取得原価は交付対価の時価で評価します(※)。

※子会社の有する自己株式を完全親会社が取得した場合、時価で評価する理由

増加する子会社株式の取得原価は、その子会社株式を誰から取得したかによって区分して計算します。少数株主から取得した部分については、交付した財産の時価を基礎として算定します。中間子会社から取得した部分については、親会社から見れば内部取引ですので、時価ではなく、適正な帳簿価額を基礎として算定します。また、完全子会社の自己株に完全親会社の株式が割り当てられて、親会社が当該自己株を取得した場合には、その取得原価は交付対価の時価で評価します(※)。

※子会社の有する自己株式を完全親会社が取得した場合、時価で評価する理由

・

株式交換日に子会社が自己株式を有するか否かは、結合当事企業の意思決定の結果に依存し、当該株式交換と一体の取引として捉える必要はなく、その部分に関しては、共通支配下の取引として処理する必然性はないこと。

・

子会社にとっては株式交換により、資本控除されている自己株式が親会社株式という資産に置き換わることで資本取引の対象から損益取引の対象へと変わり、その連続性がなくなる。従って、親会社株式の取得価額に自己株式の帳簿価額を付すのではなく、新たに取得する親会社株式の時価を基礎として処理することによって株式交換後の子会社の損益を適切に算定することができること。

持分の結合の場合の会計処理においては、完全子会社の全体の簿価純資産を「完全子会社簿価純資産」として先ず算定し、そこから先行取得の株式の帳簿価額を控除した額を「完全子会社株式簿価評価額」として、増加する子会社株式の取得原価の計算の基礎としますが、共通支配下の取引の場合は処理が異なります。

共通支配下の取引の会計処理においては、増加する子会社株式の帳簿価額の計算は先行取得分とは切り離して行われ、株式交換によって取得する株式を、それぞれの属性(少数株主持分か、中間子会社持分か、自己株か)によってそれぞれ直接評価して合算することにより算定します。

共通支配下の取引の会計処理においては、増加する子会社株式の帳簿価額の計算は先行取得分とは切り離して行われ、株式交換によって取得する株式を、それぞれの属性(少数株主持分か、中間子会社持分か、自己株か)によってそれぞれ直接評価して合算することにより算定します。

(ロ)

のれんの額

増加する子会社株式に関して、「時価評価の対象となる株式」と「簿価評価の対象となる株式」を区分して考え、のれんの計上は「簿価評価の対象となる株式」についてのみ行われます。

ここで「時価評価の対象となる株式」とは、親会社の株式を割り当てられた、子会社の自己株式、及び最上位の親会社が完全子会社化する場合における少数株主の持分が該当します。「簿価評価の対象となる株式」は、それ以外の株式です。

増加する子会社株式に関して、「時価評価の対象となる株式」と「簿価評価の対象となる株式」を区分して考え、のれんの計上は「簿価評価の対象となる株式」についてのみ行われます。

ここで「時価評価の対象となる株式」とは、親会社の株式を割り当てられた、子会社の自己株式、及び最上位の親会社が完全子会社化する場合における少数株主の持分が該当します。「簿価評価の対象となる株式」は、それ以外の株式です。

(ハ)

株式の特別勘定

これも、「簿価評価の対象となる株式」についてのみ計上されます。

これも、「簿価評価の対象となる株式」についてのみ計上されます。

(ニ)

交換対価に株式が含まれない場合の株主資本

株主資本の部に変動は生じません。

株主資本の部に変動は生じません。

(ホ)

交換対価に株式が含まれる場合の株主資本

(a)

一般の共通支配下の取引の場合

完全親会社株式を完全子会社株式に割り当てられた部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

完全親会社株式を完全子会社株式に割り当てられた部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

(b)

最上位の親会社が子会社を完全子会社とする場合

完全親会社株式を完全子会社株式に割り当てられた部分、及び少数株主との取引に掛かる部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

完全親会社株式を完全子会社株式に割り当てられた部分、及び少数株主との取引に掛かる部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

(c)

最上位でない親会社が子会社を完全子会社とする場合

完全親会社株式を完全子会社株式に割り当てられた部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

完全親会社株式を完全子会社株式に割り当てられた部分は親会社株式の時価で評価。それ以外は完全子会社の簿価純資産で評価。

株式交換の会計処理