(1)

相続税の対象となる財産

(イ)

本来の相続財産とみなし相続財産、相続開始前3年以内の贈与財産

相続税の対象となる財産は、本来の相続財産、みなし相続財産及び相続開始前3年以内の贈与財産の3種に分類することができます。

(a)

本来の相続財産

相続又は遺贈に因り取得した財産の全部。

なお、日本国内に住所を持たない者が、日本国内にある財産を取得した場合、その財産のみ相続税の対象となります。

なお、日本国内に住所を持たない者が、日本国内にある財産を取得した場合、その財産のみ相続税の対象となります。

(b)

相続開始前3年以内の贈与財産

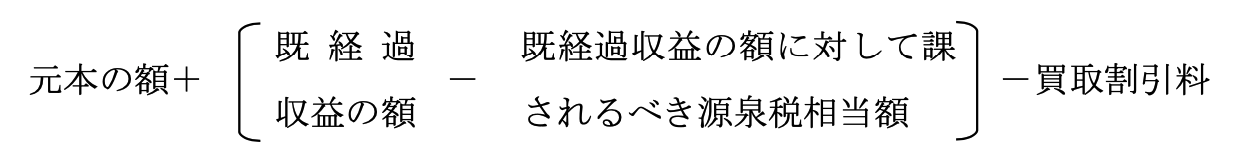

法律的には相続又は遺贈により取得した財産とはいい難いが、実質的には相続又は遺贈による取得財産と同視すべきものをいいます。 具体的には次のようなものです。

1)

生命保険金、死亡に伴う損害保険金

…被相続人が保険料を負担していた死亡保険金

2)

退職手当金等

…被相続人にかかる死亡退職手当金、功労金、その他これに準ずる給与で被相続人の死亡後3年以内に支給額が確定したもの。

3)

生命保険契約に関する権利

…被相続人が保険料を負担しており、相続人等が被保険者になっているため、相続発生時には保険事故が発生していない生命保険契約

4)

定期金に関する権利

…郵便年金契約、退職年金契約などの年金の受給権

5)

保証期間付定期金に関する権利

…定期金給付契約で、定期金受取人に対しその生存中、又は一定期間にわたり定期金を給付し、かつ、その受取人が死亡したときは、その死亡後相続人その他の者に引き続いて定期金又は一時金を給付する契約に基づいて給付される定期金に関する権利

6)

保証期間付定期金に関する権利

…被相続人の死亡により相続人その他の者が、定期金 (これに係る一時金を含みます。) に関する権利で契約に基づかないものを取得した場合のその取得した権利

7)

特別縁故者への分与財産

…相続人が不存在の場合に、特別縁故者に分与された財産

(c)

本来の相続財産

相続開始の日から遡って3年目の応答日から相続開始までに、相続人が被相続人から贈与により取得した財産をいいます。 これは、相続税の補完税としての役割をもつ贈与税を、相続税の課税上精算することを目的とする制度であり、相続開始前3年以内に納付した贈与税は、相続税から控除されることになります。 相続財産に加算する贈与財産の価額は、贈与時点での評価額です。

(ロ)

本来の相続財産とみなし相続財産、相続開始前3年以内の贈与財産

非課税相続財産とは、相続又は遺贈により取得した財産のうち、その性質等が社会政策的見地、人間感情等の側面から、課税の対象とするのは適当でないと認められるため、課税対象から除かれるものをいいます。 具体的には次の7種類のものがあげられます。

(a)

皇室経済法の規定により皇位とともに皇嗣が受けたもの

相続又は遺贈に因り取得した財産の全部。

なお、日本国内に住所を持たない者が、日本国内にある財産を取得した場合、その財産のみ相続税の対象となります。

なお、日本国内に住所を持たない者が、日本国内にある財産を取得した場合、その財産のみ相続税の対象となります。

(b)

墓所、霊廟、祭具及びこれらに準ずるもの

…墓地、墓石、仏壇、位牌等

但し、これらのものであっても商品、骨董品又は投資の対象として所有しているものは、これに含まないものとする。

但し、これらのものであっても商品、骨董品又は投資の対象として所有しているものは、これに含まないものとする。

(c)

公益事業用財産

…宗教、慈善、学術等の公益を目的とする事業者が相続又は遺贈により取得した財産で公益を目的とする事業の用に供することが確実なもの。 内容については、第3の1を参照のこと。

(d)

心身障害者共済制度に基づく給付金の受給権

…条例の規定により地方公共団体が実施する共済制度に基づく給付金の受給権

(e)

生命保険金

…被相続人の死亡によって相続人が取得した保険金のうち、被相続人が負担した保険料に対応する部分で、下記(ハ)(a)の金額に達するまでの金額

(f)

退職金

…被相続人の死亡により支給されるべきであった退職手当金、功労金等で被相続人の死亡後3年以内に支給が確定したもので、下記(ハ)(b)の金額に達するまでの金額

(g)

国等に寄附した財産

…相続又は遺贈により取得した財産のうち、申告期限までに国・地方公共団体・公益法人に寄附した財産、又は特定の公益信託とした財産

(ハ)

生命保険金、退職金、弔慰金の非課税限度額

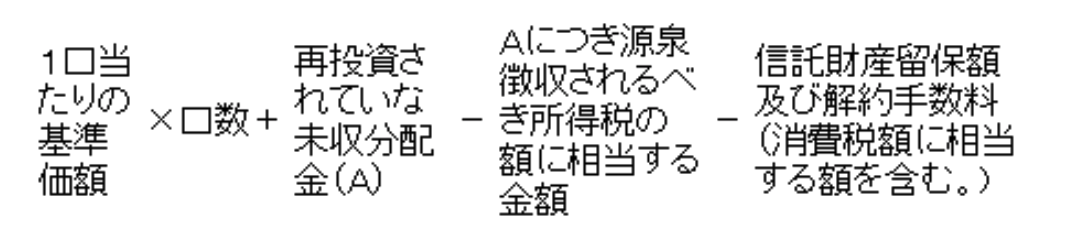

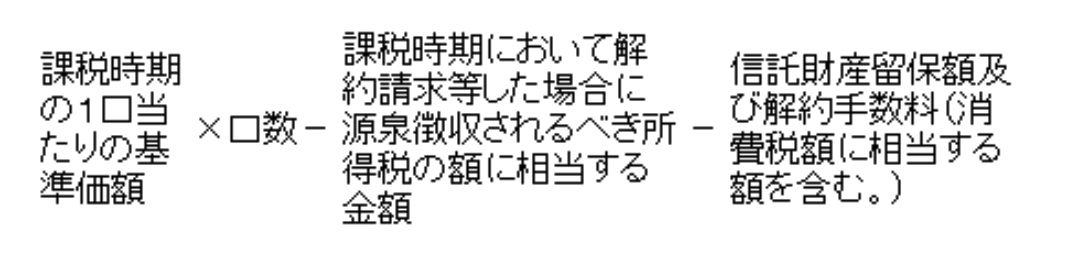

保険会社や被相続人が勤務していた会社から遺族に対して支払われる生命保険金、退職金、弔慰金は、前述のとおり非課税財産として、相続税の課税対象から除かれます。 ただし、非課税の取扱いには限度額が設けられています。 それぞれの非課税限度額は次のとおりです。

(a)

生命保険金

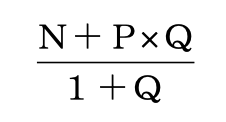

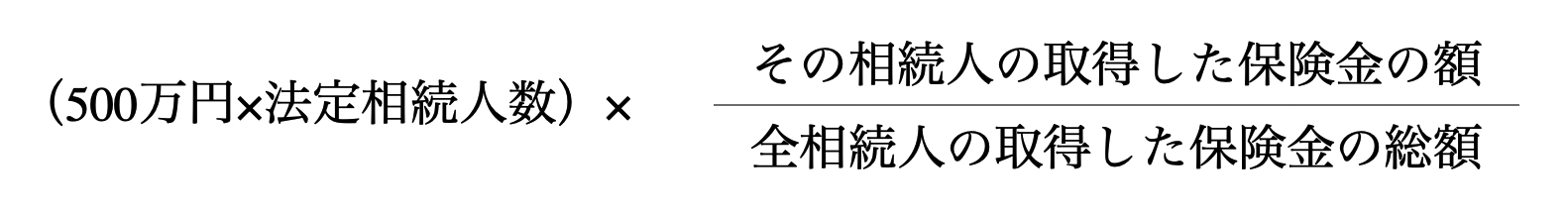

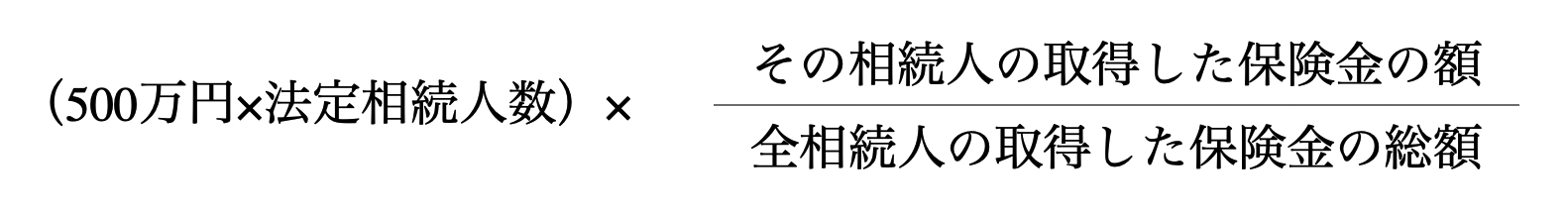

法定相続人1人当たり500万円が非課税金額となります。 したがって、各相続人ごとの非課税限度額は、次の計算式により算出します。

(b)

退職金

生命保険金と同様、法定相続人1人当たり500万円までが非課税となります。 各相続人ごとの非課税限度額も、生命保険金と同じ計算式で算出します。

(c)

弔慰金

弔慰金は、故人を弔う、遺族を慰めるといった性格から、相続税の対象とはなりませんが、その金額が社会的・常識的にみてあまりに多額であったり、退職金として支払われたことが明らかな場合には、相続税の課税対象となります。

弔慰金か否かの判断は、実質的には次のように行います。 すなわち、死亡が業務上のものであるときは、普通給与の3年分、業務上の死亡でないときは、普通給与の半年分に相当する金額が非課税限度額とされます。

弔慰金か否かの判断は、実質的には次のように行います。 すなわち、死亡が業務上のものであるときは、普通給与の3年分、業務上の死亡でないときは、普通給与の半年分に相当する金額が非課税限度額とされます。