(1)

(イ)

民事再生とは

民事再生とは,会社が債務超過や支払不能のおそれがある場合等にとることが可能な法的再建手続で、原則として監督委員が選任され、裁判所や監督委員の監督のもと、再生債務者自身が事業主体の地位を継続したまま、会社の再建を行っていく点に特色があります。

(ロ)

再生原因

再生原因とは、民事再生手続開始の要件となる事実です。会社の経営状況が破綻してからでは、再生が困難になるので、再生原因は破産原因よりも緩やかに定められています。

再生原因は、債務超過および支払不能のおそれ、事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができないとき、という2種類があります(民事再生法第21条第1項)。

「債務超過」とは、債務者である会社が、その債務につき、その財産をもって完済することができない状態、「支払不能」とは、債務者が支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態をいい、このようなおそれがある場合でも再生原因となります。

「事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができないとき」とは,債務の弁済資金の調達は不可能ではないものの,その調達をすることによって,本来の事業の運転資金に不足が生じたり,事業に必要な資産を売却せざるを得なくなるような場合をいいます。

再生原因は、債務超過および支払不能のおそれ、事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができないとき、という2種類があります(民事再生法第21条第1項)。

「債務超過」とは、債務者である会社が、その債務につき、その財産をもって完済することができない状態、「支払不能」とは、債務者が支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態をいい、このようなおそれがある場合でも再生原因となります。

「事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができないとき」とは,債務の弁済資金の調達は不可能ではないものの,その調達をすることによって,本来の事業の運転資金に不足が生じたり,事業に必要な資産を売却せざるを得なくなるような場合をいいます。

(ハ)

再生手続における債権の取扱い

・

第三者が再生債務者に対して有する債権

再生事件においては、債権者の再生債務者に対する債権について「共益債権」「一般優先債権」「再生債権」「開始後債権」の区別がされ、弁済の方法がそれぞれ異なることになります。

「共益債権」とは、再生手続開始後に生じた債権で、再生手続の遂行費用の請求権等、再生債権者の共同の利益のために生じた債権や、再生債務者の業務、生活等に必要な費用の請求権等、再生債務者の事業遂行上必要な債権です(民事再生法第119条)。

「一般優先債権」とは、共益債権以外の優先権のある債権であり、租税債権であったり、民法上の先取特権の付いた債権(例えば従業員の賃金債権)等がこれにあたります(民事再生法第122条)。

共益債権、一般優先債権は,再生手続によらないで弁済されます。すなわち、再生計画により債権の一部がカットされたり,弁済時期が先延ばしになったりすることはありません。

「再生債権」とは、共益債権、一般優先債権以外の債権で、民事再生手続開始決定前の原因に基づき生じた財産上の請求権をいいます(民事再生法第84条)。

例えば、取引先が再生債務者に対して有する売掛金請求権や,銀行の貸付金返還請求権などです。再生債権は,再生計画の定める弁済内容に従って弁済されることになるため、その全額が弁済期に弁済されるということはありません。

開始後債権とは、上記以外の債権で再生手続開始後の原因に基づき生じた財産上の請求権をいいます(民事再生法第123条)。開始後債権は、再生計画による弁済期間が終了した後に弁済がなされます。

「共益債権」とは、再生手続開始後に生じた債権で、再生手続の遂行費用の請求権等、再生債権者の共同の利益のために生じた債権や、再生債務者の業務、生活等に必要な費用の請求権等、再生債務者の事業遂行上必要な債権です(民事再生法第119条)。

「一般優先債権」とは、共益債権以外の優先権のある債権であり、租税債権であったり、民法上の先取特権の付いた債権(例えば従業員の賃金債権)等がこれにあたります(民事再生法第122条)。

共益債権、一般優先債権は,再生手続によらないで弁済されます。すなわち、再生計画により債権の一部がカットされたり,弁済時期が先延ばしになったりすることはありません。

「再生債権」とは、共益債権、一般優先債権以外の債権で、民事再生手続開始決定前の原因に基づき生じた財産上の請求権をいいます(民事再生法第84条)。

例えば、取引先が再生債務者に対して有する売掛金請求権や,銀行の貸付金返還請求権などです。再生債権は,再生計画の定める弁済内容に従って弁済されることになるため、その全額が弁済期に弁済されるということはありません。

開始後債権とは、上記以外の債権で再生手続開始後の原因に基づき生じた財産上の請求権をいいます(民事再生法第123条)。開始後債権は、再生計画による弁済期間が終了した後に弁済がなされます。

・

再生債務者が第三者に対して有する債権

再生債務者が債権回収を行うことは自由です。

(ニ)

別除権、取戻権

別除権とは、再生債務者の財産に対して有する担保権(特別の先取特権、質権、抵当権、商事留置権)のことで、再生手続によらずにその権利を行使できるものをいいます(民事再生法第53条)。会社財産に抵当権をつけていれば、それは再生手続の有無を問わず実行できるという意味です(ただし、後述のように担保権の実行中止命令や、担保権消滅許可の申立てがされる場合はあります)。別除権を行使しても、なお被担保債権に不足額が生じてしまう場合には、その不足額を再生債権として届ける必要があり、この分については再生計画に従って弁済を受けることとなります。

取戻権とは、再生債務者に属しない財産については、たとえ再生債務者が保管している場合であっても、再生手続に関係なく取戻せるという権利です(民事再生法第52条)。再生債務者が他社の製品を委託販売しているような場合がこれに該当します。

取戻権とは、再生債務者に属しない財産については、たとえ再生債務者が保管している場合であっても、再生手続に関係なく取戻せるという権利です(民事再生法第52条)。再生債務者が他社の製品を委託販売しているような場合がこれに該当します。

(2)

いかなる場合に民事再生を行うか

(イ)

民事再生のメリット

・

会社更生との比較

会社更生は株式会社のみが利用できる手続ですが、民事再生は全ての種類の会社だけでなく法人、個人も利用が可能です。

会社更生は大規模株式会社の再建を予定し、莫大な費用(個々のケースによりますが予納金が1000万円単位になることがほとんどです)が生じ、また時間的な負担も大きくなります。一方、民事再生においては、予納金は会社更生よりもはるかに低廉です(債務額によって基準額が異なりますが最低で200万円とされています)。時間的な面においても、例えば、東京地裁のケースでは、申立てから再生計画の認可まで約半年間という運営がされています。

会社更生においては、経営陣の交替を余儀なくされますが、民事再生においては、原則として再生債務者(倒産会社)が会社経営権、会社財産の管理処分権を失わずに再建計画を遂行します。

以上より、会社更生との比較の観点からは、民事再生は中小規模の会社もしくは、大規模株式会社でも経営陣の維持に重きを置いて、再建を行いたい場合にとるべき手続きといえるでしょう。

会社更生は大規模株式会社の再建を予定し、莫大な費用(個々のケースによりますが予納金が1000万円単位になることがほとんどです)が生じ、また時間的な負担も大きくなります。一方、民事再生においては、予納金は会社更生よりもはるかに低廉です(債務額によって基準額が異なりますが最低で200万円とされています)。時間的な面においても、例えば、東京地裁のケースでは、申立てから再生計画の認可まで約半年間という運営がされています。

会社更生においては、経営陣の交替を余儀なくされますが、民事再生においては、原則として再生債務者(倒産会社)が会社経営権、会社財産の管理処分権を失わずに再建計画を遂行します。

以上より、会社更生との比較の観点からは、民事再生は中小規模の会社もしくは、大規模株式会社でも経営陣の維持に重きを置いて、再建を行いたい場合にとるべき手続きといえるでしょう。

・

再建型任意整理との比較

再建型任意整理の場合、倒産会社と債権者との個別の合意によって、再生計画、弁済計画の効力が発生することになるため、債権者全員の同意を取り付けることが必要となります。

しかし民事再生の再生計画の認可要件は、再生計画決議の出席議決権者の過半数及び議決権の総額の過半数(ここでいう議決権は再生債権者の債権額とほぼ同じものと理解してください)となっているため、債権者全員の同意がなくとも再生計画の認可、遂行が可能となります。人数や債権額によりますが、再建に強硬な反対債権者がいる場合には、民事再生手続をとるメリットが大きいといえます。

民事再生においては、再生手続の流れ、内容が法定されているほか、裁判所や監督委員の監督に服することになります。一方、再建型任意整理手続においては、倒産企業ないしその代理人が手続のイニシアチブをとり、通常は再建手続や再建計画の監督者は設けられません。手続の透明性や公正という観点からは、民事再生のほうがメリットを有しています。

再建型任意整理の場合は、代理人の力量、債権者の数や意向によっては短期間で再建計画の同意を取り付けることも可能となりますが、トラブルが発生した場合、長期化する危険性も有しています。この点、民事再生においては再生計画認可までの期間の見通しは立てやすいといえます。

しかし民事再生の再生計画の認可要件は、再生計画決議の出席議決権者の過半数及び議決権の総額の過半数(ここでいう議決権は再生債権者の債権額とほぼ同じものと理解してください)となっているため、債権者全員の同意がなくとも再生計画の認可、遂行が可能となります。人数や債権額によりますが、再建に強硬な反対債権者がいる場合には、民事再生手続をとるメリットが大きいといえます。

民事再生においては、再生手続の流れ、内容が法定されているほか、裁判所や監督委員の監督に服することになります。一方、再建型任意整理手続においては、倒産企業ないしその代理人が手続のイニシアチブをとり、通常は再建手続や再建計画の監督者は設けられません。手続の透明性や公正という観点からは、民事再生のほうがメリットを有しています。

再建型任意整理の場合は、代理人の力量、債権者の数や意向によっては短期間で再建計画の同意を取り付けることも可能となりますが、トラブルが発生した場合、長期化する危険性も有しています。この点、民事再生においては再生計画認可までの期間の見通しは立てやすいといえます。

(ロ)

民事再生のデメリット

民事再生法は、従来の和議法の内容を進化させ、平成11年12月14日に制定、平成12年4月1日に施工された法律で、倒産関係諸法の中ではもっとも新しい法律といえます。個人、中小企業から大企業まで利用可能な普遍的再建型法的手続といえ、他の手続と比較したデメリットは相対的に少ないといえますが、考えられるものをいくつか列挙します。

・

再建型任意整理との比較

再建型任意整理の場合には、裁判所に支払う予納金が不要となりますから、費用の面では、再生手続に際しての予納金の支払義務がデメリットといえます。

再建型任意整理において、債権者の数が極めて少なく、また同意を得られることが明らかな場合には、時間面な負担においても民事再生が不利になる場合があります。ただし、民事再生においても「簡易再生」「同意再生」という簡略な手続の選択が可能ですから、それとの比較になるでしょう。

民事再生は、事件として裁判所に申立てることになるため、民事再生手続を行っていることが公知となって、会社の信用力に悪影響を与えるという危険性は、再建型任意整理の場合より大きいといえます。

再建型任意整理において、債権者の数が極めて少なく、また同意を得られることが明らかな場合には、時間面な負担においても民事再生が不利になる場合があります。ただし、民事再生においても「簡易再生」「同意再生」という簡略な手続の選択が可能ですから、それとの比較になるでしょう。

民事再生は、事件として裁判所に申立てることになるため、民事再生手続を行っていることが公知となって、会社の信用力に悪影響を与えるという危険性は、再建型任意整理の場合より大きいといえます。

・

会社更生との比較

会社更生の場合、租税債権や担保権も更生手続に拘束され、その中で処理されることになりますが、民事再生においては、これらの権利は共益債権や別除権として再生手続外で、弁済や別除権の実行を強制されることになります(ただし例外として担保権消滅制度等があります)。

租税債権や担保権の状態により、それらを拘束した根本的かつ大規模な再建を行わないと再建計画が構築できない場合には、民事再生では対処できないことになります。

租税債権や担保権の状態により、それらを拘束した根本的かつ大規模な再建を行わないと再建計画が構築できない場合には、民事再生では対処できないことになります。

(3)

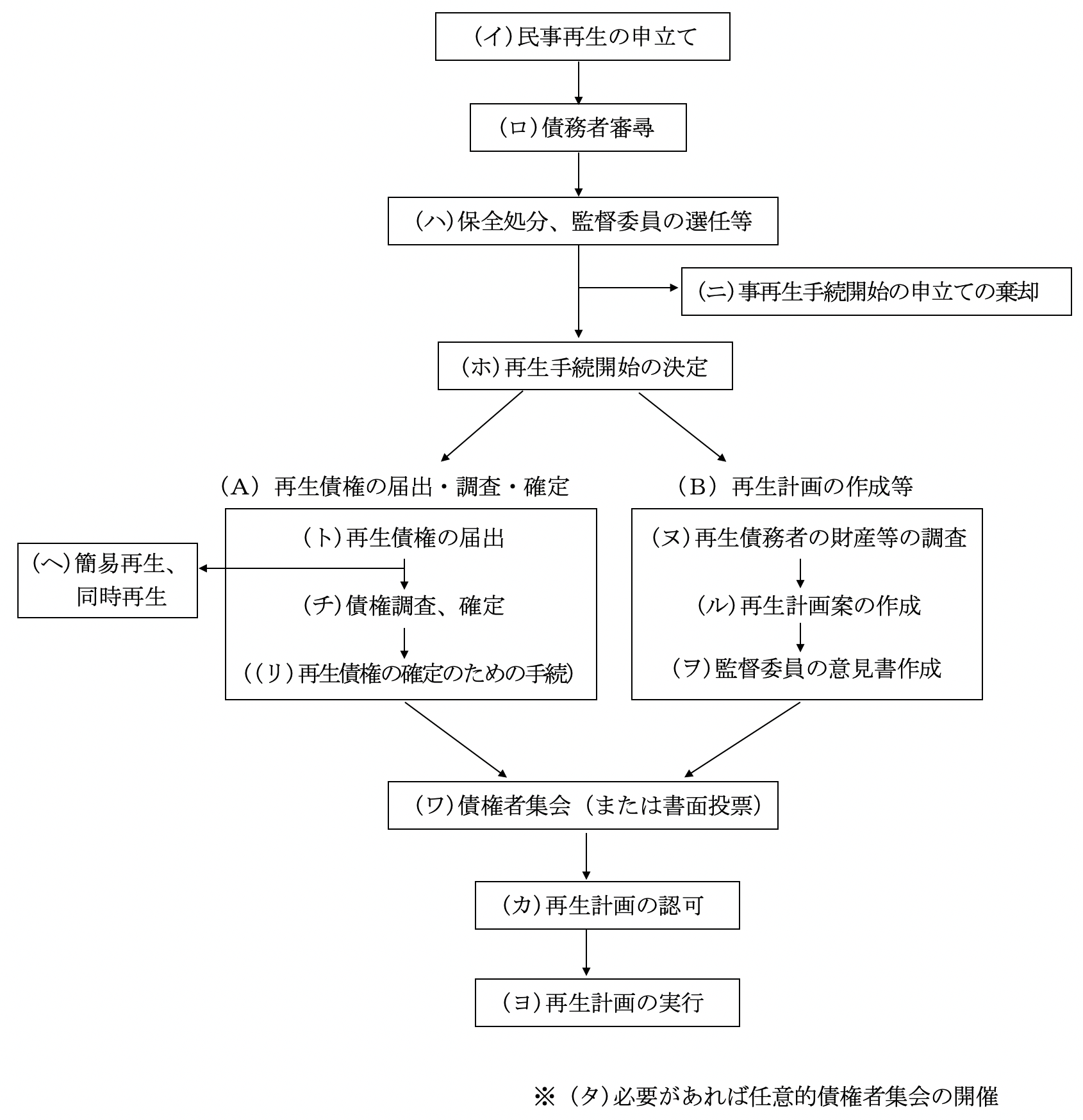

手続のフローチャート

(4)

手続の概要

(イ)

民事再生の申立て

・

申立書と添付書類

民事再生手続は申立てにより開始します。通常は再生債務者(倒産会社)自身が申立を行いますが、債権者から民事再生を申し立てられることもあります(民事再生法第21条)。

申立ては書面で行う必要があり、書面に記載すべき事項は規則で定められています(民事再生規則第12条、第13条)。

申立ての書面には、商業登記簿謄本や定款、就業規則、債権者一覧表、決算書類、資金繰りの実績表や予定表、今後行う事業計画の概要書等の書類を添付します。

申立ては書面で行う必要があり、書面に記載すべき事項は規則で定められています(民事再生規則第12条、第13条)。

申立ての書面には、商業登記簿謄本や定款、就業規則、債権者一覧表、決算書類、資金繰りの実績表や予定表、今後行う事業計画の概要書等の書類を添付します。

・

管轄

営業者の民事再生手続を管轄する裁判所は、原則として再生債務者の主たる営業所の所在地を管轄する地方裁判所ですが(民事再生法第5条第1項)、

(a)

親子会社の民事再生の場合には、その一方の再生事件がすでに係属している場合、他方の再生申立ても同一裁判所にすることができる(同条第3項、第4項)

(b)

法人又はその代表者の一方の民事再生事件がすでに係属している場合、他方の再生申立ても同一裁判所にすることができる(同条第6項)

(c)

再生債権者の数が500人以上の場合には、管内の高等裁判所所在地の地方裁判所も管轄を有する(同条第8項)

(d)

再生債権者の数が1000人以上の場合には東京地裁又は大阪地裁も管轄を有する(同条第9項)

など、様々な拡大規定があります。これらの規定はいずれも、民事再生事件を迅速かつ適切に処理するために設けられているものといえます。

など、様々な拡大規定があります。これらの規定はいずれも、民事再生事件を迅速かつ適切に処理するために設けられているものといえます。

(ロ)

債務者審尋

債務者審尋とは、会社が民事再生に至った経緯や、財産状況、負債状況などを知るために、裁判官が関係者から事情聴取を行う手続です。申立書の内容や、添付書類の内容についての質問もなされます。

通常は会社の代表者や経理関係者と申立代理人が債務者審尋に出席します。

通常は会社の代表者や経理関係者と申立代理人が債務者審尋に出席します。

(ハ)

保全処分、監督委員の選任等

・

保全処分

裁判所は、利害関係人の申立て又は職権によって、再生手続開始決定がなされるまでの間、債務者の業務及び財産に関し、仮処分、仮差押、その他必要な保全処分を命じることができます(民事再生法第30条)。

通常は再生債務者において、再生手続開始の申立てと同時に、弁済禁止の保全処分を申し立てます。弁済禁止の保全処分とは、再生債務者が債務の弁済を行ってはならないという内容の処分です。ただし共益債権や一般優先債権はこの処分とは無関係で、少額の債権については例外が設けられることもあります。

この弁済禁止の保全処分が発令されれば、再生債務者は弁済を停止しなければならず、結果として手形の不渡を防ぐことができます。裁判所が弁済禁止の保全命令を出した場合、これに反する弁済は、再生手続の関係では無効になります。

そのほか裁判所は、債務者の財産に対する強制執行等を一律に禁止する包括的禁止命令や(民事再生法第27条)、担保権の実行手続中止命令(民事再生法第31条)を出すこともできます。

保全処分や禁止命令、中止命令は、いずれも再生手続開始決定前に債務者の財産が散逸してしまうことを防止するための手続です。

通常は再生債務者において、再生手続開始の申立てと同時に、弁済禁止の保全処分を申し立てます。弁済禁止の保全処分とは、再生債務者が債務の弁済を行ってはならないという内容の処分です。ただし共益債権や一般優先債権はこの処分とは無関係で、少額の債権については例外が設けられることもあります。

この弁済禁止の保全処分が発令されれば、再生債務者は弁済を停止しなければならず、結果として手形の不渡を防ぐことができます。裁判所が弁済禁止の保全命令を出した場合、これに反する弁済は、再生手続の関係では無効になります。

そのほか裁判所は、債務者の財産に対する強制執行等を一律に禁止する包括的禁止命令や(民事再生法第27条)、担保権の実行手続中止命令(民事再生法第31条)を出すこともできます。

保全処分や禁止命令、中止命令は、いずれも再生手続開始決定前に債務者の財産が散逸してしまうことを防止するための手続です。

・

監督委員の選任

監督委員は、再生債務者が行う一定の行為について裁判所の指定により同意、不同意を判断したり、再生債務者の業務、財産調査を行うほか、再生計画案について意見書を作成したり、債権者集会に出席したり、裁判所からの授権を受けて否認権を行使したり、再生計画認可後にも3年間は再生計画の履行を監督したりと、その職責は多岐に渡ります。

条文の規定上は、利害関係人の申立てあるいは職権により、裁判所が必要あると認めるときにのみ監督委員が選任されることとなっていますが(民事再生法第54条)、実務上はむしろ監督委員が選任されることが原則となっており、その場合弁護士が監督委員に就任します。

条文の規定上は、利害関係人の申立てあるいは職権により、裁判所が必要あると認めるときにのみ監督委員が選任されることとなっていますが(民事再生法第54条)、実務上はむしろ監督委員が選任されることが原則となっており、その場合弁護士が監督委員に就任します。

(ニ)

民事再生手続開始の申立ての棄却

再生債務者に再生原因が認められないとき、予納金を納付しないとき、再生計画の認可の見込みがないとき、不当な目的で民事再生開始の申立てがなされたとき等には、申立てが棄却されることになります(民事再生法第25条)。

(ホ)

再生手続開始の決定

再生原因の存在が認められ、その他上記(ニ)に述べた事由がない場合、裁判所は再生手続開始の決定をします。

これにより、他の法的整理手続(会社更生を除く)の申立てが禁じられ、それらの手続が既になされている場合には失効します。また、再生債権に基づく再生債務者の財産に対する強制執行や財産開示手続は禁じられ、これらの処分が既になされている場合には失効します(民事再生法第39条)。

今後の再生手続の予定事項として、再生債権の届出をすべき期間、再生債権の調査をするための期間が定められます(民事再生法第34条第1項)。

また、裁判所が必要あると認めるときは、再生債務者が行う財産の処分や譲受、借財などについて裁判所の許可を得なければならないと定めることができます(民事再生法第41条)。

このように再生債務者が主体となって再建を行うといっても、再生手続開始後は、裁判所の監督に服することになります。

これにより、他の法的整理手続(会社更生を除く)の申立てが禁じられ、それらの手続が既になされている場合には失効します。また、再生債権に基づく再生債務者の財産に対する強制執行や財産開示手続は禁じられ、これらの処分が既になされている場合には失効します(民事再生法第39条)。

今後の再生手続の予定事項として、再生債権の届出をすべき期間、再生債権の調査をするための期間が定められます(民事再生法第34条第1項)。

また、裁判所が必要あると認めるときは、再生債務者が行う財産の処分や譲受、借財などについて裁判所の許可を得なければならないと定めることができます(民事再生法第41条)。

このように再生債務者が主体となって再建を行うといっても、再生手続開始後は、裁判所の監督に服することになります。

(ヘ)

再生債権の届出

再生手続に参加しようとする再生債権者は、上記(ホ)において定められた期間(債権届出期間)内に、再生債権の内容及び原因、議決権の数、別除権の行使によって弁済不足が見込まれる額等を裁判所に書面で届け出る必要があります(民事再生法第94条)。なお、ここでいう再生債権の議決権の数とは、債権の性質(将来債権か否か、利息付か否か等)や額によって算出されることとなります(民事再生法第87条)。

再生債権者の責めに帰することが出来ない事由によって債権届出期間内に再生債権の届出をすることが出来なかった場合には、例外的に、1ヶ月以内の届出の追完が認められています(民事再生法第95条)。

再生債権の届出を怠った場合、原則として債権が失効し、再生計画による弁済が受けられなくなってしまいますので注意が必要です(民事再生法第178条)。

再生債権者の責めに帰することが出来ない事由によって債権届出期間内に再生債権の届出をすることが出来なかった場合には、例外的に、1ヶ月以内の届出の追完が認められています(民事再生法第95条)。

再生債権の届出を怠った場合、原則として債権が失効し、再生計画による弁済が受けられなくなってしまいますので注意が必要です(民事再生法第178条)。

(ト)

簡易再生、同意再生

・

簡易再生

簡易再生とは、債権調査、確定手続を省略する再生手続です(民事再生法第211条以下)。

届出再生債権者の総債権について裁判所が評価した額の60%以上の届出債権者が、再生計画案並びに再生債権の調査及び確定の手続省略について書面で同意した場合に、簡易再生を行うことができます。

届出再生債権者の総債権について裁判所が評価した額の60%以上の届出債権者が、再生計画案並びに再生債権の調査及び確定の手続省略について書面で同意した場合に、簡易再生を行うことができます。

・

同意再生

同意再生とは、債権調査、確定手続と再生計画案の決議を省略する再生手続です(民事再生法217条以下)。

全ての届出再生債権者が、再生計画案並びに再生債権の調査及び確定の手続省略について書面で同意した場合に、同意再生を行うことができます。

全ての届出再生債権者が、再生計画案並びに再生債権の調査及び確定の手続省略について書面で同意した場合に、同意再生を行うことができます。

(チ)

債権調査、確定

・

認否書の作成

再生債務者は、届出のあった再生債権及びその議決権を認めるか否かを記載した認否書を作成し、裁判所に提出します。

なお、再生債権者側から届出のなかった再生債権についても、再生債務者がその債権の存在を知っている場合には、自認する債権の内容を認否書に記載しなければなりません(民事再生法第101条)。

なお、再生債権者側から届出のなかった再生債権についても、再生債務者がその債権の存在を知っている場合には、自認する債権の内容を認否書に記載しなければなりません(民事再生法第101条)。

・

債権調査、確定

届出をした再生債権者は、再生債務者の作成した認否書の内容を閲覧し、自己の債権が認められたか否か、また他人の債権がどのように認否されているかを確認し、裁判所が定める調査期間内に異議を述べるかどうかを決断します。再生債権者は、自分の債権だけでなく、他人の債権についても異議を出せる点に注意が必要です。

認否書において再生債務者が認めており、かつ届出債権者から異議がない再生債権については、その内容や議決権の額が確定することになります(民事再生法第104条)。

一方、認否書の内容に異議が出された場合には、債権確定のための手続(リ)へ進むことになります(民事再生法第102条)。

認否書において再生債務者が認めており、かつ届出債権者から異議がない再生債権については、その内容や議決権の額が確定することになります(民事再生法第104条)。

一方、認否書の内容に異議が出された場合には、債権確定のための手続(リ)へ進むことになります(民事再生法第102条)。

(リ)

再生債権の確定のための裁判手続等

上記(チ)において、再生債務者が認否書において認め、他の届出債権者からも異議が出されなかった再生債権は、そのまま確定します。

再生債務者が否認した再生債権、または届出債権者から異議が出た再生債権については、当該債権を届け出た者は一般調査期間の末日から1ヶ月以内に裁判所に査定を申立てます(民事再生第105条)。

この申立てを受けた後、裁判所は、再生債権の存否及び額等を査定する裁判を行い(同条第4項)、裁判書を当事者に送達します(同条第6項)。

この査定内容に不服がある者は、裁判書の送達の日から1ヶ月以内に、異議の訴えを提起し、この中で再生債権の内容が決定されることになります(民事再生法第106条)。

このように、再生債権の存否やその性質、数額、議決権等に争いのある場合に備えて、通常の訴訟手続よりも簡易、迅速な確定手続が設けられています。

再生債務者が否認した再生債権、または届出債権者から異議が出た再生債権については、当該債権を届け出た者は一般調査期間の末日から1ヶ月以内に裁判所に査定を申立てます(民事再生第105条)。

この申立てを受けた後、裁判所は、再生債権の存否及び額等を査定する裁判を行い(同条第4項)、裁判書を当事者に送達します(同条第6項)。

この査定内容に不服がある者は、裁判書の送達の日から1ヶ月以内に、異議の訴えを提起し、この中で再生債権の内容が決定されることになります(民事再生法第106条)。

このように、再生債権の存否やその性質、数額、議決権等に争いのある場合に備えて、通常の訴訟手続よりも簡易、迅速な確定手続が設けられています。

(ヌ)

再生債務者の財産等の調査

・

財産目録及び貸借対照表の作成

再生債務者は、再生手続開始後遅滞無く、その有する一切の財産について、再生手続開始時における価格を評定しなければならず、これに基づいて、財産目録及び貸借対照表を作成して裁判所に提出します。

財産の評定にあたっては、評価人を選任することも可能です(民事再生法第124条)。

財産の評定にあたっては、評価人を選任することも可能です(民事再生法第124条)。

・

報告書の作成

再生債務者は、民事再生手続開始に至った事情、再生債務者の業務及び財産に関する経過及び現状等に関する報告書を作成し、裁判所に提出します(民事再生法第125条)。

(ル)

再生計画案の作成

再生計画案は主として、今後どのような事業を行っていくという事業計画、いくらの債務を免除してもらい、残額についてどのように弁済を行っていくのかという弁済計画から成ります。

再生計画の立案が再生債務者及び申立代理人の最も重要な職責ですが、会社の収益力の分析、倒産状況に至った原因の分析を行って、再建の方法を模索することになります。

なお再生計画案の具体的内容として、会社の事業部門の一部を他社に譲渡するという形式が考えられます。本来事業譲渡には、株主総会の特別決議等、会社法所定の手続を踏む必要がありますが、再生手続開始後に会社が事業譲渡を行おうとする場合は、裁判所の許可で足りることとされています。

この許可の制度は、再生債務者の企業価値が衰えないよう、迅速に事業譲渡を行うために設けられた規定であり、事業の再生に必要であると認められる場合にのみ裁判所が許可することとされています(民事再生法第42条)

弁済計画における弁済内容は、破産手続を選択した場合の配当率よりも有利なものでなければならず(そうでないと会社を存続させて再生させる意味がなくなってしまいます)、10年以内の弁済期間を設定しなければなりません(民事再生法第155条第3項)。

再生計画の立案が再生債務者及び申立代理人の最も重要な職責ですが、会社の収益力の分析、倒産状況に至った原因の分析を行って、再建の方法を模索することになります。

なお再生計画案の具体的内容として、会社の事業部門の一部を他社に譲渡するという形式が考えられます。本来事業譲渡には、株主総会の特別決議等、会社法所定の手続を踏む必要がありますが、再生手続開始後に会社が事業譲渡を行おうとする場合は、裁判所の許可で足りることとされています。

この許可の制度は、再生債務者の企業価値が衰えないよう、迅速に事業譲渡を行うために設けられた規定であり、事業の再生に必要であると認められる場合にのみ裁判所が許可することとされています(民事再生法第42条)

弁済計画における弁済内容は、破産手続を選択した場合の配当率よりも有利なものでなければならず(そうでないと会社を存続させて再生させる意味がなくなってしまいます)、10年以内の弁済期間を設定しなければなりません(民事再生法第155条第3項)。

(ヲ)

監督委員の意見書

再生債務者から提出された再生計画案に対し、再生手続や再生計画の適法性、再生計画の実現可能性等を吟味して、監督委員が認可相当か否かの意見書を作成し、裁判所に提出します。

(ワ)

債権者集会(又は書面投票)

再生計画案は再生債権者による決議を経る必要があります(ただし、例外として同意再生)。

決議の方法としては債権者集会の期日において議決権を行使する方法と、書面等投票により議決権を行使する方法、あるいはこれらの方法を議決権者に選択させるもの、のいずれかになりますが(民事再生法第169条)、実務上は債権者集会の開催が多いといえます。

再生計画案の可決要件は、出席議決権者の過半数の同意、かつ議決権総額の2分の1以上の同意とされています(民事再生法第172条の3)。議決権の数は再生債権の性質や額によって決められますが(民事再生法第87条)、ほぼ債権額に近い数字と理解しておいて問題はないでしょう。

決議の方法としては債権者集会の期日において議決権を行使する方法と、書面等投票により議決権を行使する方法、あるいはこれらの方法を議決権者に選択させるもの、のいずれかになりますが(民事再生法第169条)、実務上は債権者集会の開催が多いといえます。

再生計画案の可決要件は、出席議決権者の過半数の同意、かつ議決権総額の2分の1以上の同意とされています(民事再生法第172条の3)。議決権の数は再生債権の性質や額によって決められますが(民事再生法第87条)、ほぼ債権額に近い数字と理解しておいて問題はないでしょう。

(カ)

再生計画の認可

再生計画案が再生債権者の決議によって可決された場合、裁判所は原則として再生計画の認可を行います。

裁判所が再生計画の認可を行わない場合は、再生手続、再生計画について重大な法令違反があった場合や、再生計画が遂行される見込みがない場合、再生計画の決議が再生債権者の一般的利益に反するとき等の例外的な場合です(民事再生法第174条)。

再生計画は裁判所の認可後不服申立期間(民事再生法第9条)の経過によって確定することとなります。

裁判所が再生計画の認可を行わない場合は、再生手続、再生計画について重大な法令違反があった場合や、再生計画が遂行される見込みがない場合、再生計画の決議が再生債権者の一般的利益に反するとき等の例外的な場合です(民事再生法第174条)。

再生計画は裁判所の認可後不服申立期間(民事再生法第9条)の経過によって確定することとなります。

(ヨ)

再生計画の実行

再生債務者は確定した再生計画に従って、その内容を遂行し、監督委員が再生計画の実行を監督します(民事再生法第186条)。

万が一再生計画を実現できない場合には、計画の変更や(民事再生法第187条)、計画の取り消しによる破産手続への移行が行われることとなります(民事再生法第250条)。

万が一再生計画を実現できない場合には、計画の変更や(民事再生法第187条)、計画の取り消しによる破産手続への移行が行われることとなります(民事再生法第250条)。

(タ)

任意の債権者集会

民事再生法上は、裁判所が再生計画案の議決方法として債権者集会の期日で決議することを選択した場合に債権者集会の開催が必要的になりますが、これ以外の場合であっても債権者集会を開くことが禁じられているわけではありません。

例えば、民事再生の申立を行った後に、任意に債権者集会を開催して、会社の現状と民事再生手続の選択に対する理解を求め、事後の再生計画案への同意への布石とすることが考えられます。実務上はこのような債権者集会(法的なものと区別する意味で「債権者説明会」と呼称されることもあります)が開かれることもしばしばです。

債権者集会にあたっては、再生債務者の代表者、申立代理人が出席の上、謝罪、会社の財務状況の経過及び現状、民事再生手続を選択した理由や、今後予定する再建計画の概略、民事再生手続そのものやスケジュールの説明を行います。集会に際しては民事再生申立書の添付資料等、説明に必要なものを債権者に配布するべきでしょう。

例えば、民事再生の申立を行った後に、任意に債権者集会を開催して、会社の現状と民事再生手続の選択に対する理解を求め、事後の再生計画案への同意への布石とすることが考えられます。実務上はこのような債権者集会(法的なものと区別する意味で「債権者説明会」と呼称されることもあります)が開かれることもしばしばです。

債権者集会にあたっては、再生債務者の代表者、申立代理人が出席の上、謝罪、会社の財務状況の経過及び現状、民事再生手続を選択した理由や、今後予定する再建計画の概略、民事再生手続そのものやスケジュールの説明を行います。集会に際しては民事再生申立書の添付資料等、説明に必要なものを債権者に配布するべきでしょう。

(5)

その余の制度

・

否認権

会社が倒産状態に陥ると、会社が故意に自らの財産を減少させたり、特定の債権者に対して、債権者間の公平を害するような担保の提供や弁済を行ったりすることがあります。

再生債務者が再生手続開始の前になした財産の処分行為であっても、他の再生債権者を害するような財産減少行為、担保の供与または特定の債務の弁済について、その法的効力を否定することができます(民事再生法第127条以下)。

否認権の行使は、裁判所の授権を受けた監督委員が行うことになります。

再生債務者が再生手続開始の前になした財産の処分行為であっても、他の再生債権者を害するような財産減少行為、担保の供与または特定の債務の弁済について、その法的効力を否定することができます(民事再生法第127条以下)。

否認権の行使は、裁判所の授権を受けた監督委員が行うことになります。

・

役員等に対する責任追及

会社の倒産の場面では、会社の役員に善管注意義務違反などが認められ、当該役員が会社に対して損害賠償責任を負うことが少なくありません。このような場合に、会社が役員から損害賠償金を徴収できれば、今後の再生ないし弁済の資金とすることができます。

裁判所は、再生手続開始決定後、必要があると認めるときは、再生債務者等の申立てまたは職権により、役員の責任に基づく損害賠償請求権の査定の裁判をすることができます(民事再生法第143条)。この裁判が確定すると、給付を命ずる確定判決と同一の効力を生じます(民事再生法第147条)。

また、事前の財産隠しを防ぐために、民事再生手続開始前及び開始後において、役員の財産の保全処分をすることも可能となっています(民事再生法第142条)。

裁判所は、再生手続開始決定後、必要があると認めるときは、再生債務者等の申立てまたは職権により、役員の責任に基づく損害賠償請求権の査定の裁判をすることができます(民事再生法第143条)。この裁判が確定すると、給付を命ずる確定判決と同一の効力を生じます(民事再生法第147条)。

また、事前の財産隠しを防ぐために、民事再生手続開始前及び開始後において、役員の財産の保全処分をすることも可能となっています(民事再生法第142条)。

・

担保権消滅請求

再生債務者の財産に抵当権等の担保権が設定されている場合、これは別除権(民事再生法第53条)として、再生手続外で権限を行使されてしまうのが原則となります。

会社の生産拠点である工場の敷地や建物に抵当権を設定されているような場合、この抵当権を実行されてしまうと事業の継続が不可能になります。このような場合に備えて担保権消滅請求という制度が存在します。

この制度は、担保権の目的物が事業の継続に欠くことのできない再生債務者の財産である場合にのみ利用することができ、裁判所の手続で決定された担保目的物の価格を金銭納付することで、担保を消滅させることができるというものです(民事再生法第148条以下)。

なお、担保権の実行中止命令制度(民事再生法第31条)は担保権実行を中止する制度ですが、中止命令の効力期間は永久ではないため、担保権の実行を強行される場合には、担保権消滅請求を申立てる必要があります。

会社の生産拠点である工場の敷地や建物に抵当権を設定されているような場合、この抵当権を実行されてしまうと事業の継続が不可能になります。このような場合に備えて担保権消滅請求という制度が存在します。

この制度は、担保権の目的物が事業の継続に欠くことのできない再生債務者の財産である場合にのみ利用することができ、裁判所の手続で決定された担保目的物の価格を金銭納付することで、担保を消滅させることができるというものです(民事再生法第148条以下)。

なお、担保権の実行中止命令制度(民事再生法第31条)は担保権実行を中止する制度ですが、中止命令の効力期間は永久ではないため、担保権の実行を強行される場合には、担保権消滅請求を申立てる必要があります。

(6)

民事再生手続の急所

(イ)

担保権への対策

会社更生では担保権は更生手続に拘束されますが、民事再生においては、担保権は別除権とされ、これを強制的に消滅させるためには、担保権消滅請求の申立てを行うしかありません。

しかし、この請求が認められるためには、担保目的物が事業の継続に欠くことができないという要件が必要であり、さらに担保目的物の価格を一括納付しなければならないという制約がついています。

消滅請求の対象及び、相当の金銭の準備という点が障害要因になる点には注意が必要です。

しかし、この請求が認められるためには、担保目的物が事業の継続に欠くことができないという要件が必要であり、さらに担保目的物の価格を一括納付しなければならないという制約がついています。

消滅請求の対象及び、相当の金銭の準備という点が障害要因になる点には注意が必要です。

(ロ)

再建計画の主体

民事再生においては、原則的に再生債務者が事業主体となって再建をすすめます。

しかし、財産の処分や借財等について、裁判所の許可を必要とする旨定められることがありますし(民事再生法第41条)、再生計画認可後も、再生計画に従った弁済が義務付けられ、監督委員の監督を受けることになります。万が一再生計画の実行を怠った場合には、計画取消し、破産手続への移行といった事態にもなりかねません。

また例外的なケースですが、再生債務者の財産管理又は処分が失当である場合には、管理命令が発令され、管財人によって財産の管理、処分がなされるという可能性も存在します(民事再生法第66条)。

このように民事再生においては、原則として経営主体の交替はないといっても、それは単なる経営の自由を意味するのではなく、再建の責任を課された上での経営権の留保である点に注意が必要です。

しかし、財産の処分や借財等について、裁判所の許可を必要とする旨定められることがありますし(民事再生法第41条)、再生計画認可後も、再生計画に従った弁済が義務付けられ、監督委員の監督を受けることになります。万が一再生計画の実行を怠った場合には、計画取消し、破産手続への移行といった事態にもなりかねません。

また例外的なケースですが、再生債務者の財産管理又は処分が失当である場合には、管理命令が発令され、管財人によって財産の管理、処分がなされるという可能性も存在します(民事再生法第66条)。

このように民事再生においては、原則として経営主体の交替はないといっても、それは単なる経営の自由を意味するのではなく、再建の責任を課された上での経営権の留保である点に注意が必要です。

(7)

税務上の課題

再生債務者は、再生手続開始後にその有する一切の財産につき価額評定をしなければいけません。この際に生じた資産の評価損益は、会計上、その計上が強制されるものではありませんが、法人税法では、(イ)の取扱いにより益金の額及び損金の額に算入することとされています。

また、取引金融機関等からの債務免除額は、債務免除益として会計上、税務上ともに収益としても認識されるため、多額の債務免除益が生じた場合などには、当然に法人税等の負担も生じることとなります。

債務免除が行われると、将来返済すべき債務は減少しますが、追加の資金援助を受けるというものではないため、会社のキャッシュに変動は生じません。このような状況で債務免除益による多額の法人税負担が発生してしまうと、せっかく再生計画の認可を受けたとしても税負担により資金繰りが悪化し、事業計画が頓挫してしまうことになりかねません。

そこで、税務では、このような特殊な状況にある法人に対して(ロ)のような特例を設けています。

また、取引金融機関等からの債務免除額は、債務免除益として会計上、税務上ともに収益としても認識されるため、多額の債務免除益が生じた場合などには、当然に法人税等の負担も生じることとなります。

債務免除が行われると、将来返済すべき債務は減少しますが、追加の資金援助を受けるというものではないため、会社のキャッシュに変動は生じません。このような状況で債務免除益による多額の法人税負担が発生してしまうと、せっかく再生計画の認可を受けたとしても税負担により資金繰りが悪化し、事業計画が頓挫してしまうことになりかねません。

そこで、税務では、このような特殊な状況にある法人に対して(ロ)のような特例を設けています。

(イ)

財産評定損益の税務上の取扱い

法人税法では、資産の評価替えによる評価損益の計上は原則として認められていません。しかし、民事再生の場合の資産の評価損益については、法人税法でも特例として、再生計画の認可決定があった事業年度の益金の額及び損金の額に算入することとされています。

この場合の資産の評価損益は、会社更生の場合と異なり、会計上その計上が強制されているものではないため、再生会社が評価損益の計上を会計上行わなかった場合に、法人税の別表で調整することとする「別表添付方式」と、会計上も評価損益の計上を行う「損金経理方式」の2種類に処理方法が区別されます。なお、別表添付方式においては、含み損益が1,000万円に満たない資産の評価損益は認識の対象から外されることとされているため注意が必要です。

また、他にも会社更生と異なる点として、会計上(民事再生法上)と法人税法上で、資産の評価方法に違いがあるということが挙げられます。具体的には、民事再生法では、再生手続開始の時の資産の清算価値により評価するのに対し、法人税法では再生計画認可決定日の資産の使用収益価額を時価とし評価損益の認識を行うこととされているため、会計上と法人税法上の評価損益額に差異が生じる可能性があります。

この場合の資産の評価損益は、会社更生の場合と異なり、会計上その計上が強制されているものではないため、再生会社が評価損益の計上を会計上行わなかった場合に、法人税の別表で調整することとする「別表添付方式」と、会計上も評価損益の計上を行う「損金経理方式」の2種類に処理方法が区別されます。なお、別表添付方式においては、含み損益が1,000万円に満たない資産の評価損益は認識の対象から外されることとされているため注意が必要です。

また、他にも会社更生と異なる点として、会計上(民事再生法上)と法人税法上で、資産の評価方法に違いがあるということが挙げられます。具体的には、民事再生法では、再生手続開始の時の資産の清算価値により評価するのに対し、法人税法では再生計画認可決定日の資産の使用収益価額を時価とし評価損益の認識を行うこととされているため、会計上と法人税法上の評価損益額に差異が生じる可能性があります。

(ロ)

繰越欠損金の取扱い

再生計画認可の決定があった場合には、通常多額の債務免除益が計上されます。

再生計画を実施する会社は税務上の欠損金を抱えていることが予想されますが、法人税法では過去7年分(平成13年4月1日前に開始された事業年度において生じた欠損金は5年分)の繰越しか認められていないため、それ以前にいくら多額の欠損金が生じている場合においても、この債務免除益が7年分の繰越欠損金額を超えているときには、その超えた部分につき法人税が課税されることとなってしまいます。

そこで再生会社における控除可能な欠損金の額については、一般の法人とは異なる特殊な規定(特例欠損金)を認め、債務免除益等の計上による税額発生を防ぐ措置をとっています。

具体的には再生計画認可の決定に伴って発生する債務免除益、財産評定による評価替え益(財産評定による評価替え損と相殺したネット金額まで)及び役員や株主等から受ける私財提供益の合計額を限度に、過去に生じた欠損金額のすべてを控除することが可能となります。

再生手続を行う場合には、その決定により生ずると予測される債務免除益等の収益と、控除することが出来る欠損金額を検討し、キャッシュフローを悪化させるような納税負担が発生しないようにタックスプランニングをする必要があります。

再生計画を実施する会社は税務上の欠損金を抱えていることが予想されますが、法人税法では過去7年分(平成13年4月1日前に開始された事業年度において生じた欠損金は5年分)の繰越しか認められていないため、それ以前にいくら多額の欠損金が生じている場合においても、この債務免除益が7年分の繰越欠損金額を超えているときには、その超えた部分につき法人税が課税されることとなってしまいます。

そこで再生会社における控除可能な欠損金の額については、一般の法人とは異なる特殊な規定(特例欠損金)を認め、債務免除益等の計上による税額発生を防ぐ措置をとっています。

具体的には再生計画認可の決定に伴って発生する債務免除益、財産評定による評価替え益(財産評定による評価替え損と相殺したネット金額まで)及び役員や株主等から受ける私財提供益の合計額を限度に、過去に生じた欠損金額のすべてを控除することが可能となります。

再生手続を行う場合には、その決定により生ずると予測される債務免除益等の収益と、控除することが出来る欠損金額を検討し、キャッシュフローを悪化させるような納税負担が発生しないようにタックスプランニングをする必要があります。

(ハ)

同族会社の留保金課税

同族会社の留保金課税とは、株主と社長が同一人物であるようなオーナー会社において、通常の上場会社のように獲得した利益を株主に配当せず、会社内に留保して株主個人の税負担を減少させるという行為を抑制するための法人税法の規定で、一定額以上の利益を会社内部に留保した場合には、その部分に対して追加で税金を課すという制度です。

具体的には、持株比率の最も高い株主グループの保有している株式が、その会社の発行済株式の50%超を占めるような会社の場合に、通常の法人税の他にその事業年度に発生した利益金額のうち社外流出(配当や役員賞与など)しなかった金額のうち一定額以上の部分に対して10~20%の税率で追加課税を行うというものです。

ここで注意しなければいけないのは、発生した利益金額とは欠損金の控除を行う前の金額であるということです。つまり、多額の債務免除益等をせっかく特例欠損金の制度をもって相殺したとしても、留保金課税の対象にはなってしまうため、本来の法人税は0円、留保金課税のみ多額に発生するという事態が生じるケースがあります。

留保金課税の税率は、通常の法人税率に比べて低く、また一定の控除制度があるというものの、やはり経営再建中の会社には重くのしかかる負担となりますので、事前のタックスプランニングが重要となってきます。

具体的には、持株比率の最も高い株主グループの保有している株式が、その会社の発行済株式の50%超を占めるような会社の場合に、通常の法人税の他にその事業年度に発生した利益金額のうち社外流出(配当や役員賞与など)しなかった金額のうち一定額以上の部分に対して10~20%の税率で追加課税を行うというものです。

ここで注意しなければいけないのは、発生した利益金額とは欠損金の控除を行う前の金額であるということです。つまり、多額の債務免除益等をせっかく特例欠損金の制度をもって相殺したとしても、留保金課税の対象にはなってしまうため、本来の法人税は0円、留保金課税のみ多額に発生するという事態が生じるケースがあります。

留保金課税の税率は、通常の法人税率に比べて低く、また一定の控除制度があるというものの、やはり経営再建中の会社には重くのしかかる負担となりますので、事前のタックスプランニングが重要となってきます。

民事再生とは