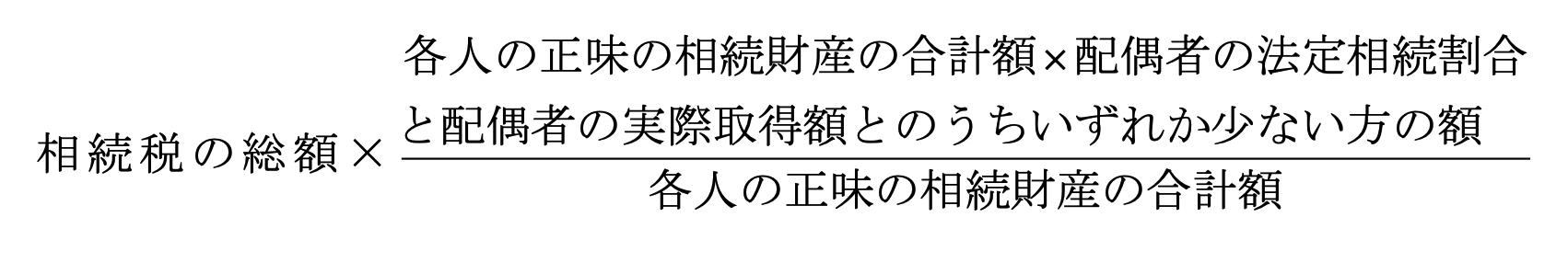

各人の相続税額からは、次の(イ)から(ヘ)の6種類の税額控除のうち、該当するものを控除することができます。 そのうえで、(ト)に該当するときは、相続税が2割加算さ れます。

相続財産に加算される贈与財産に贈与税が課税されていたときは、相続税の納付税額の計算上控除されます。

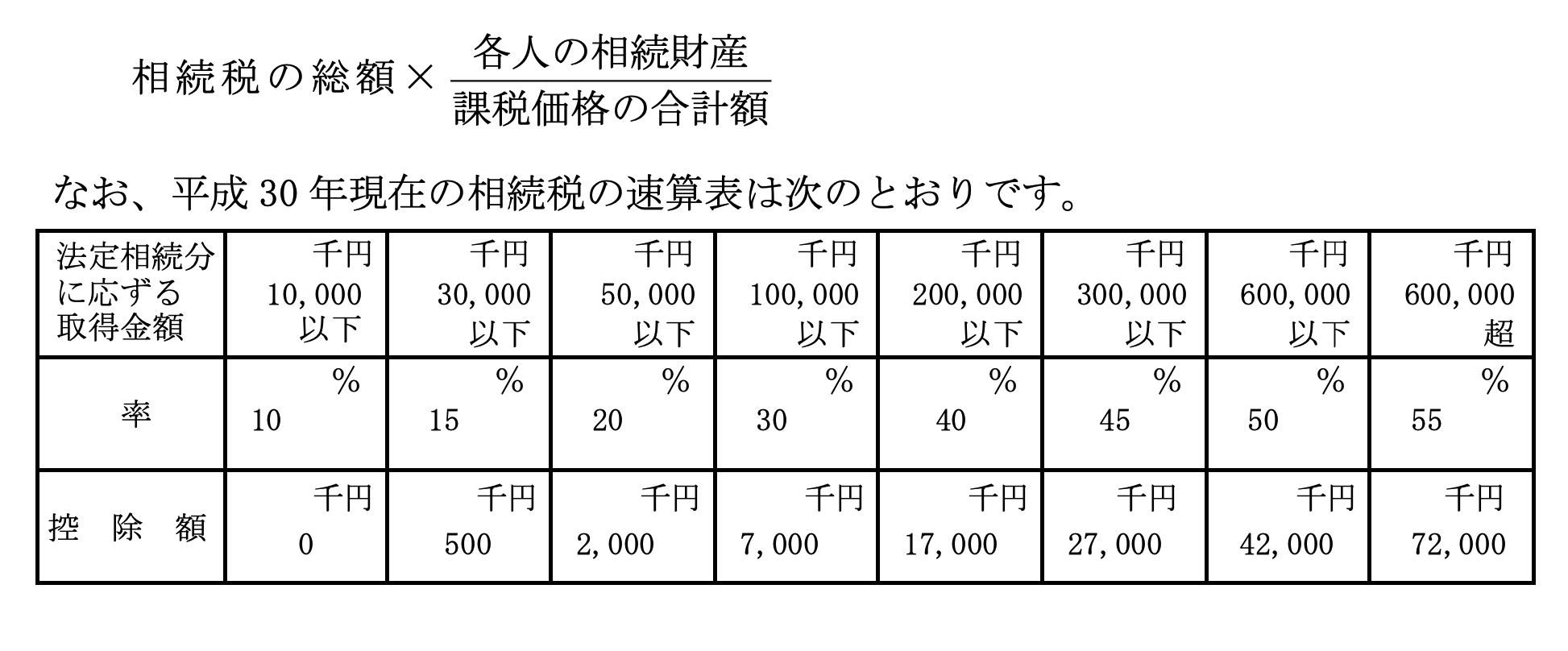

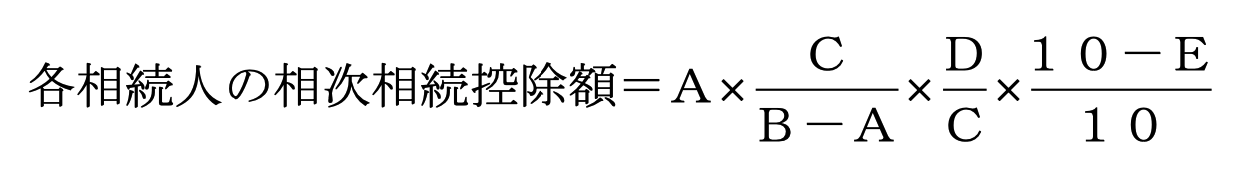

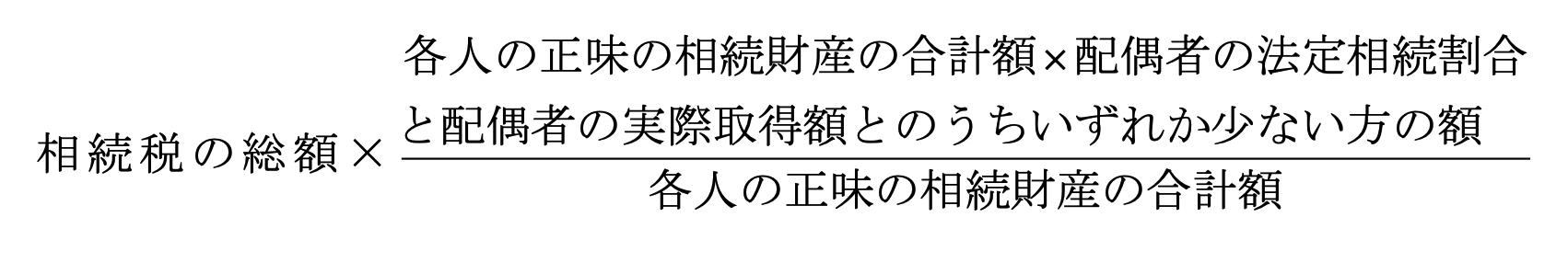

被相続人の配偶者が財産を取得した場合には、その配偶者の納付税額は軽減され ます。 軽減される額は次の算式により算出します。

(注)

この算式の分子の金額が 16,000 万円に満たない場合は、分子の金額は 16,000 万円とする。

財産を取得した者が、未成年者の場合には、その未成年者の納付税額は、下記の算式で算出する未成年者控除後の金額となります。

未成年者控除額

=10万円× (20歳-その未成年者の年齢)

財産を取得した者が、障害者の場合には、その障害者の納付税額は、下記の算式で算出する障害者控除後の金額となります。

一般障害者の障害者控除額

=10万円× (85歳-その障害者の年齢)

特別障害者の障害者控除額

=20万円× (70歳-その障害者の年齢)

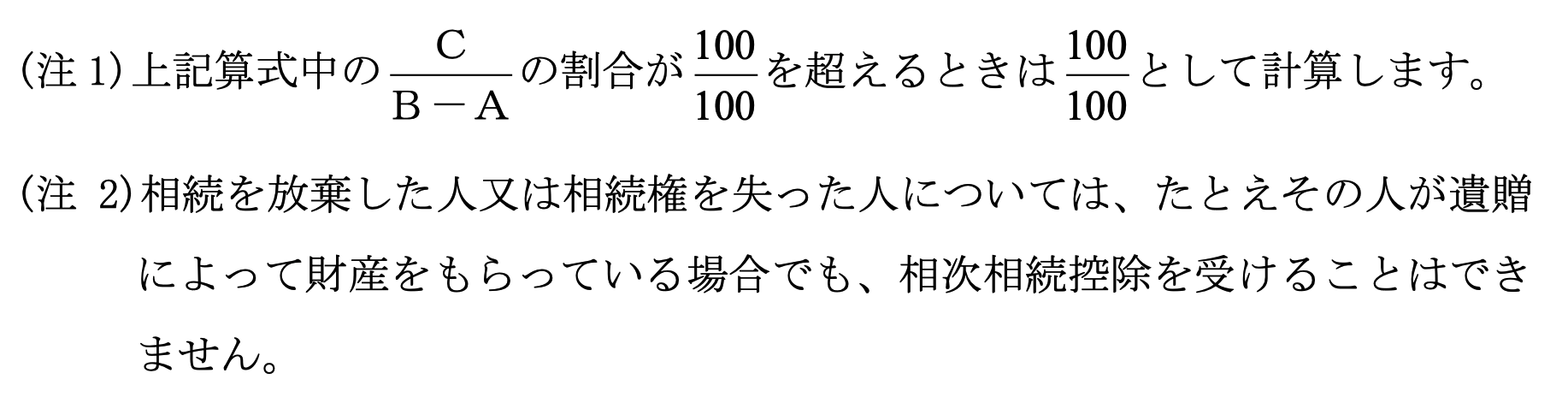

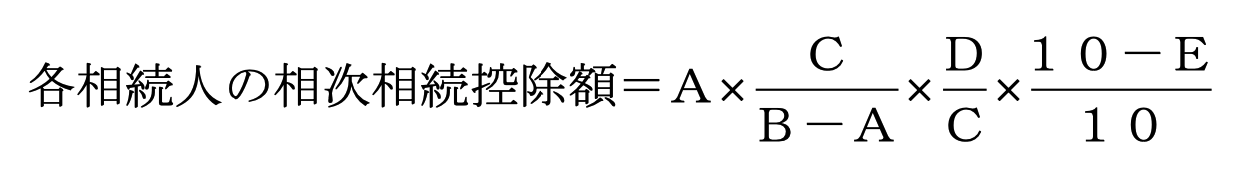

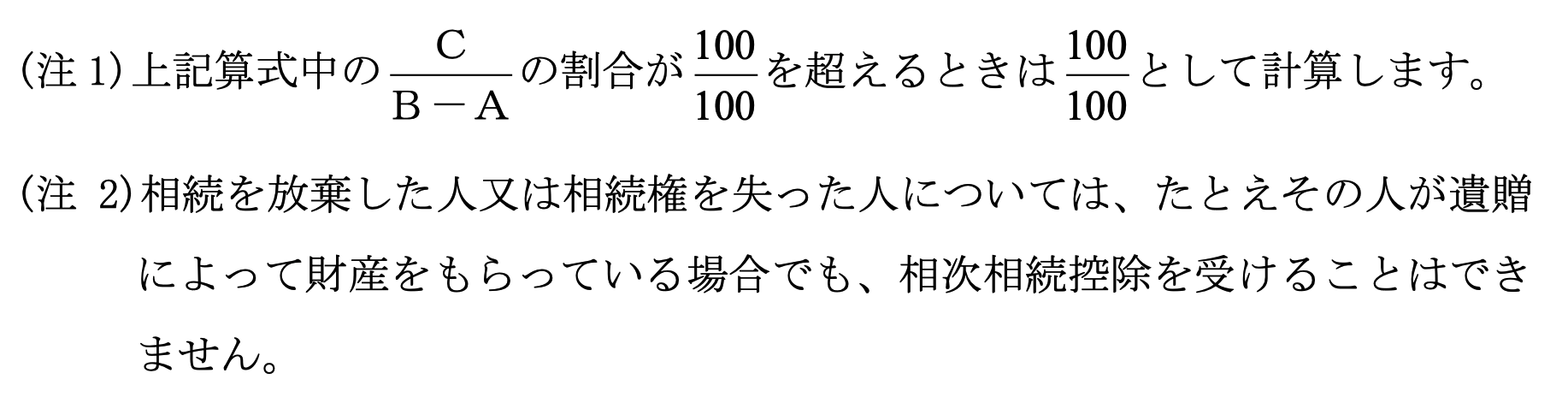

今回の相続開始前 10 年以内に開始した相続により、今回の相続にかかる被相続人が財産を取得していた場合には、今回の相続にかかる相続人の納付税額は、相次相 続控除後の金額となります。

相次相続控除額の計算は、以下のとおりです。

A:

第1次相続のときの第2次相続の被相続人の相続税額 (延滞税、利子税及び各 種加算税は除きます。)

B:

第1次相続によって第2次相続の被相続人が取得した財産の価額 (債務控除を した後の金額)

C:

第2次相続によって相続人及び受遺者の全員が取得した財産の価額の合計額 (債務控除をした後の金額)

D:

第2次相続によって相続人が取得した財産の価額 (債務控除をした後の金額)

E:

第1次相続開始の時から第2次相続開始の時までの年数 (1年未満は切り捨てます。)

外国にある財産を取得した場合において、その取得財産に外国で相続税に相当する税が課税されたときは、その課税された税額に相当する金額は、納付税額の計算上控除されます。

また、相続財産を取得した者が、被相続人の配偶者、子 (代襲相続人を含む)、父 母以外の者である場合には、その者の相続税額の2割に相当する金額が加算されます。 上記の子(一親等の血族)には、その被相続人の直系卑属がその被相続人の養 子となっているもの(いわゆる孫養子)を含めないこととされています。

但し、この孫養子が代襲して相続人となっている場合は、2割加算はありません。