(1)

居住用不動産等の配偶者への贈与

(イ)

対策の内容

相続財産のうち居住用不動産等については、生前に婚姻期間が 20 年以上である配偶者へ贈与すれば、贈与税の計算上 2,000 万円までは贈与税がかからないため、低い贈与税負担で相続財産を減少させることができます。

(ロ)

対策の内容

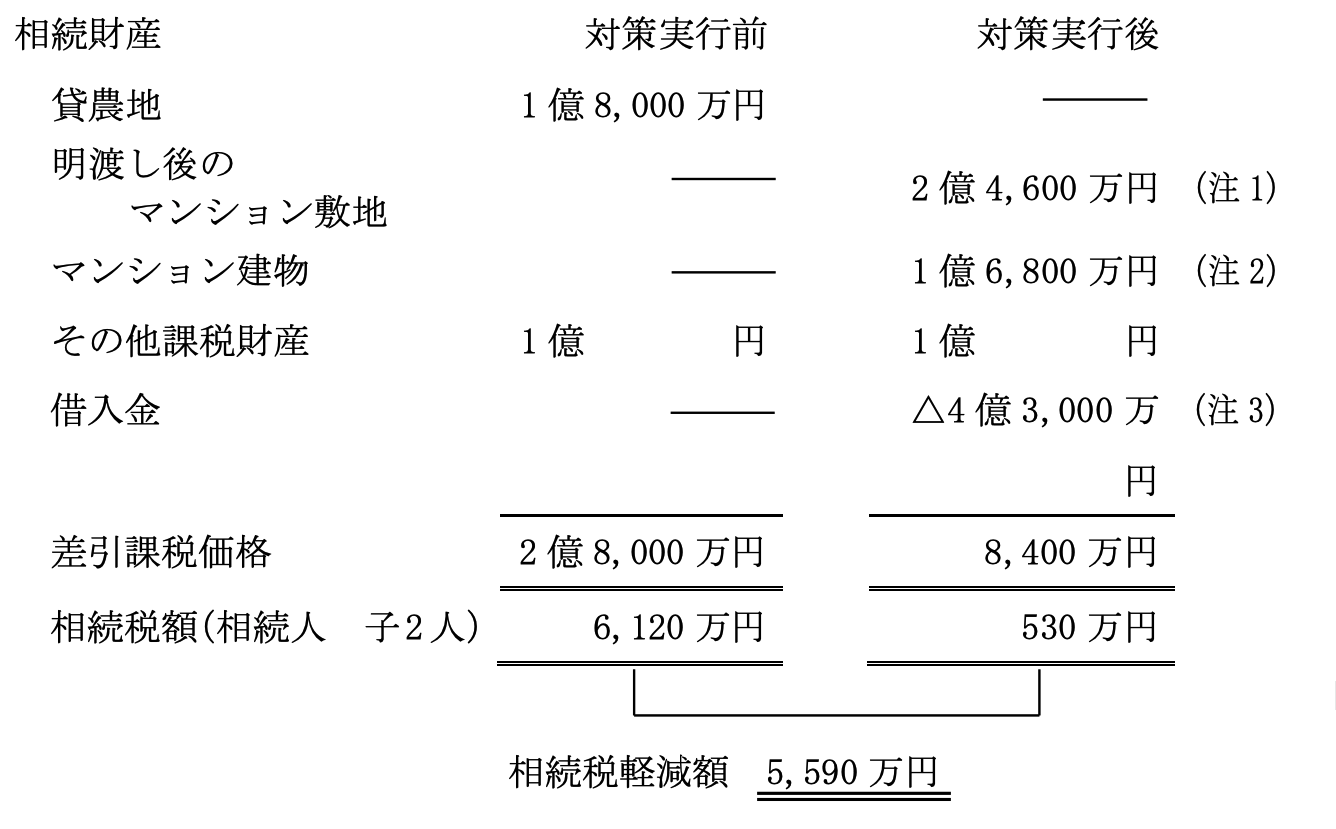

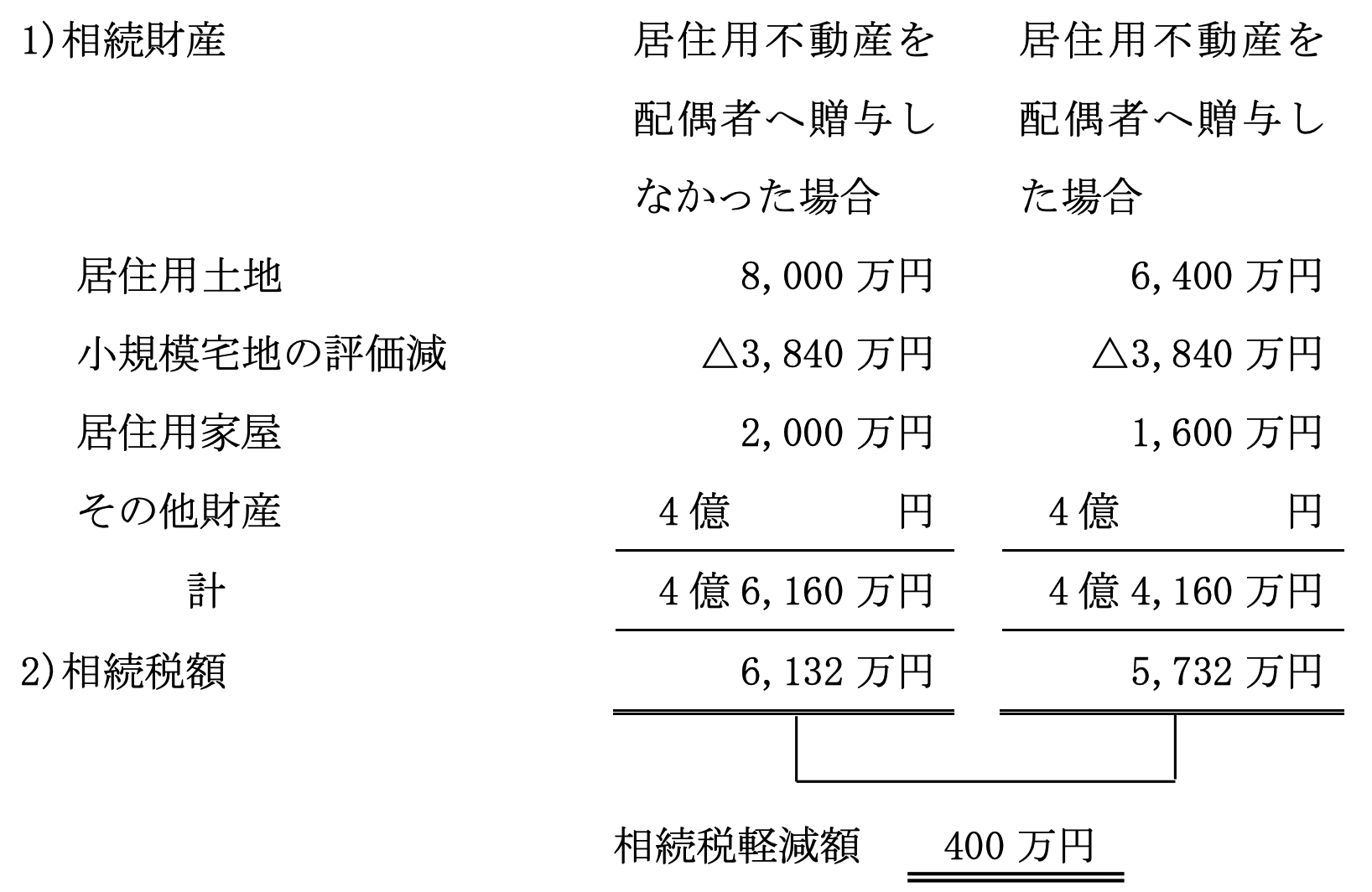

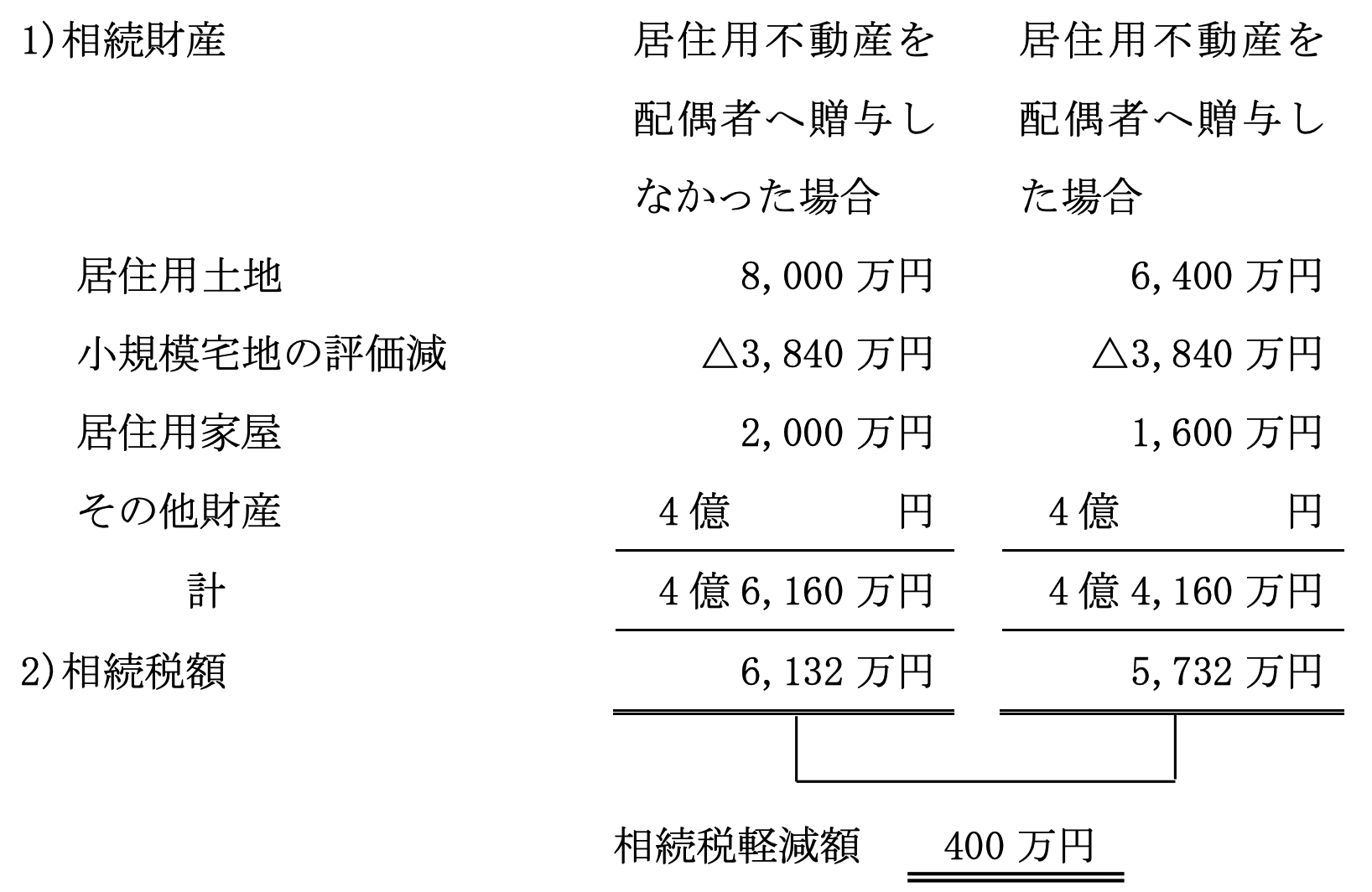

居住用不動産のうち 2,000 万円について、婚姻期間が 20 年以上である配偶者に贈 与した場合と、贈与しなかった場合の税負担の比較

(a)

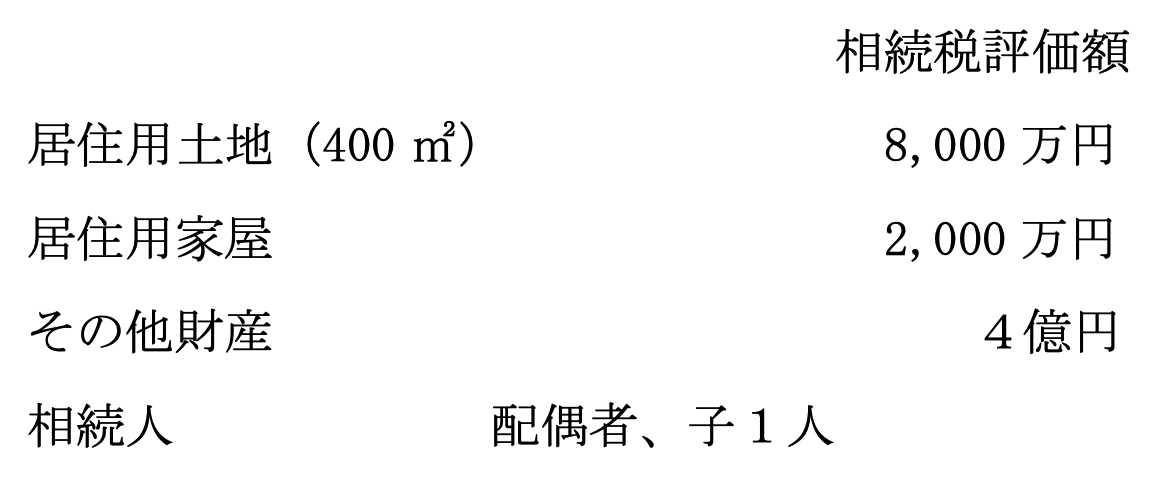

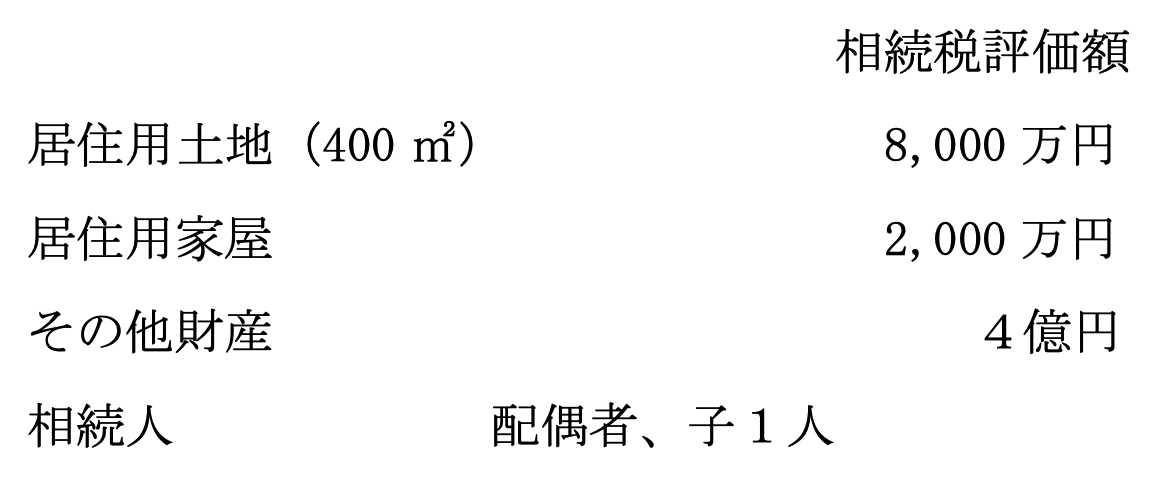

前提事項

(b)

贈与税

2,000万円-2,000万円=0

贈与税の配偶者控除

贈与税の配偶者控除

(c)

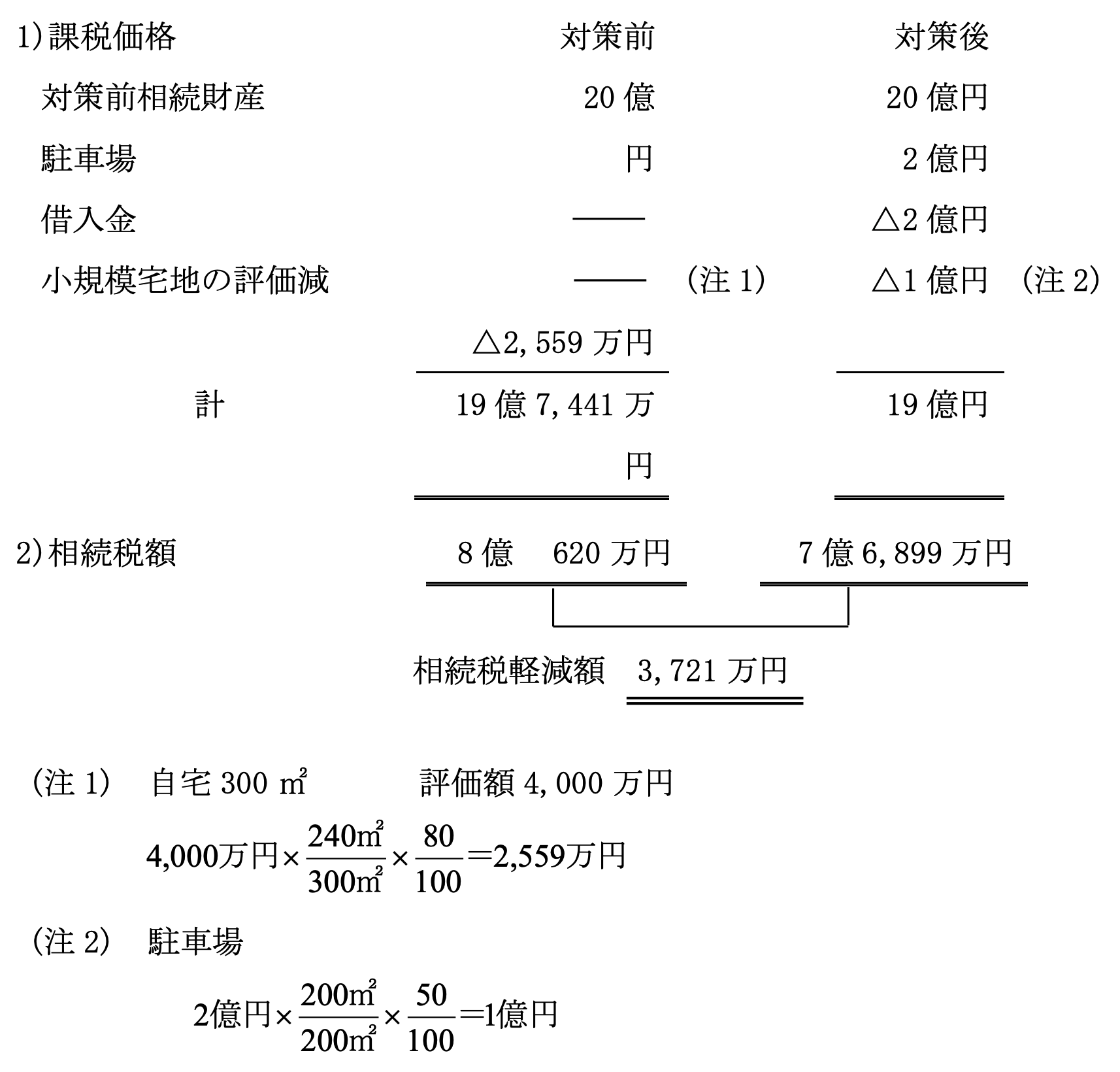

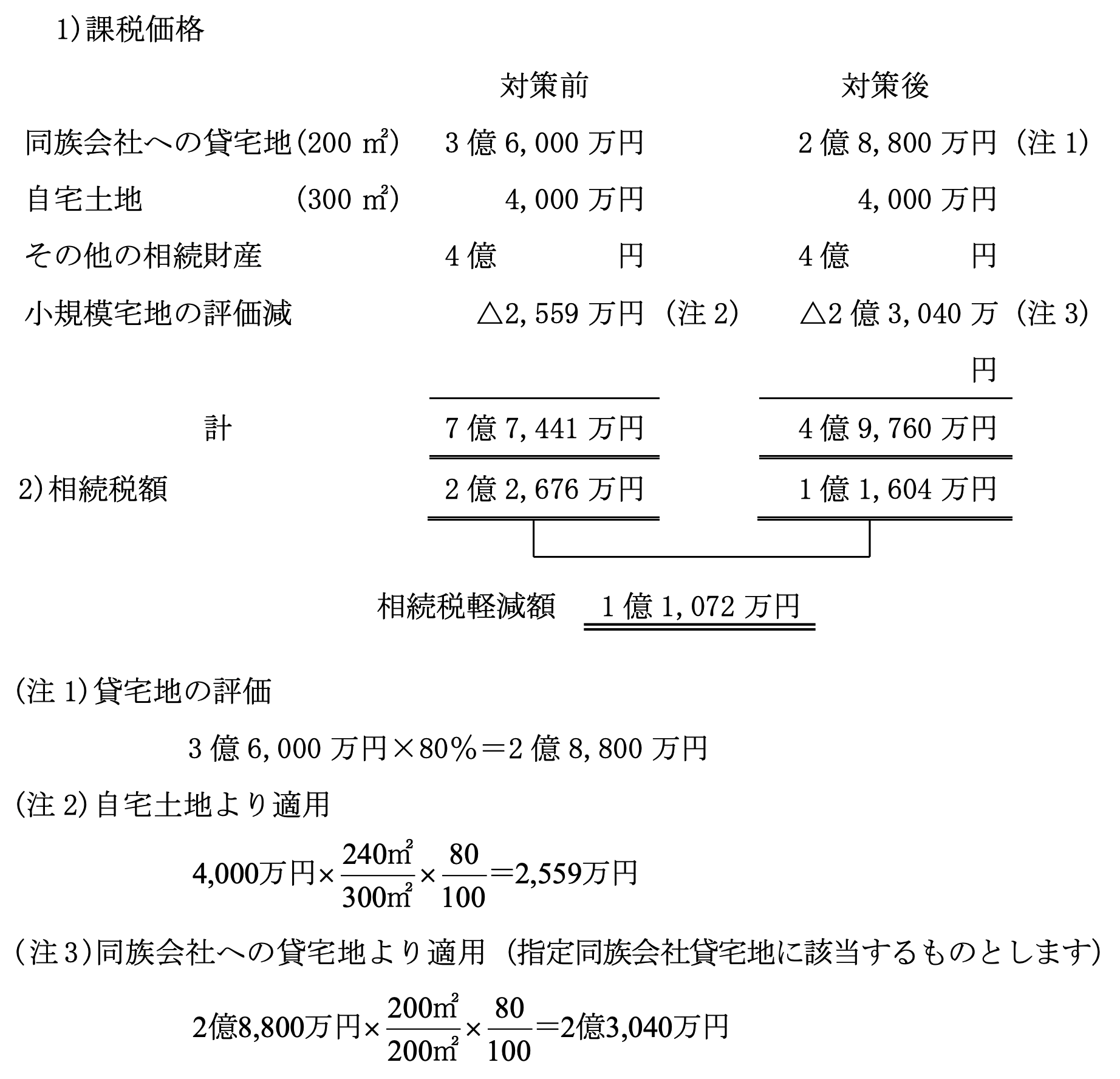

相続税軽減効果

(ハ)

留意点

(a)

この特例は過去にこの規定の適用を受けていないことが条件となります。

(b)

生前贈与により取得した居住用不動産 (又は、居住用不動産を取得するための金銭) について贈与税の配偶者控除の適用を受けた配偶者が、贈与を受けた 日から3年以内にその贈与をした配偶者が死亡したことにより相続財産を取得 した場合には、相続税法 19 条により、その受贈財産の価額を相続税の課税価格 に加算することとされていますが、この場合、贈与税の配偶者控除の適用を受け た受贈財産のうち控除を受けた配偶者控除額に相当する金額は加算しないでよ いことになっています。

また、居住用不動産の贈与があった年にその贈与をした者が死亡し、かつ、そ の財産の贈与を受けた者が相続財産を取得したときは、その居住用不動産の価額 を贈与税の課税価格に算入することとして相続税の申告時に一定の手続をした 場合に限り、贈与税の配偶者控除に相当する金額は、相続税の課税価格に加算さ れないことになっています。

また、居住用不動産の贈与があった年にその贈与をした者が死亡し、かつ、そ の財産の贈与を受けた者が相続財産を取得したときは、その居住用不動産の価額 を贈与税の課税価格に算入することとして相続税の申告時に一定の手続をした 場合に限り、贈与税の配偶者控除に相当する金額は、相続税の課税価格に加算さ れないことになっています。