(1)

現金の生前贈与

(イ)

対策の内容

相続税の軽減方法として最も一般的な方法は現金の生前贈与です。 この方法は贈与の時期を自由に選択することが可能で、贈与に要するコストも殆どなく、手続も 簡単に贈与をすることができます。

生前贈与を行う際には、第2、4(3) 「贈与税の平均税率と相続税の限界税率との 比較」 の箇所で述べましたように、相続税の限界税率よりも低い贈与税の平均税率 の範囲内で多年に渡って、多くの受贈者に分けて贈与をすると著しい効果がありま す。

生前贈与を行う際には、第2、4(3) 「贈与税の平均税率と相続税の限界税率との 比較」 の箇所で述べましたように、相続税の限界税率よりも低い贈与税の平均税率 の範囲内で多年に渡って、多くの受贈者に分けて贈与をすると著しい効果がありま す。

(ロ)

具体例

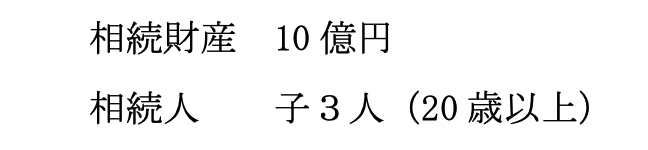

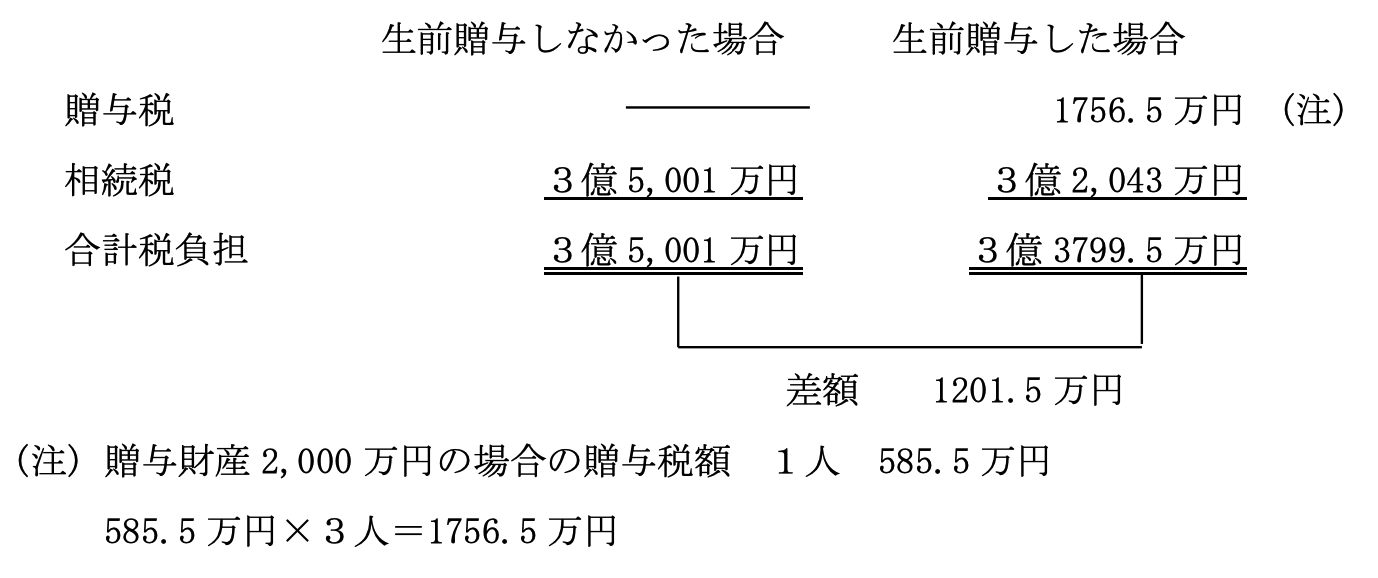

この場合の相続税の限界税率は 55%となっており、この限界税率よりも低い贈与税の平均税率での生前贈与を行うとして、例えば贈与税の平均税率 29.27%である 2,000 万円を3人の子にそれぞれ贈与を行ったときの、相続税負担と贈与税負担と の比較は以下のようになります。

(ハ)

留意点

(a)

贈与の事実が国税当局に否認されないように配慮しなければなりません。預金 を単に家族に名義を移しただけでは、借名預金として実質の所有者とみなされて しまいます。 このような事態を避けるためには、贈与契約書を作り、贈与税の申 告を行い、名義変更後の管理も名義人が行い、利息などの果実も名義人が収受す るなど贈与の実体を作る必要があります。

(b)

相続人に対しての相続開始前3年以内の贈与財産については、相続財産に加算されます。