(1)

-貸地の明渡しとロードサイド型店舗の建築-

(事例の説明)

(対策案のシミュレーション)

(事例の説明)

(イ)

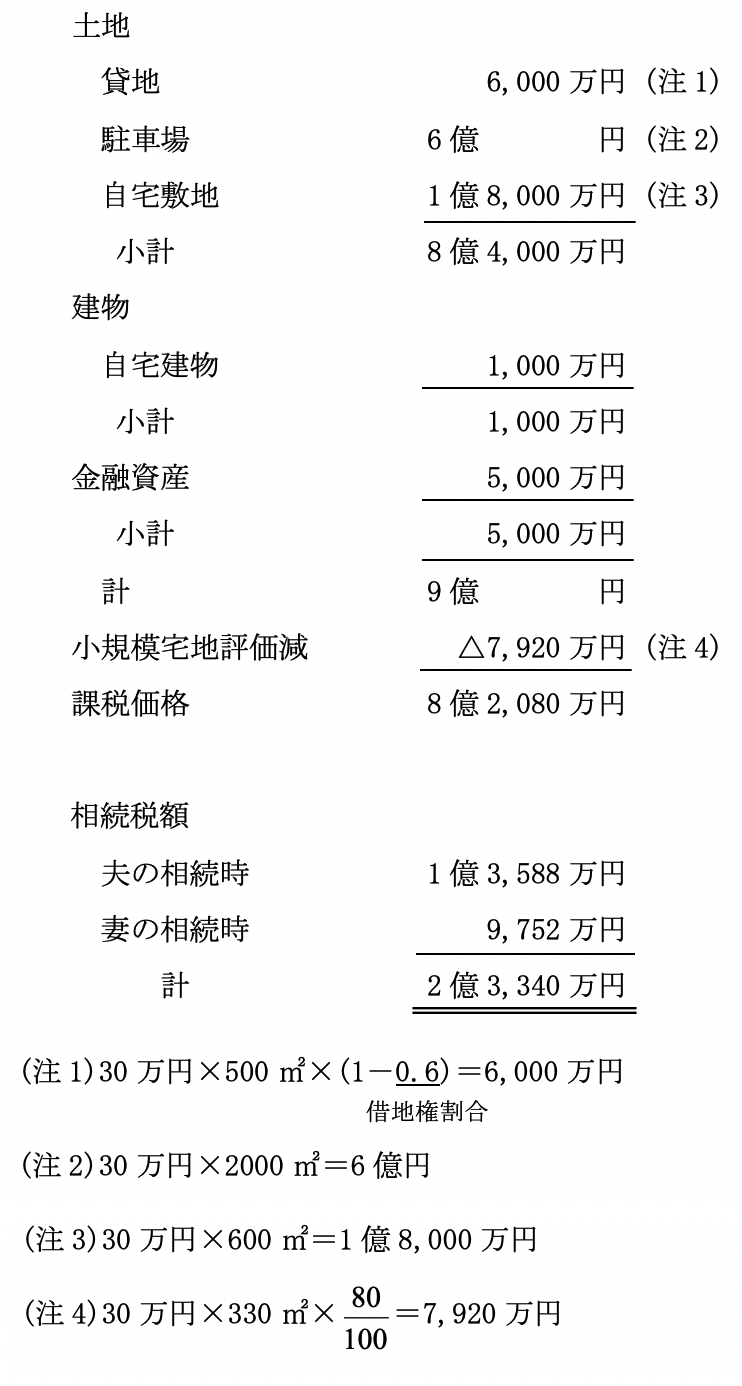

財産の状況

(a)

土 地・・・

貸地500㎡、駐車場2000㎡、自宅600㎡、土地の時価はすべて路

線価で更地価額㎡当たり30万円

線価で更地価額㎡当たり30万円

(b)

建 物・・・

自宅1,000万円

(c)

その他・・・

金融資産5,000万円

(ロ)

家族関係

妻、子供 3名

(ハ)

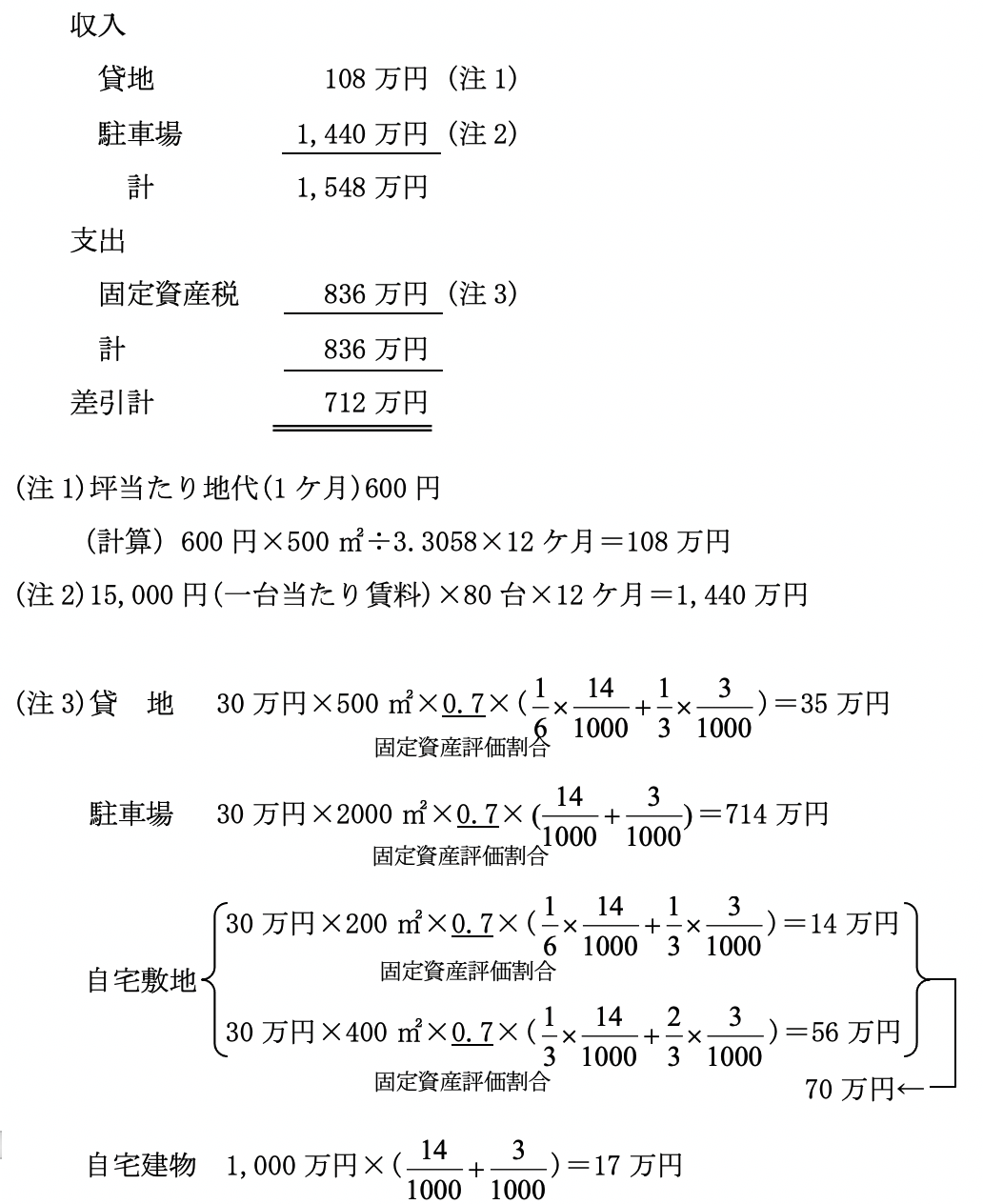

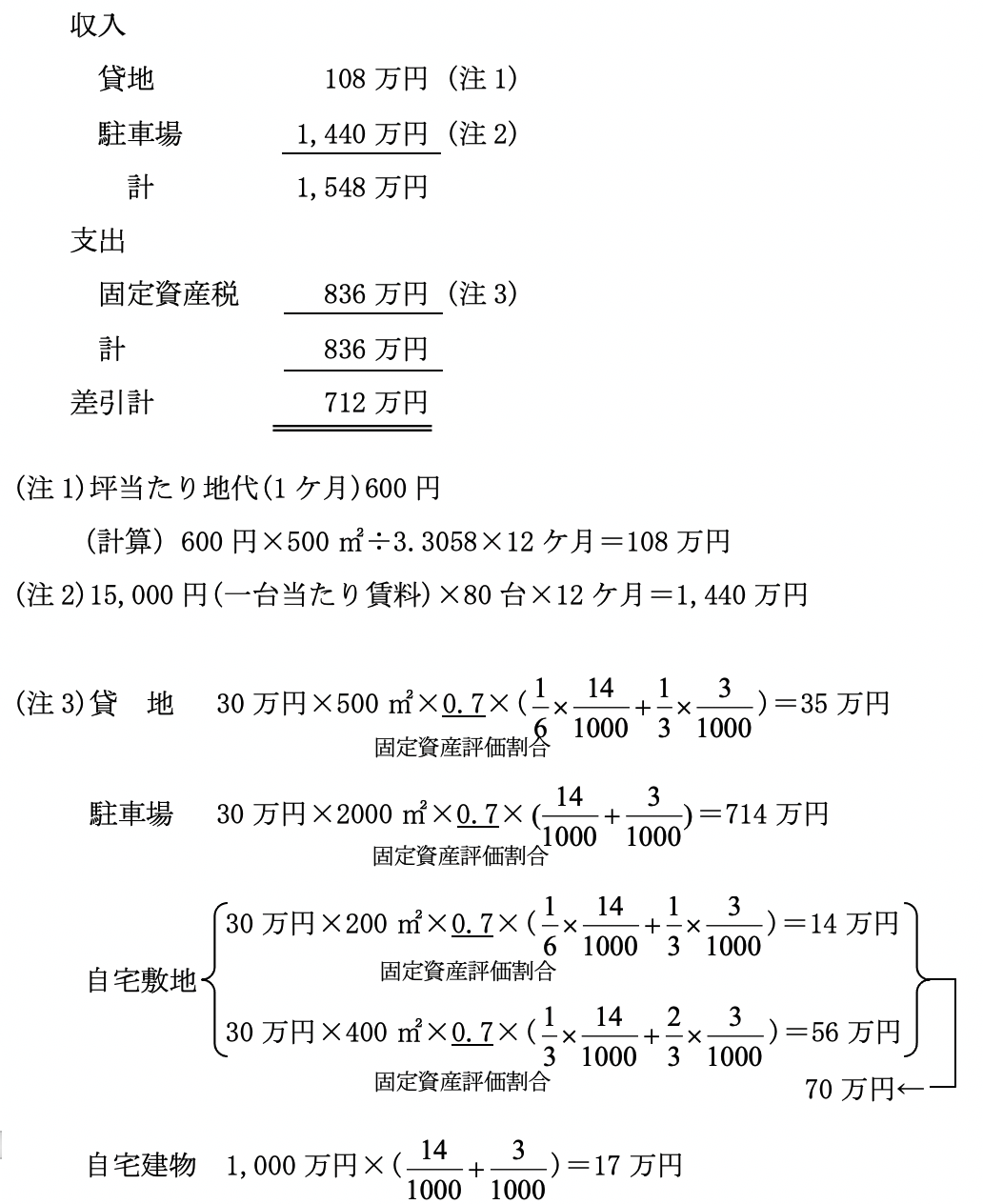

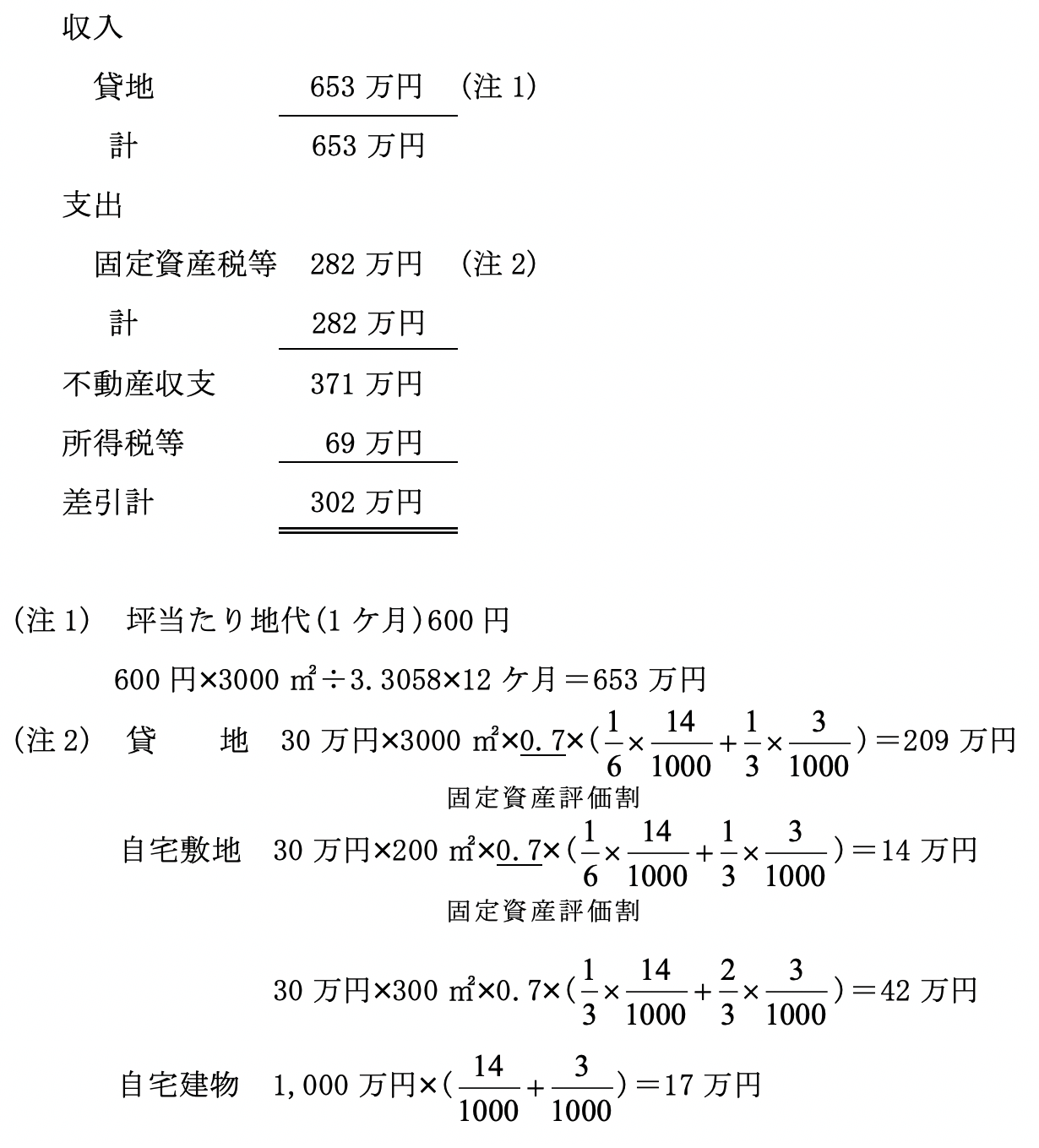

現状の収支(年間)

(ニ)

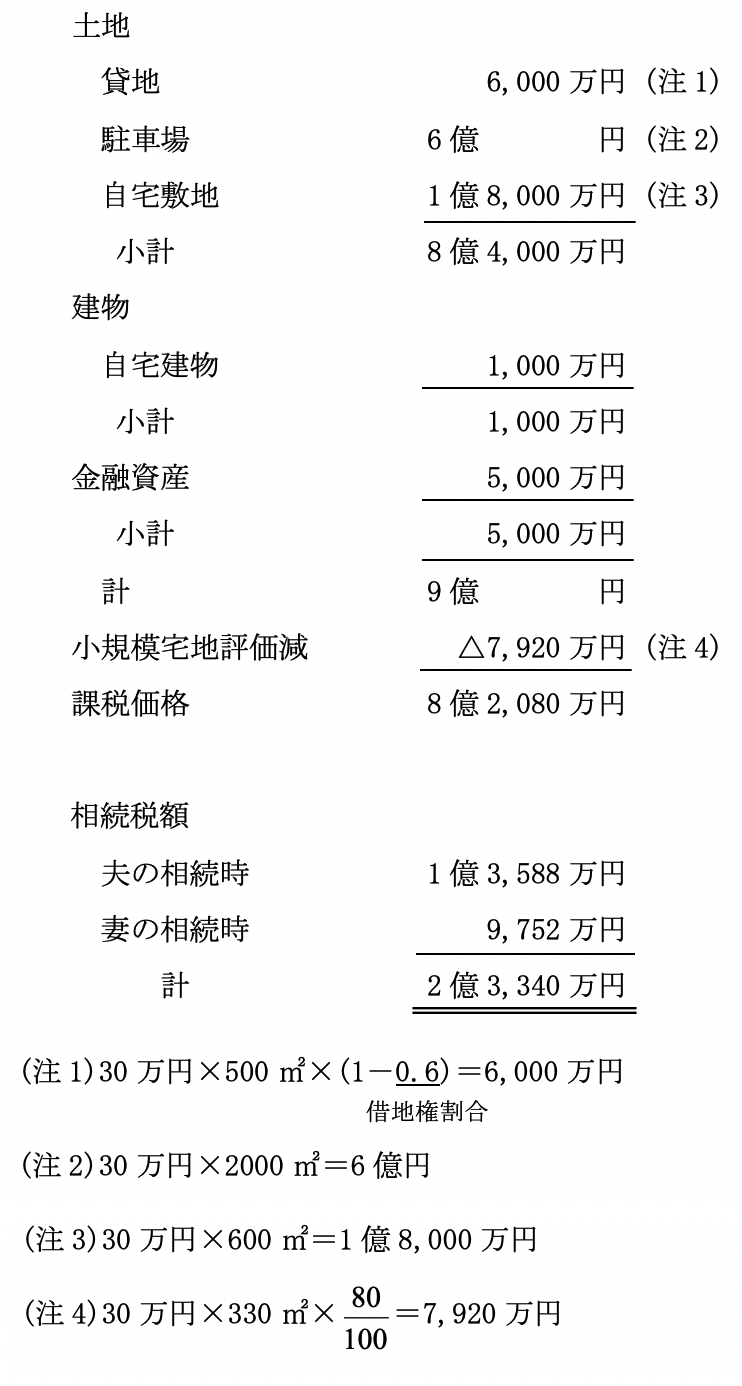

相続税額

(ホ)

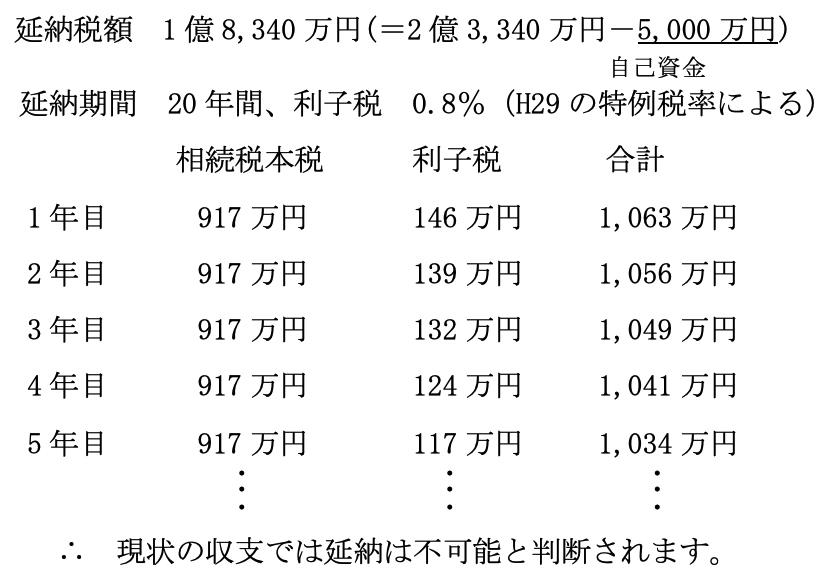

納税方法

(a)

延納による場合

(b)

物納による場合

駐車場の物納を行うと、駐車場のおよそ30%がなくなることとなります。

(計算)

(計算)

1億8,340万円÷6億円≒30%

(対策案のシミュレーション)

(イ)

対策の概要

貸地の明渡しを受け、明渡後の土地と駐車場にロードサイド型店舗の建築を行うことにより、相続税を軽減するとともに収益性を向上します。

明渡し面積 500㎡

明渡し面積 500㎡

(ロ)

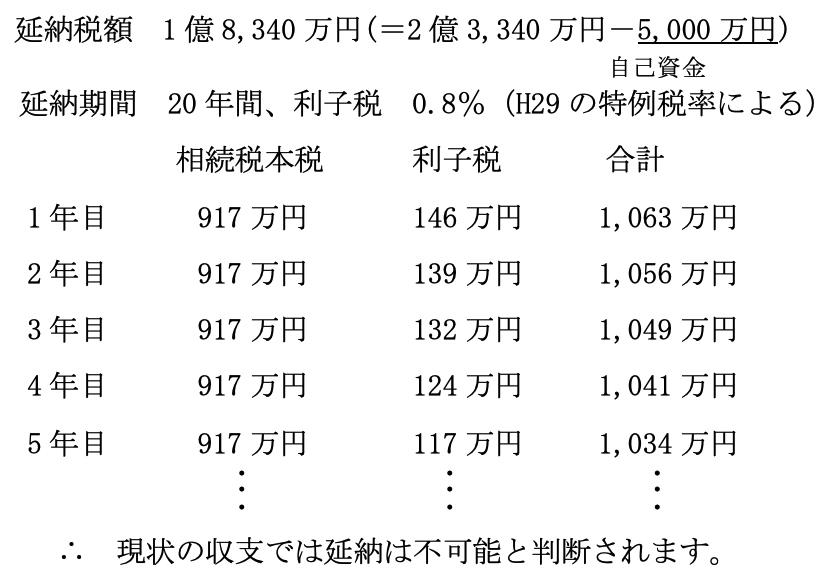

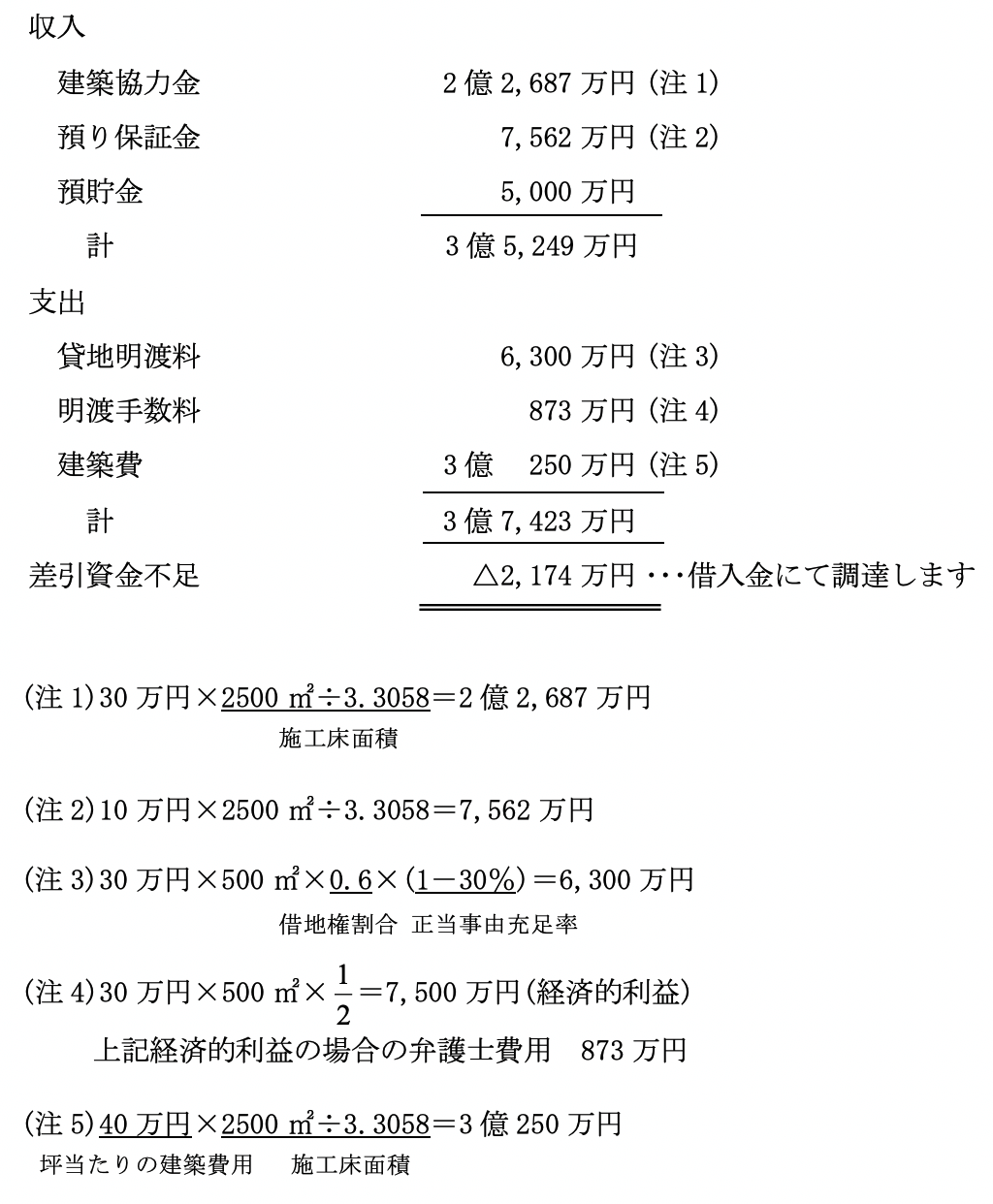

対策に係る資金収支

(ハ)

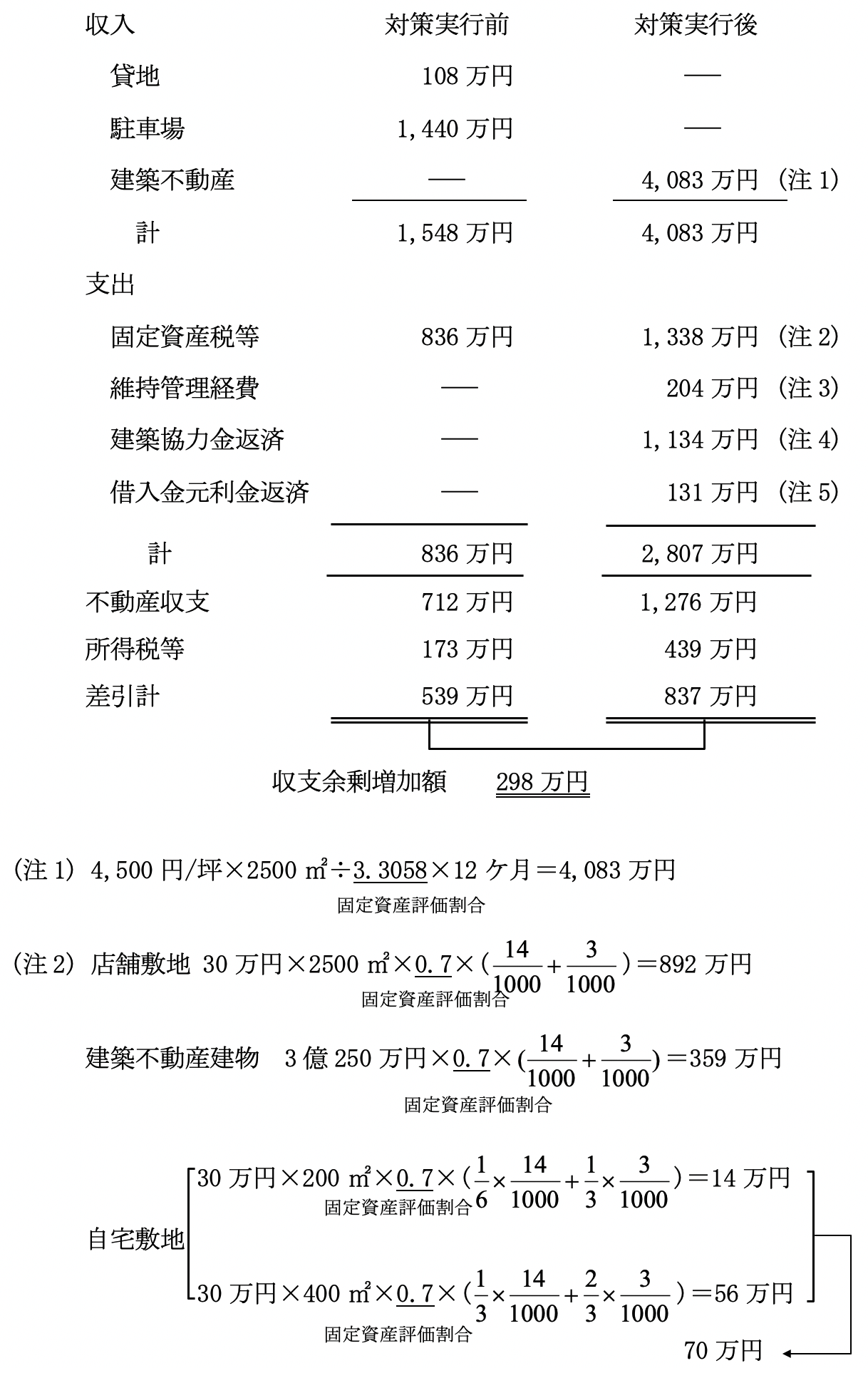

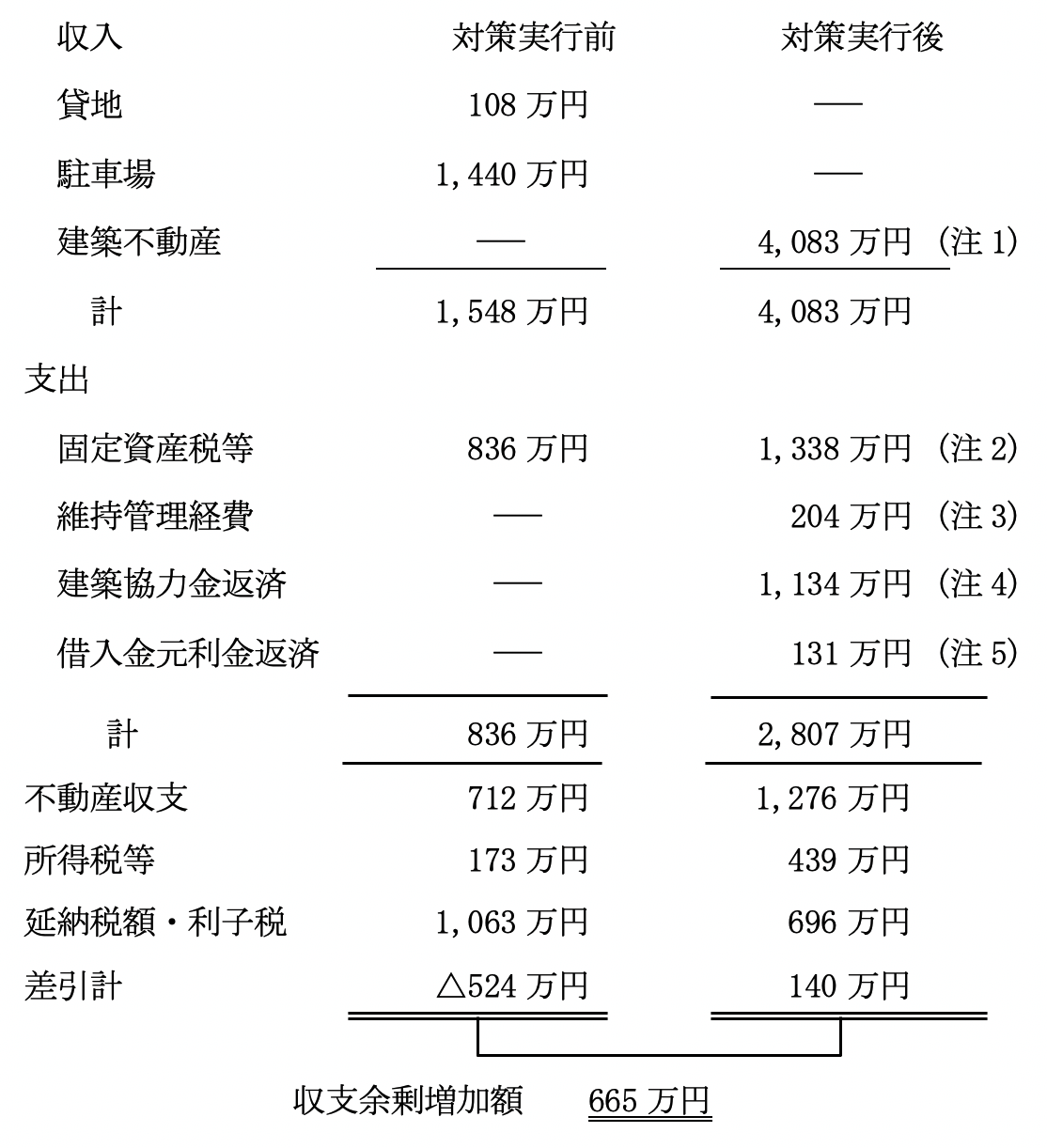

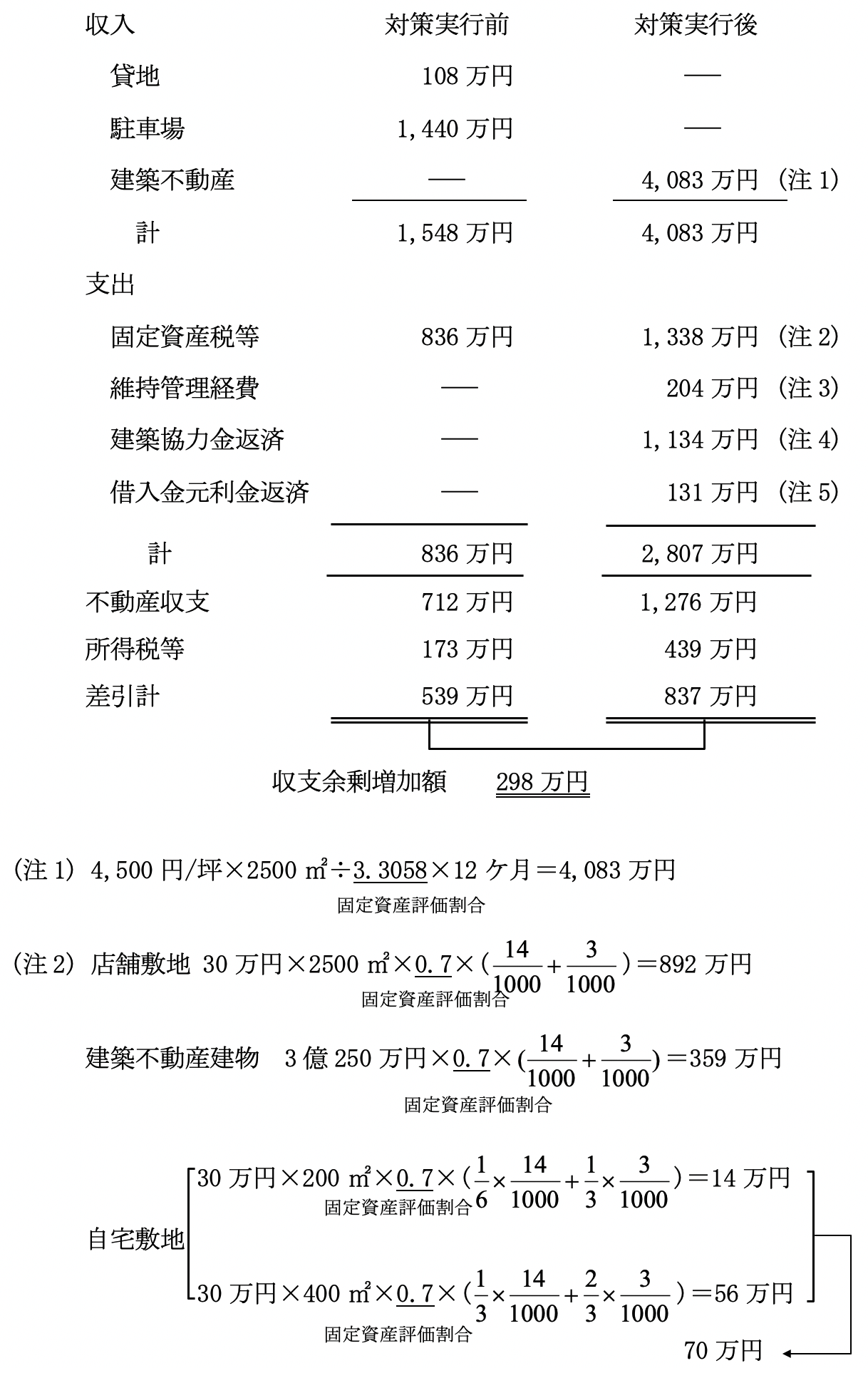

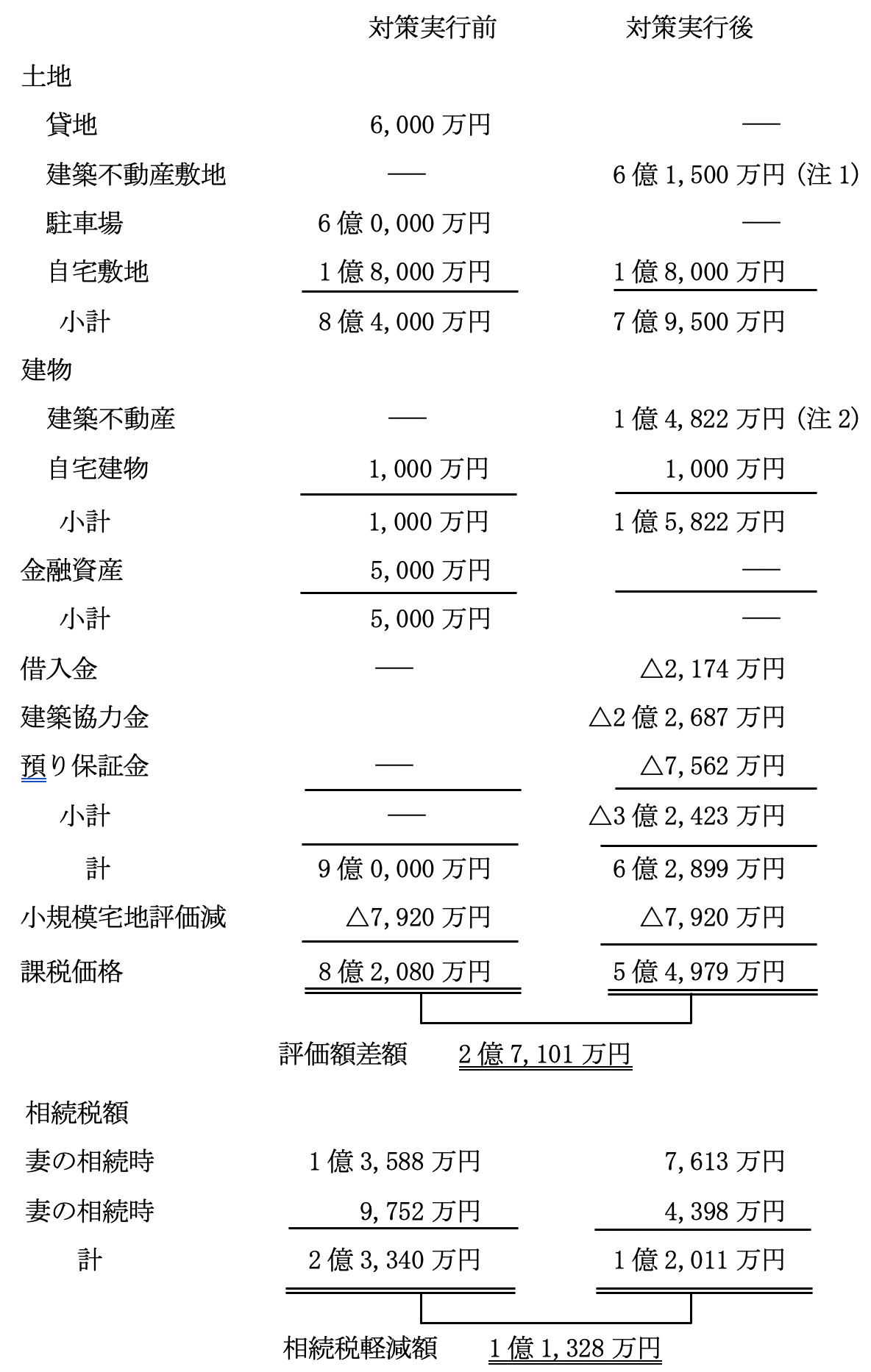

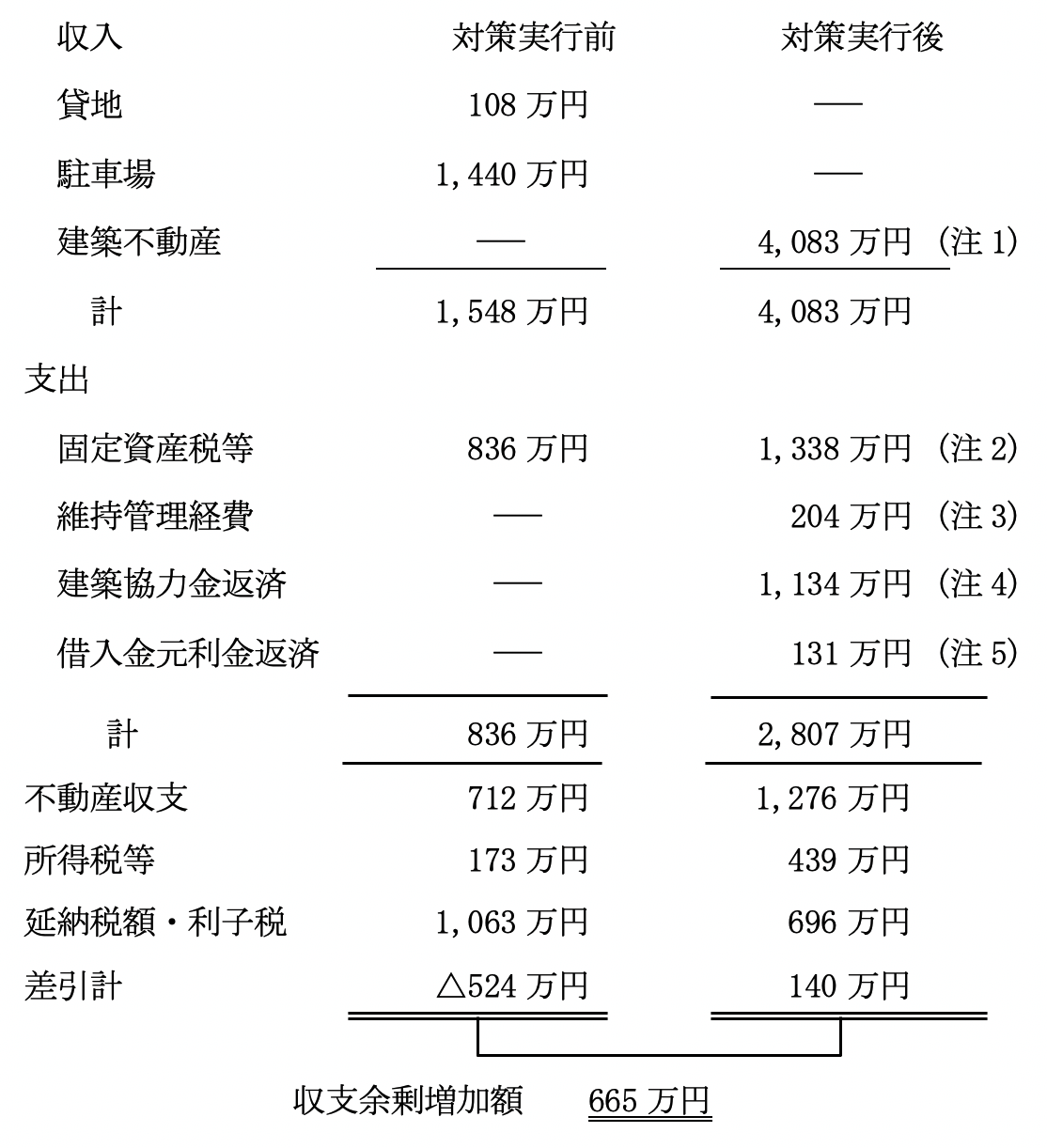

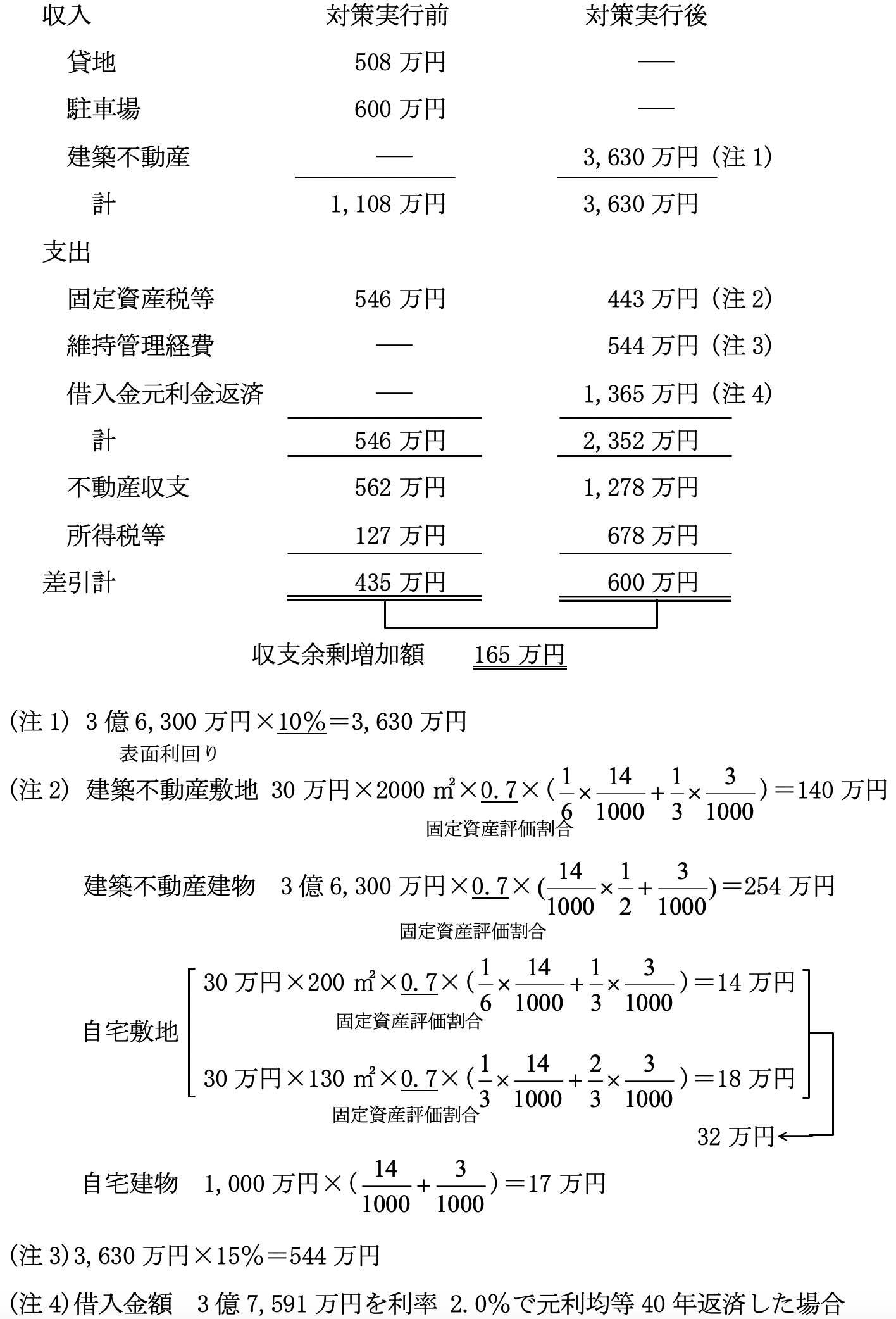

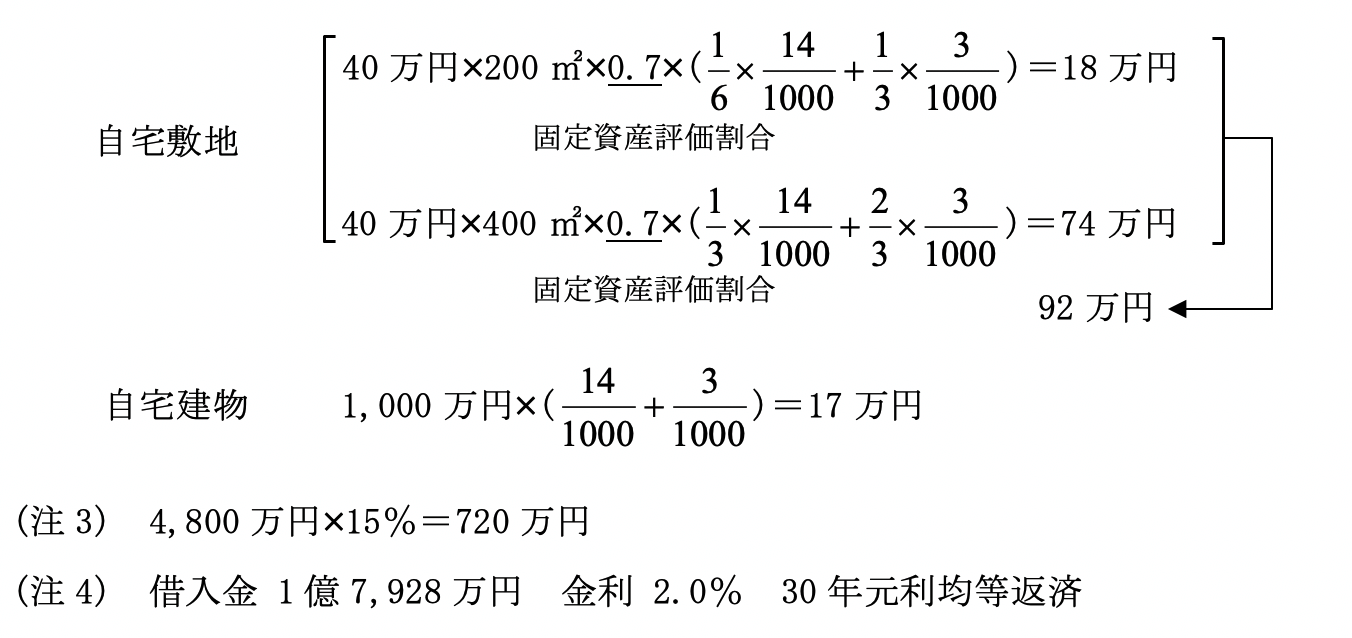

対策後の収支(年間)

(ニ)

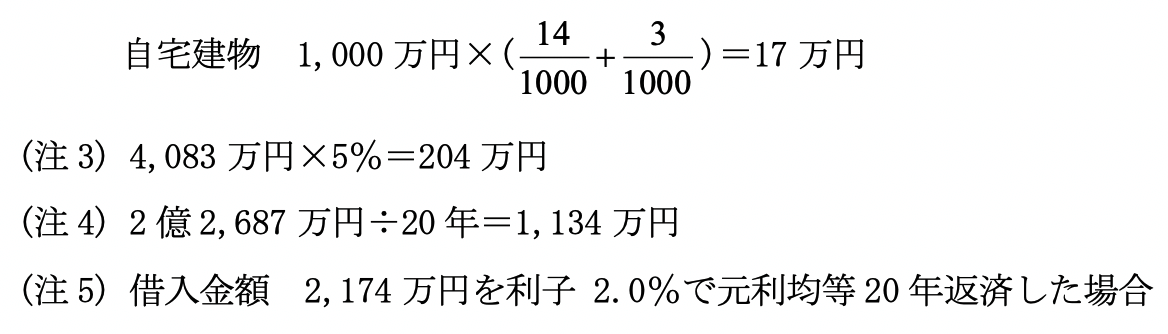

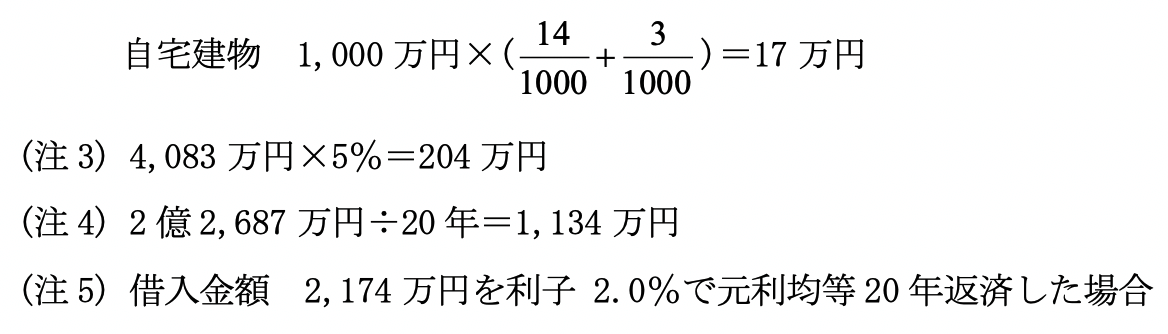

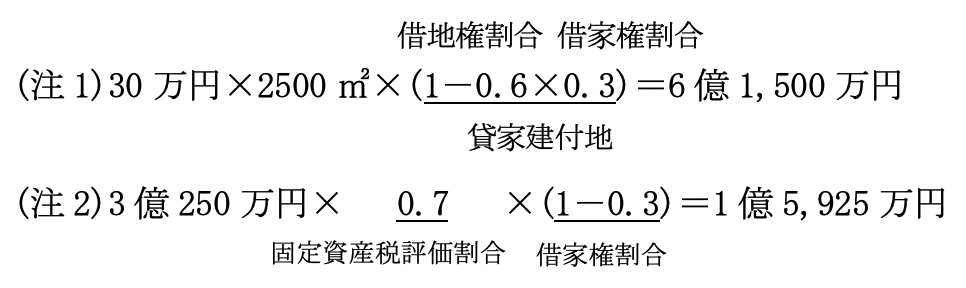

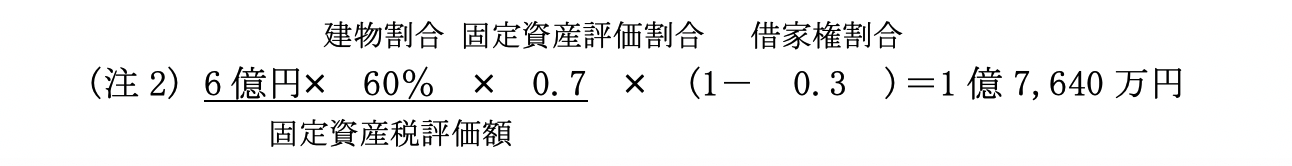

対策後の相続税額

(ホ)

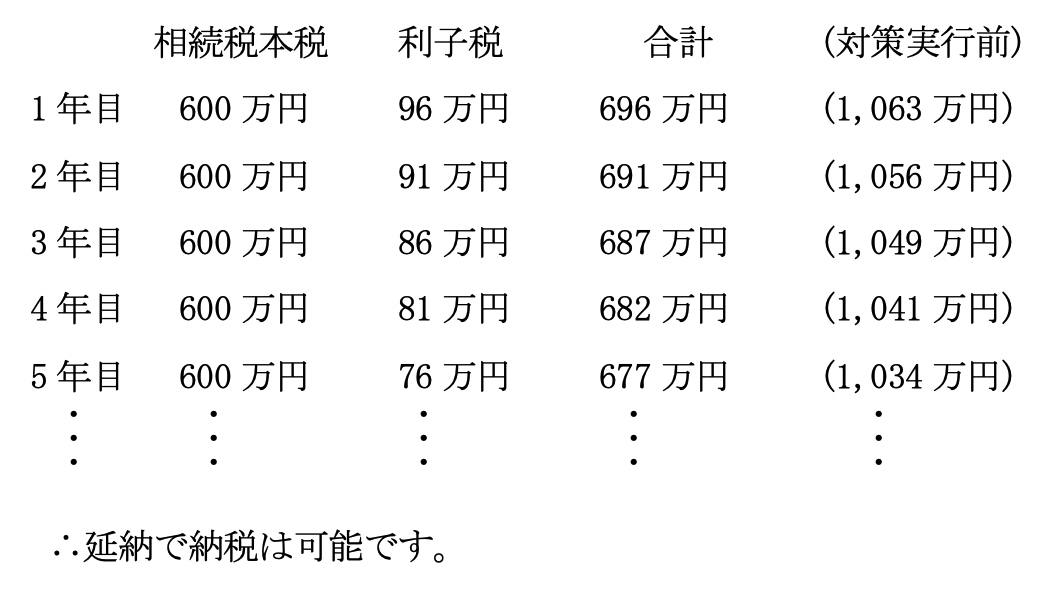

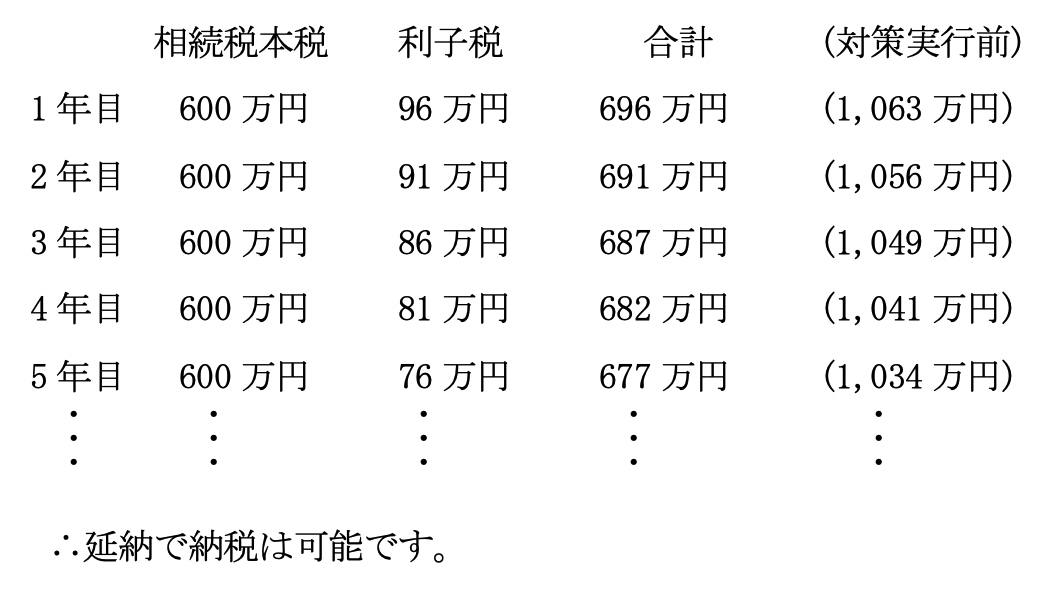

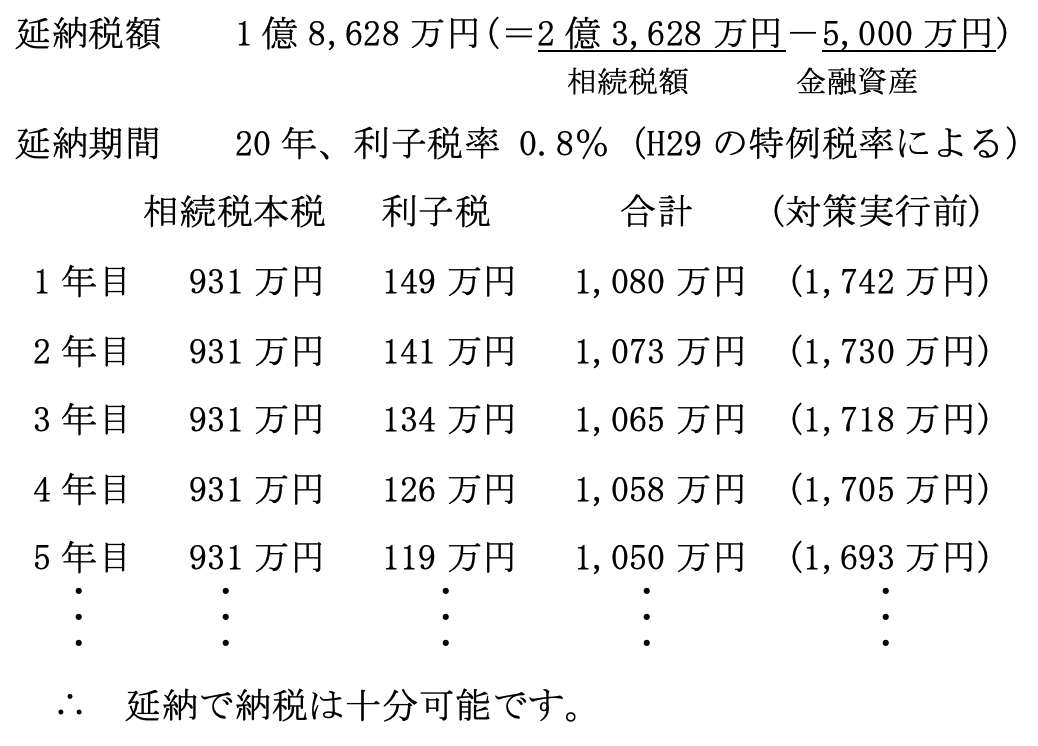

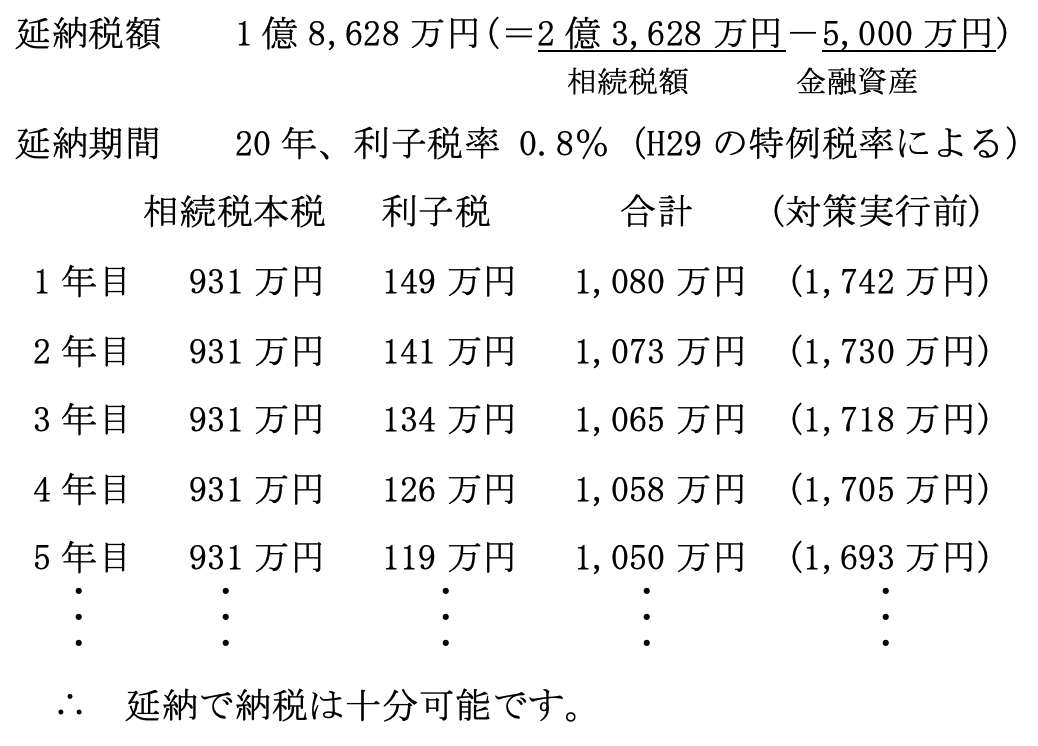

納税方法

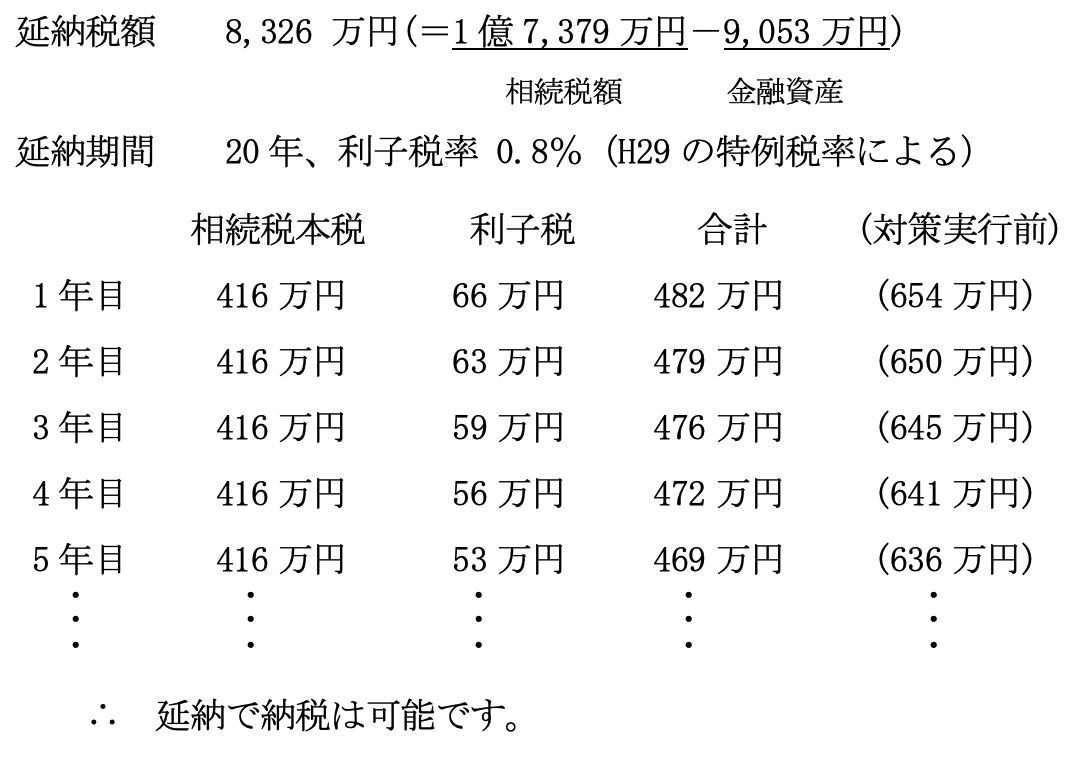

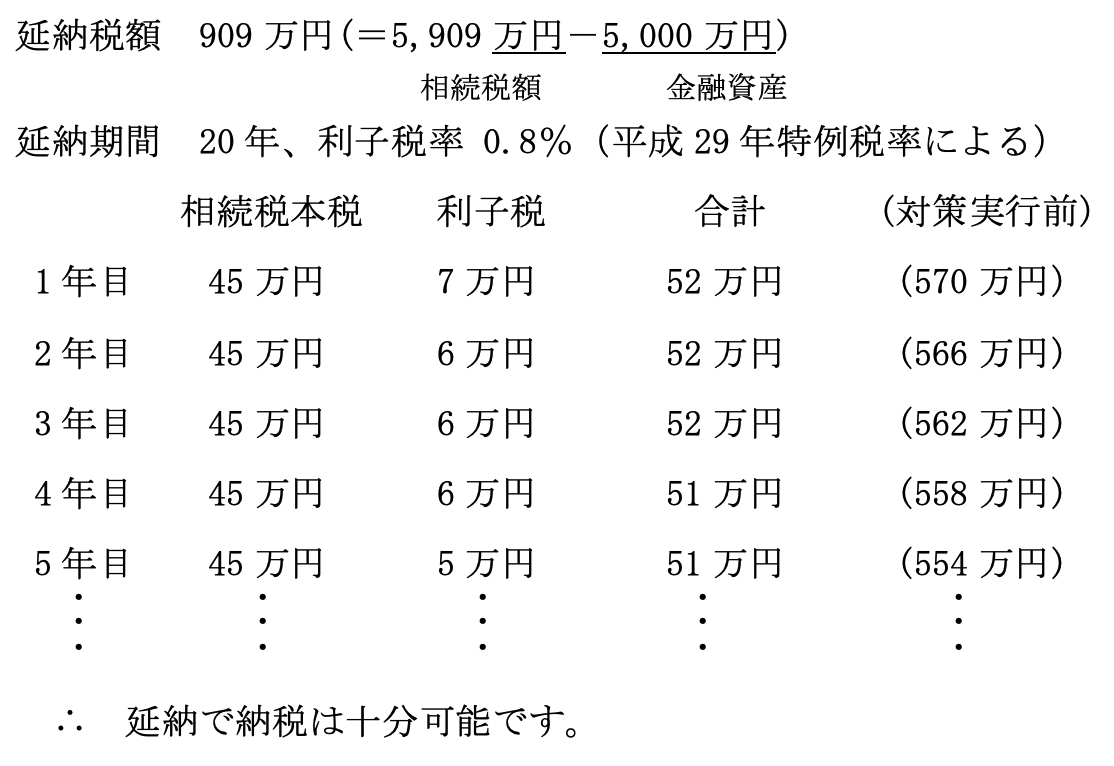

延納による納税

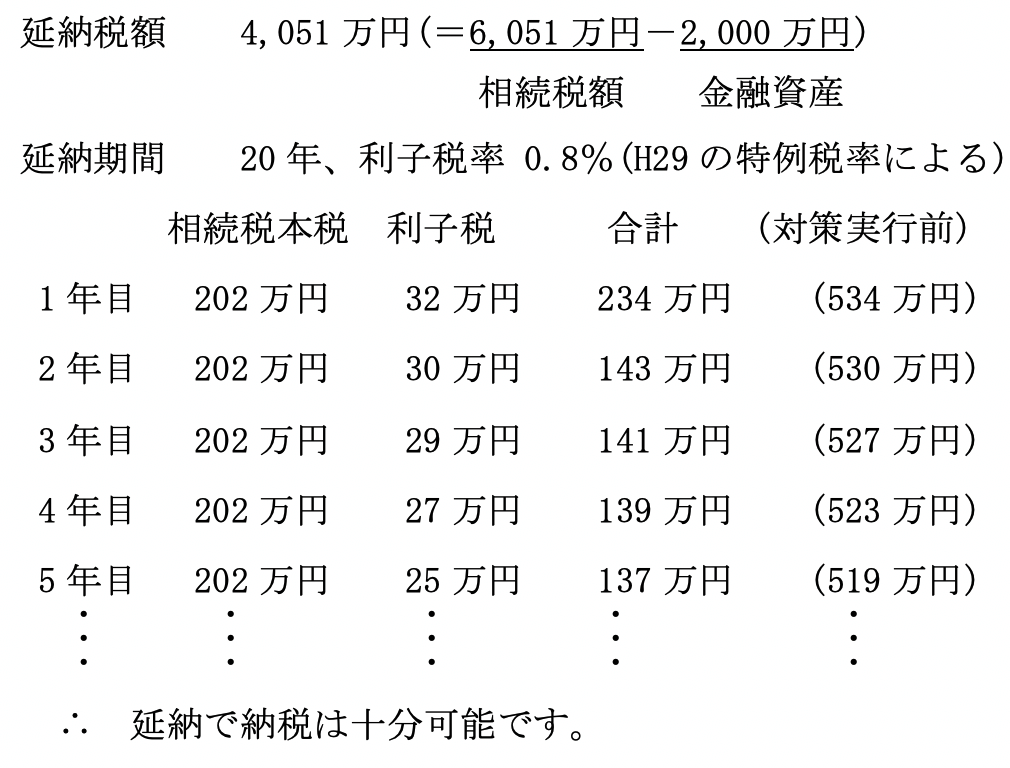

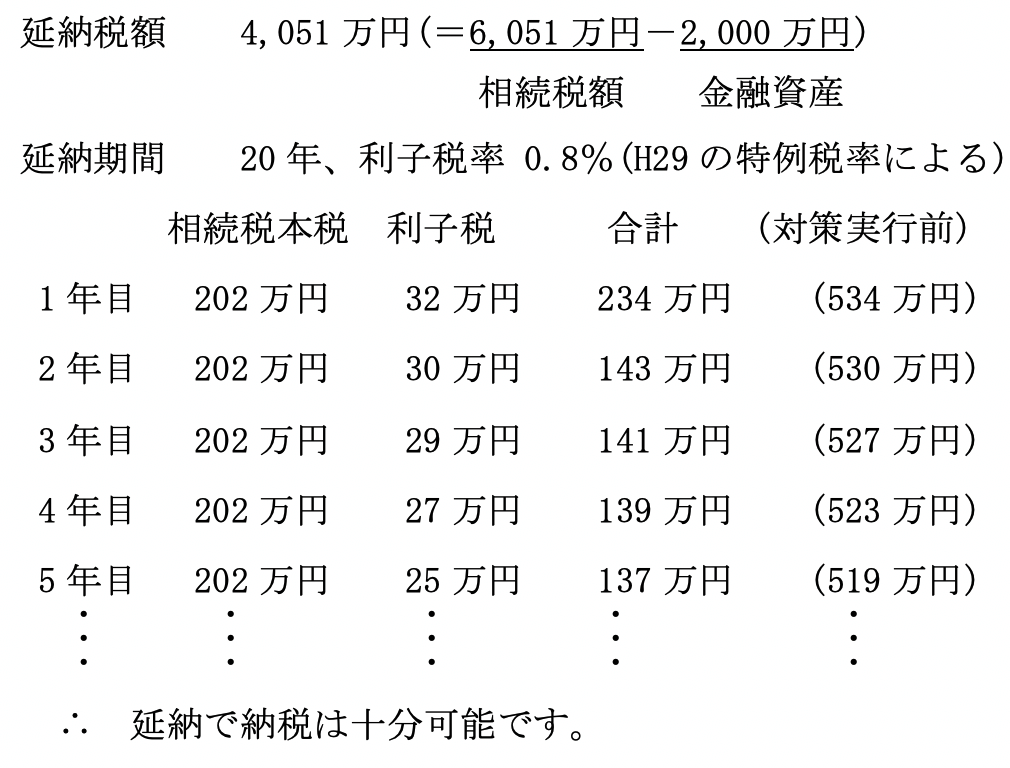

延納税額

1億2,411万円

延納期間

20年、利子税率 0.8%(H29の特例税率による)

(ヘ)

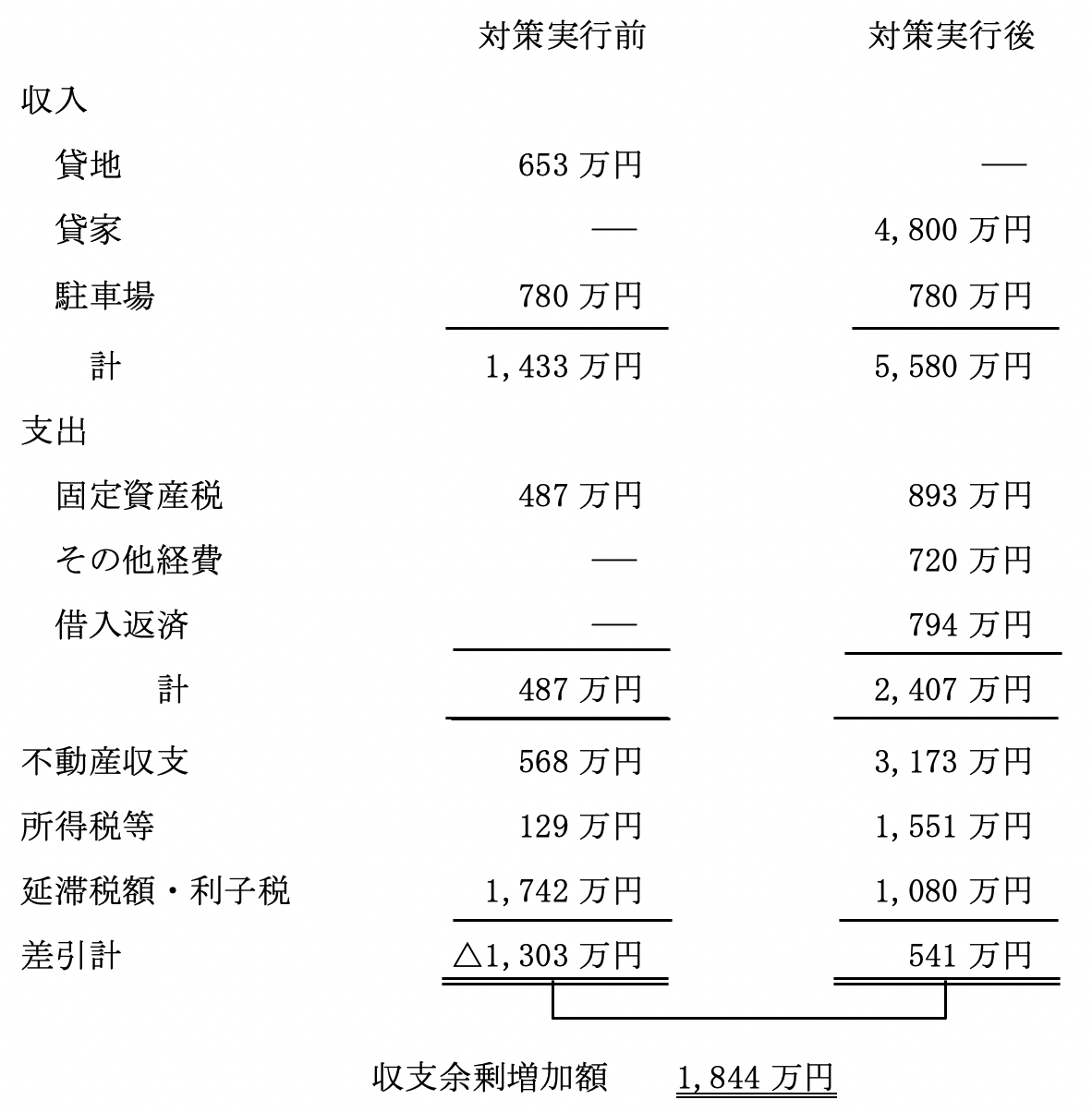

納税後の収支(年間)

(ト)

まとめ

貸地の明渡しを行い、明渡後の更地と駐車場にロードサイド店舗を建築する今回の事例では、相続税が2億3,340万円から1億2,011万円となり、1億1,328万円の軽減効果があり、収益性も対策前より収支余剰額が665万円増加します。

(2)

B氏のケース

-貸地の明渡しと事業用定期借地権設定による活用-

(事例の説明)

(対策案のシミュレーション)

(事例の説明)

(イ)

財産の状況

(a)

土 地・・・・

貸地700㎡、駐車場1000㎡、自宅400㎡、土地の時価は自宅は路線価で更地価額㎡当り30万円、その他は路線価で更地価額㎡当り

40万円

40万円

建 物・・・・

自宅1,000万円

その他・・・・

金融資産7,000万円

(ロ)

家族関係

子供 3名

(ハ)

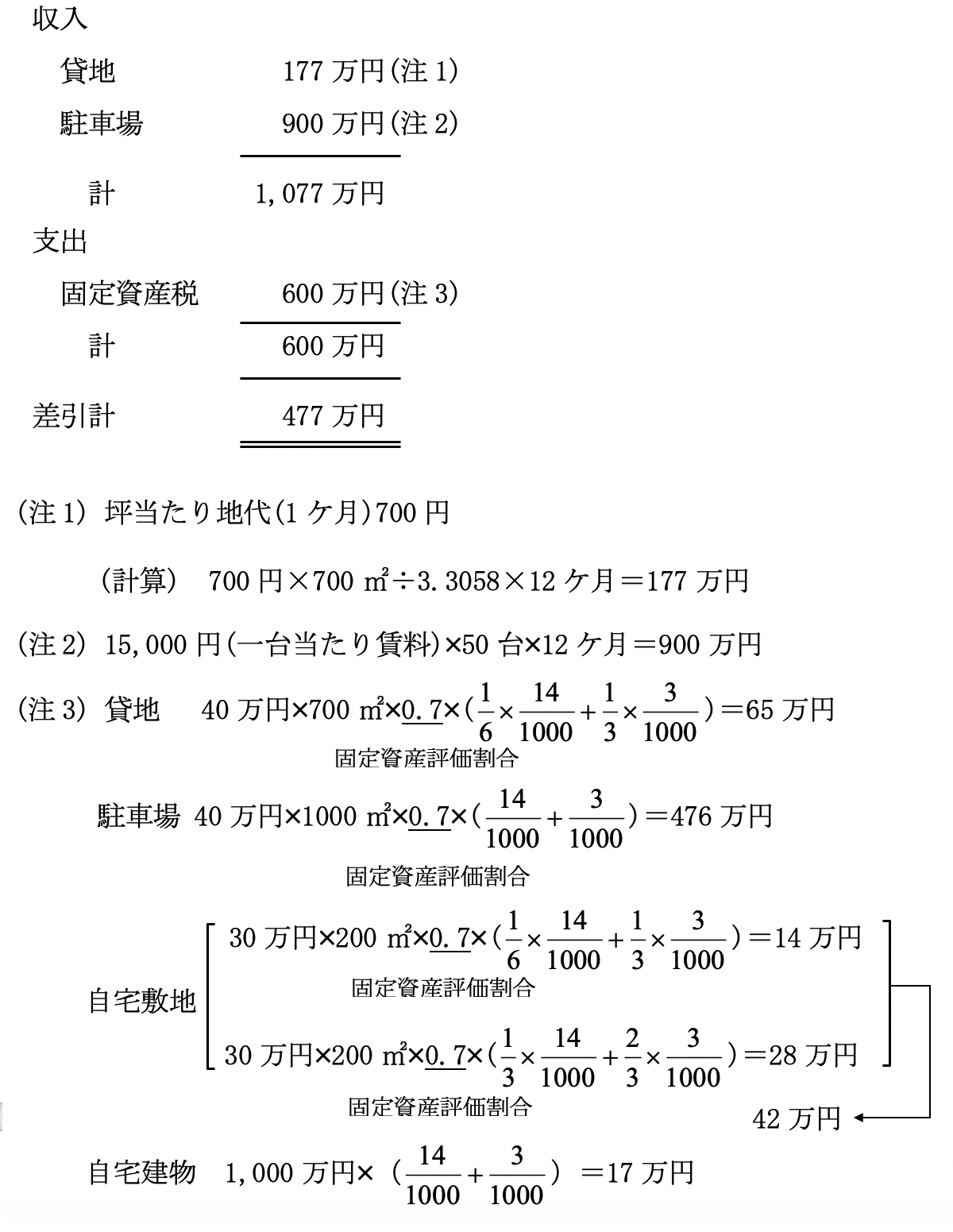

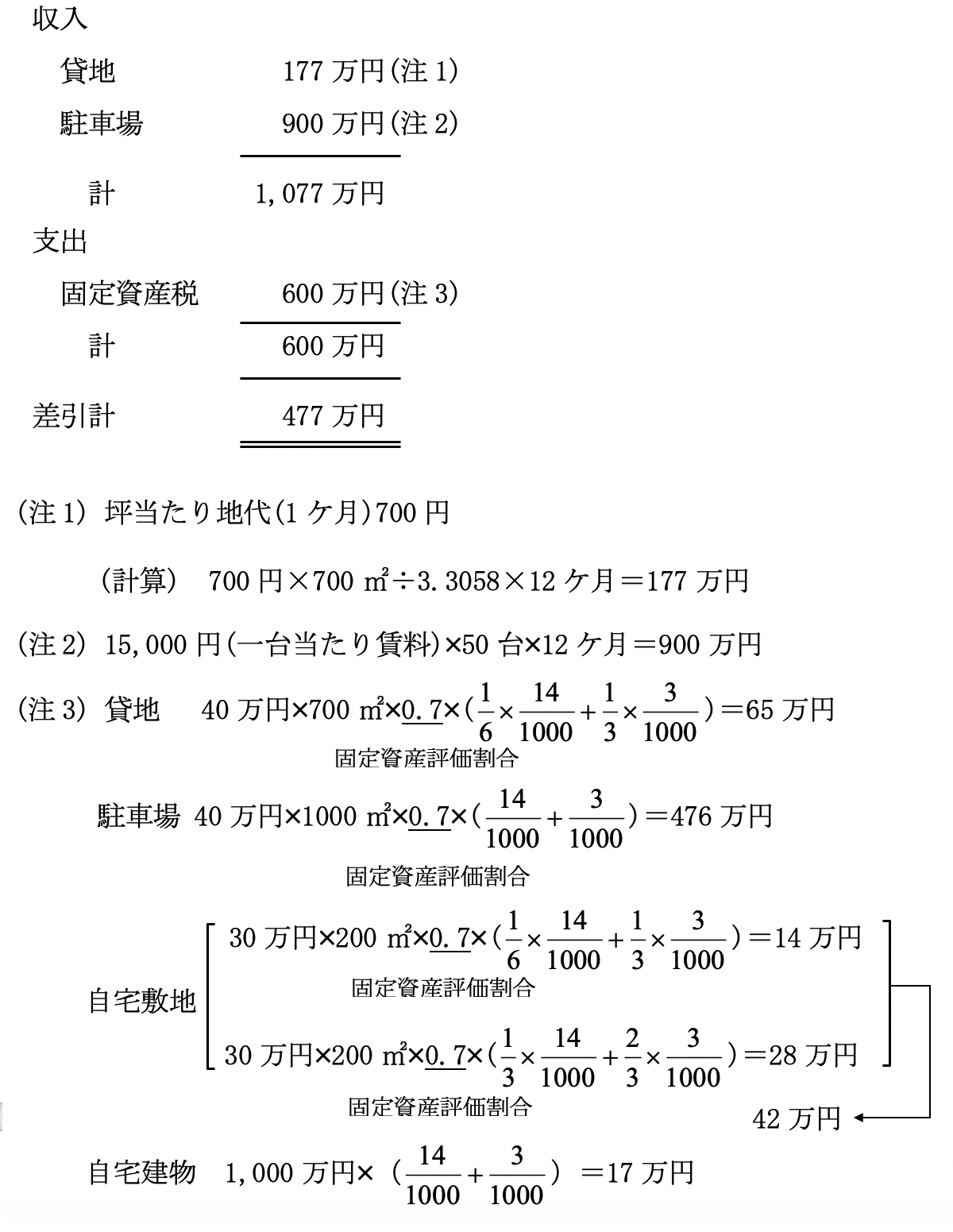

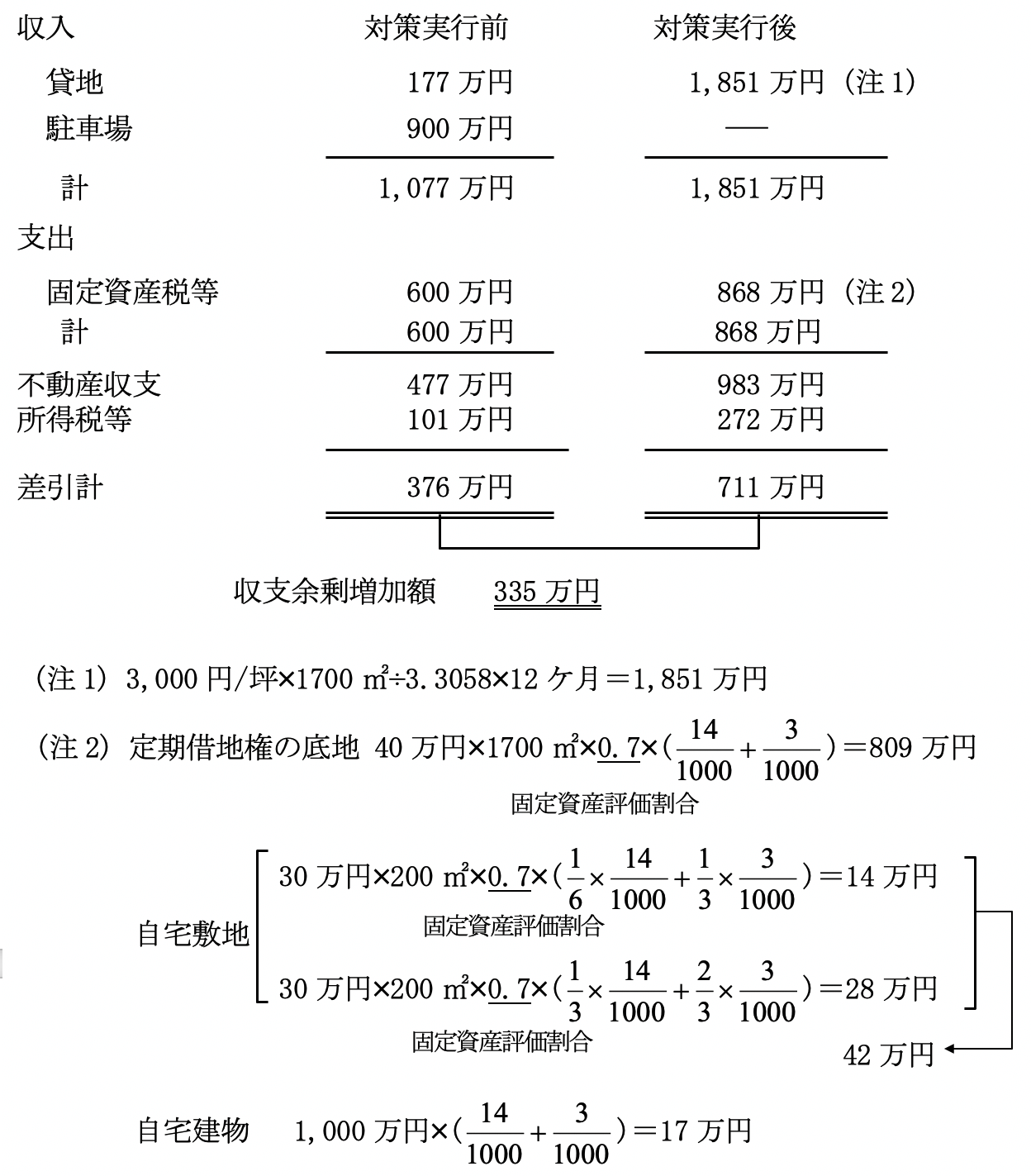

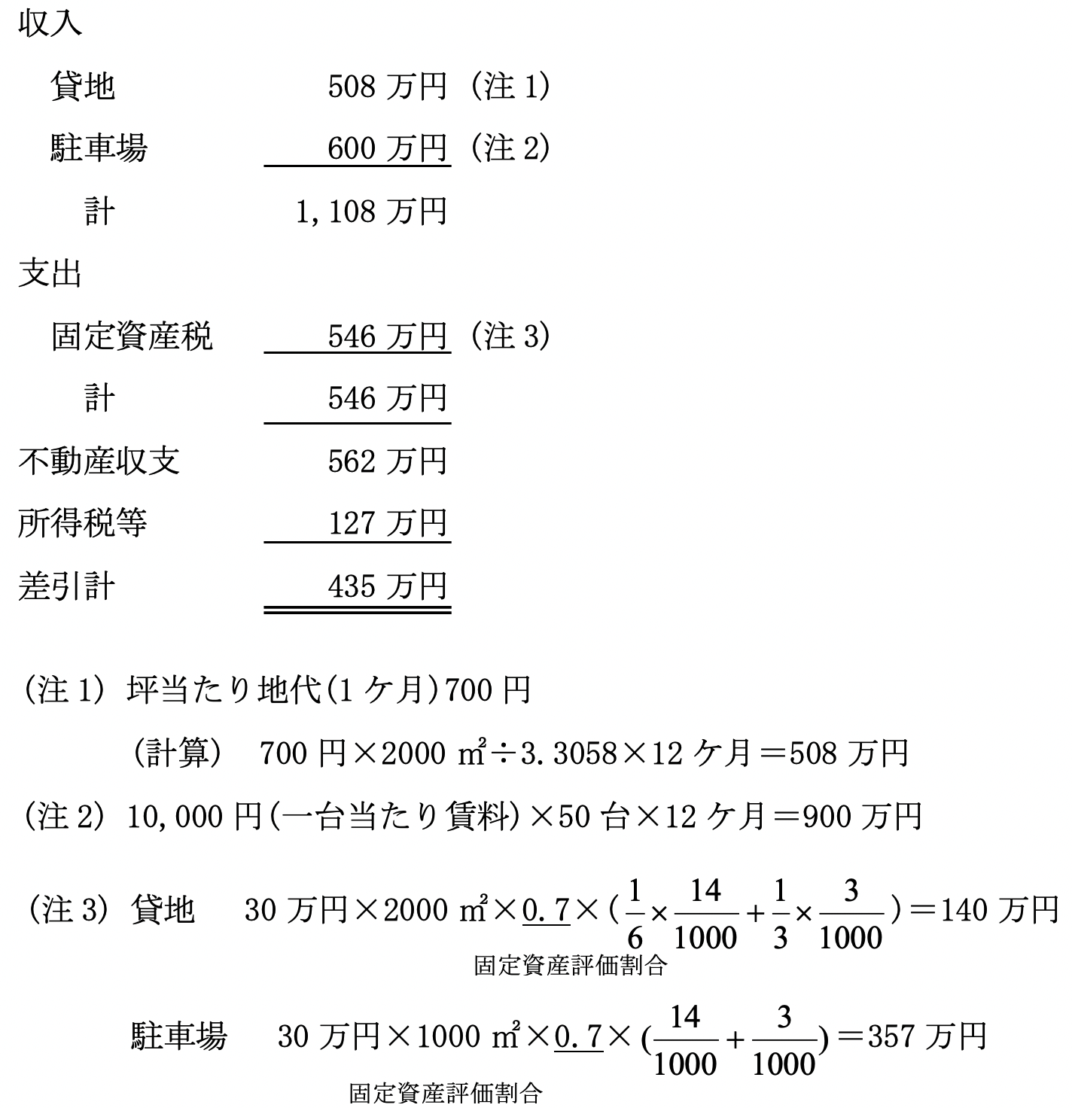

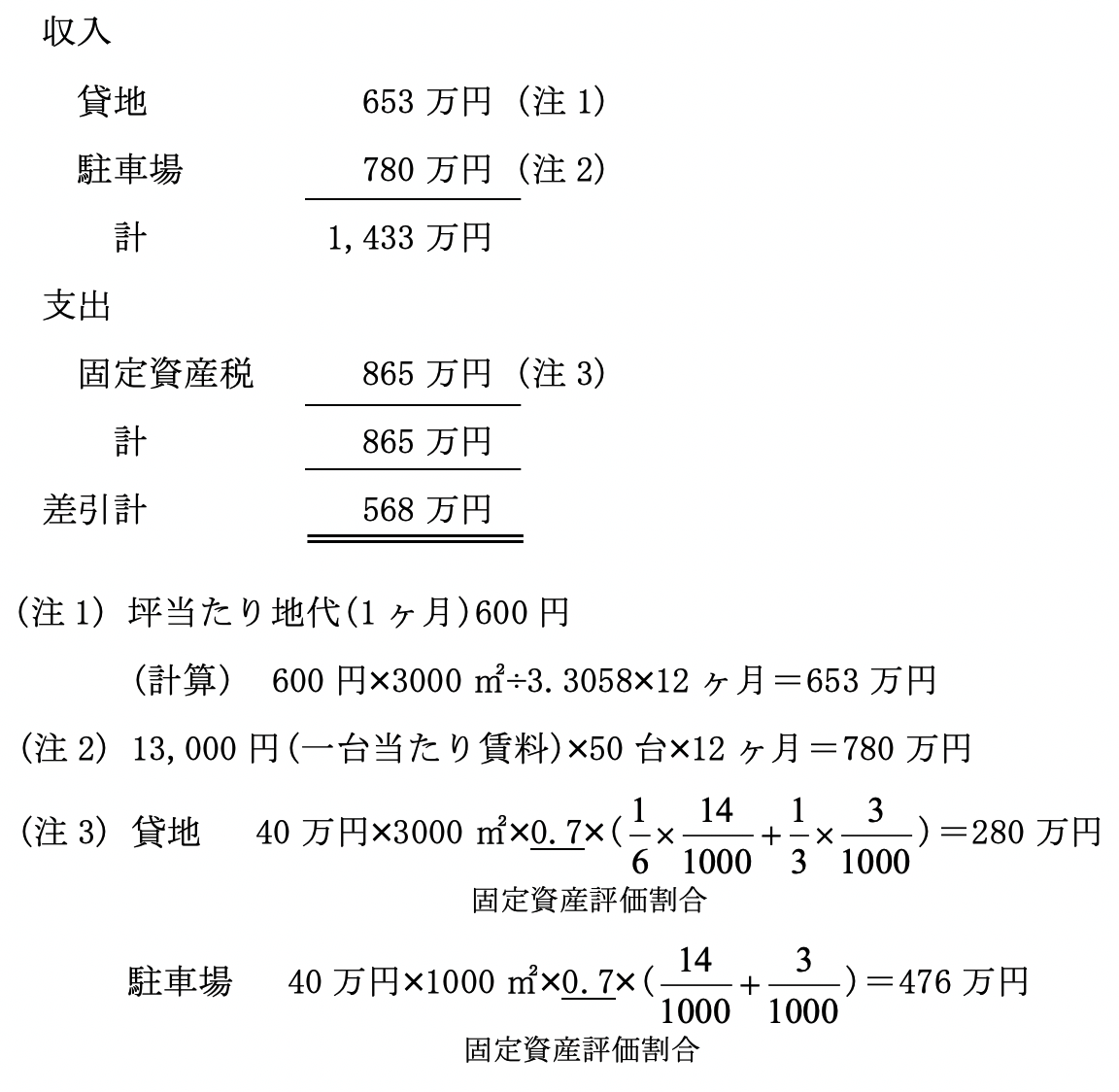

現状の収支(年間)

(ニ)

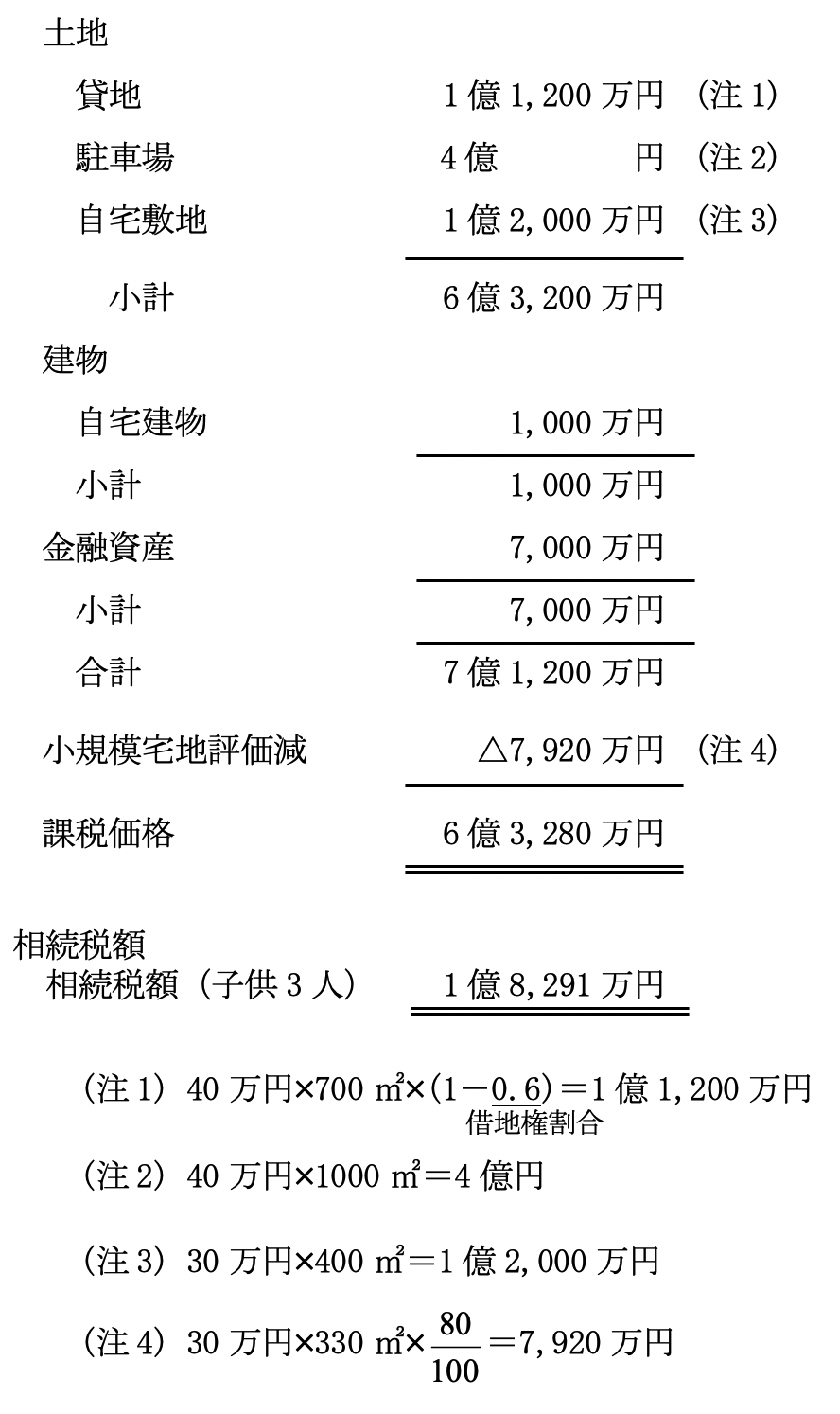

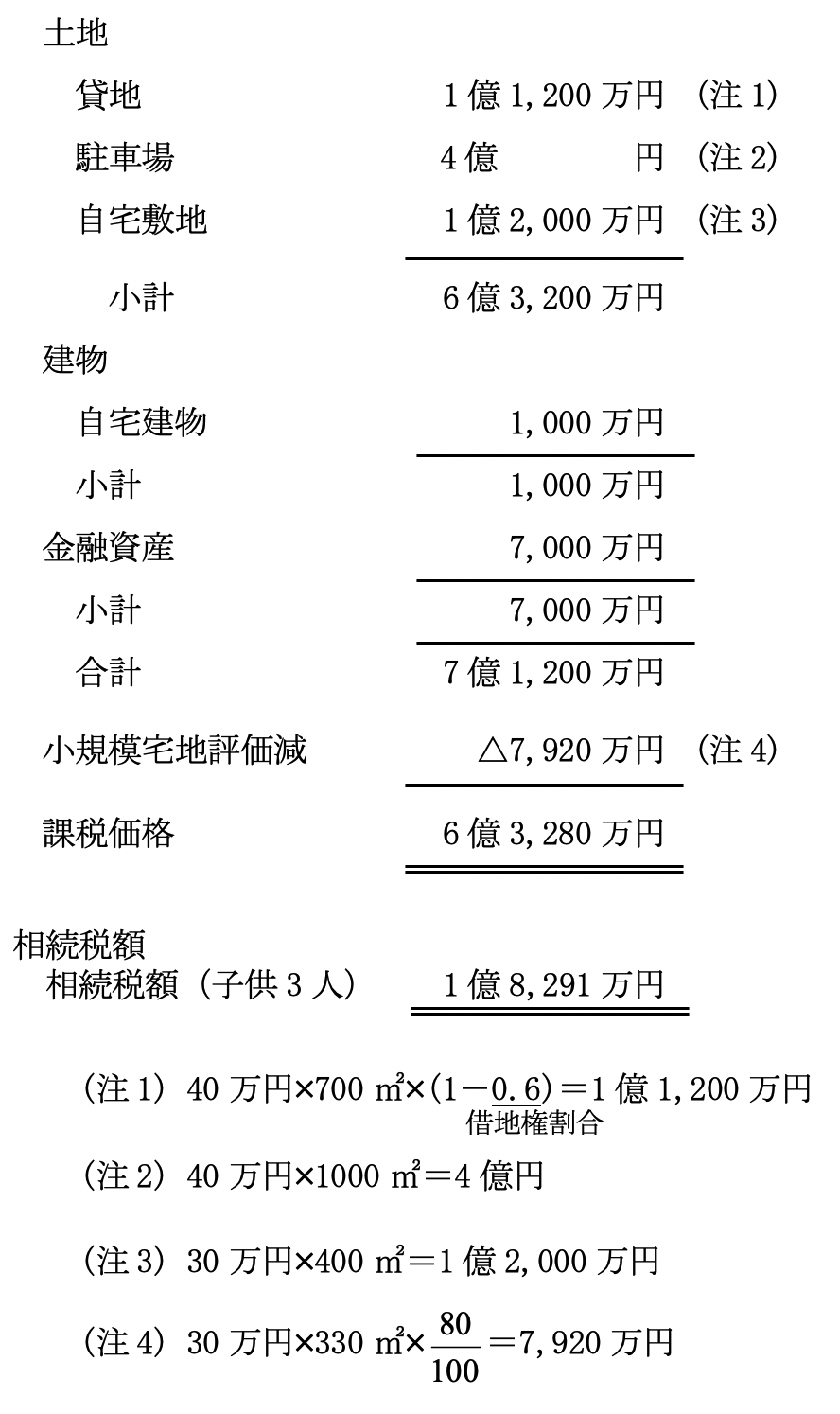

相続税額

(ホ)

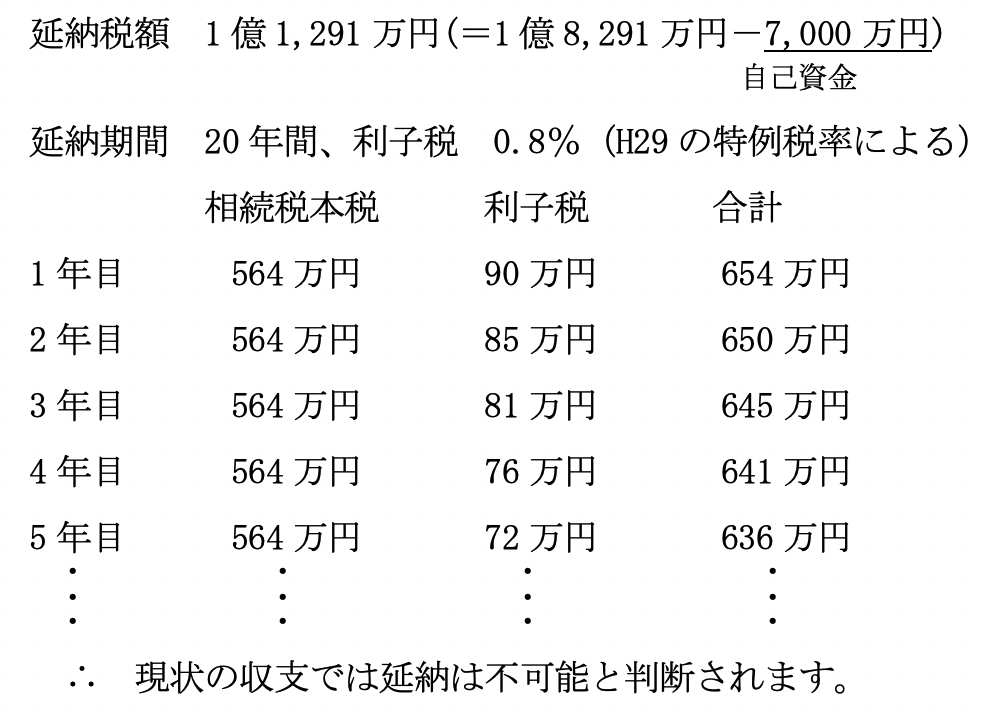

納税方法

(a)

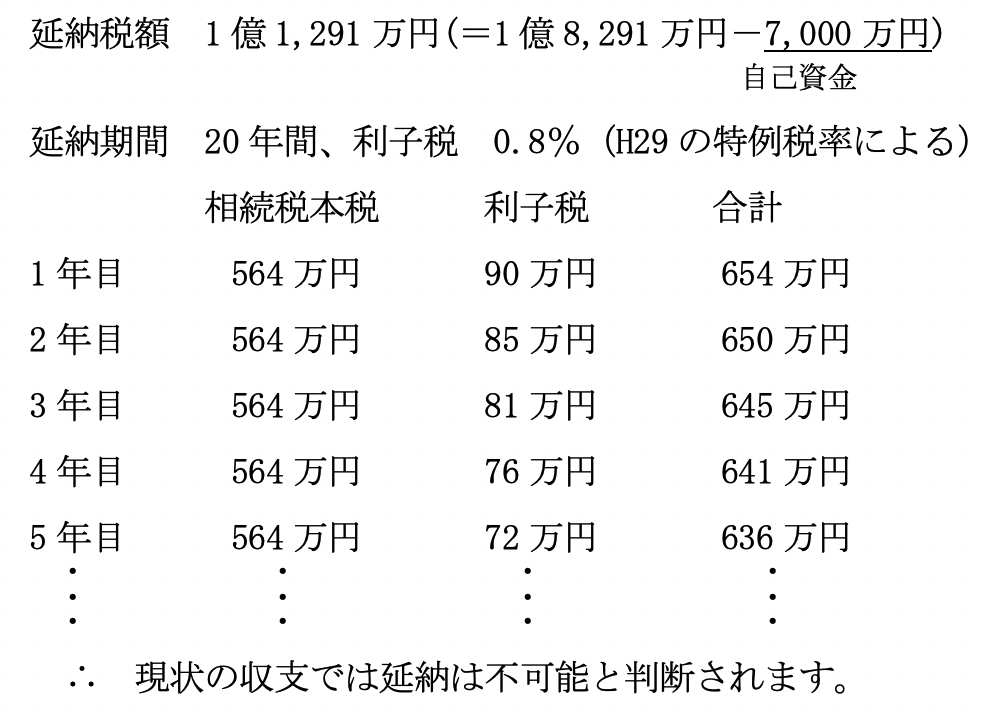

延納による場合

(b)

物納による場合

駐車場の物納を行うと、駐車場のおよそ28%がなくなることとなります。

(計算)

(計算)

1億1,291万円÷4億円≒28%

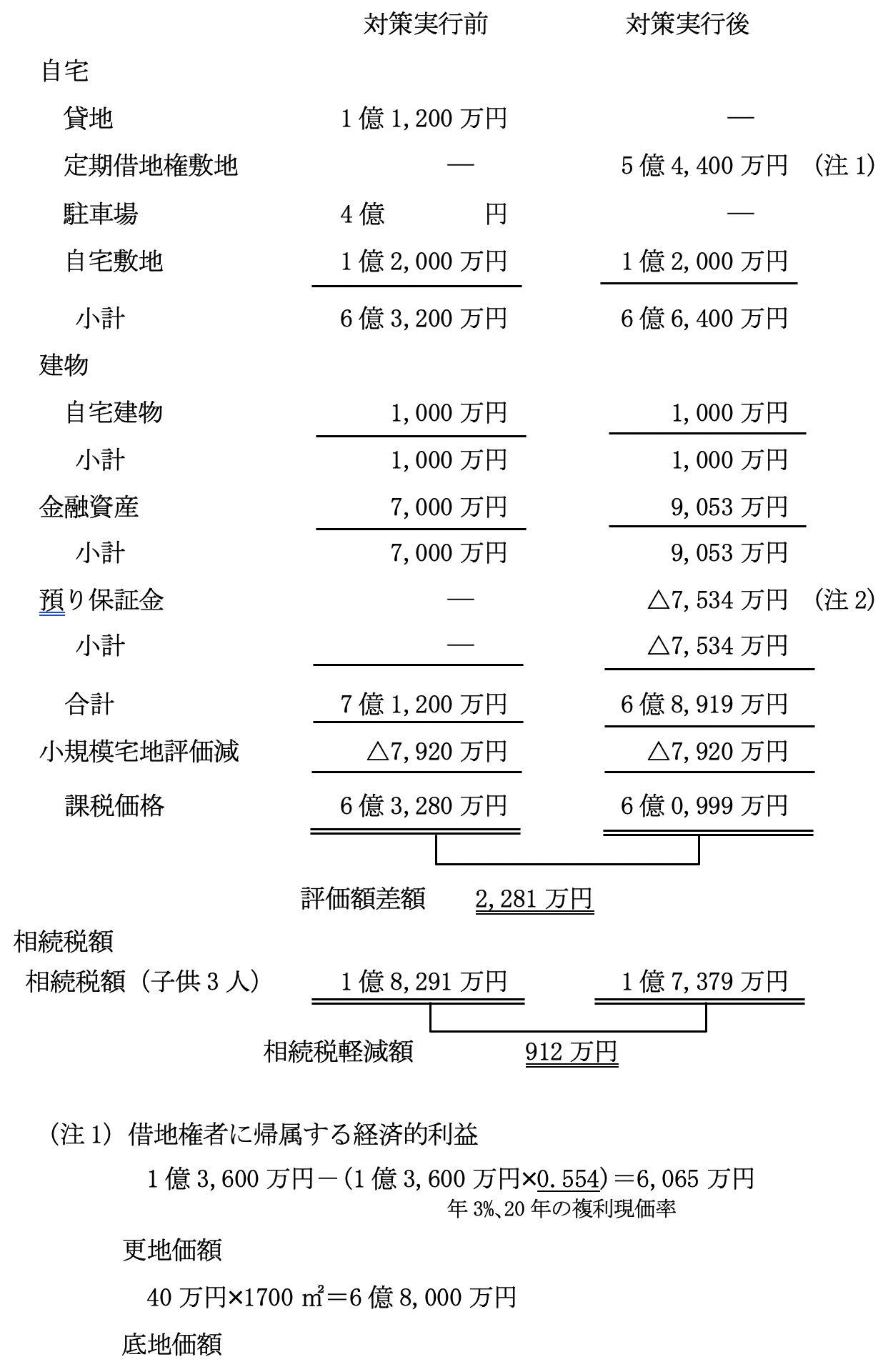

(対策案のシミュレーション)

(イ)

対策の概要

貸地の明渡しを受け、明渡後の土地と駐車場に事業用定期借地権の設定を行うことにより、相続税を軽減するとともに収益性を向上します。

明渡し面積 700㎡

明渡し面積 700㎡

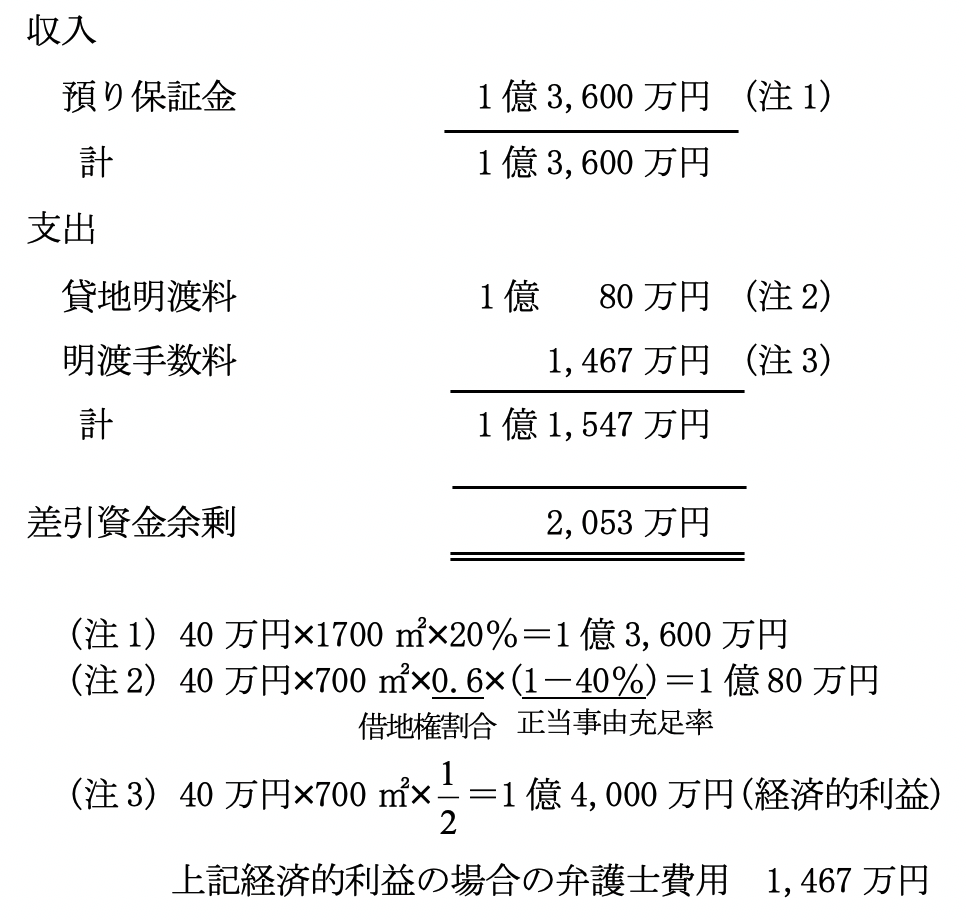

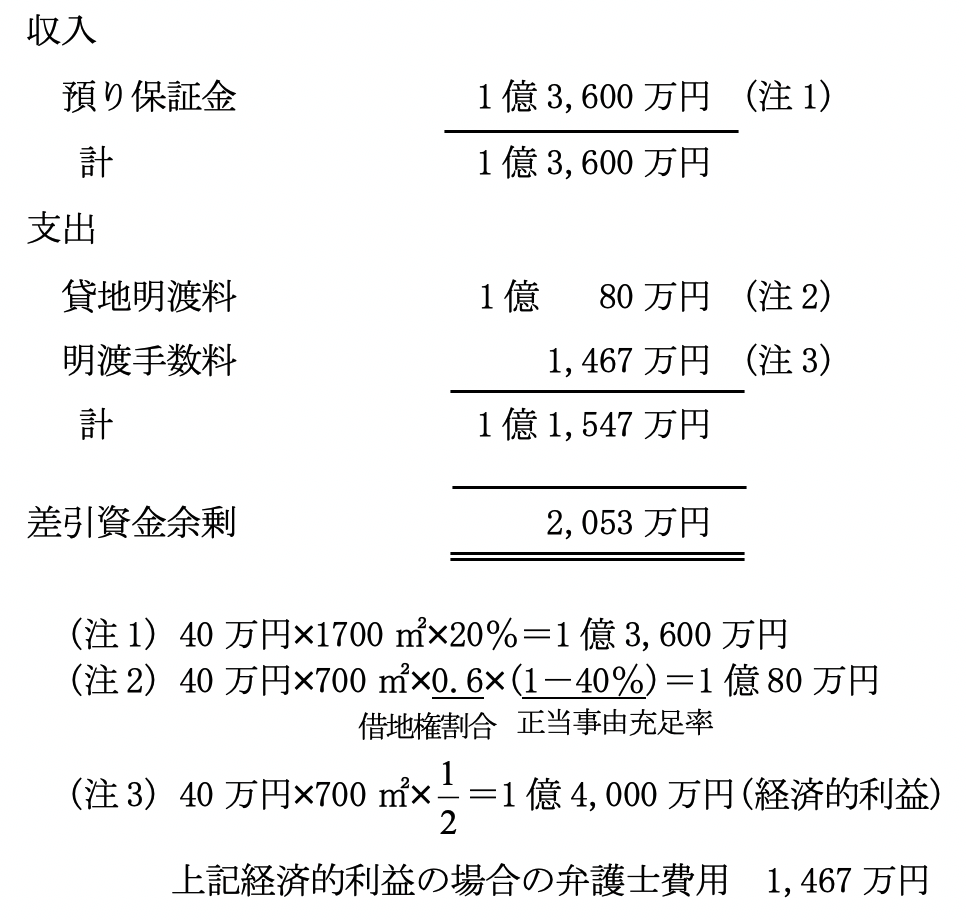

(ロ)

対策に係る資金収支

(ハ)

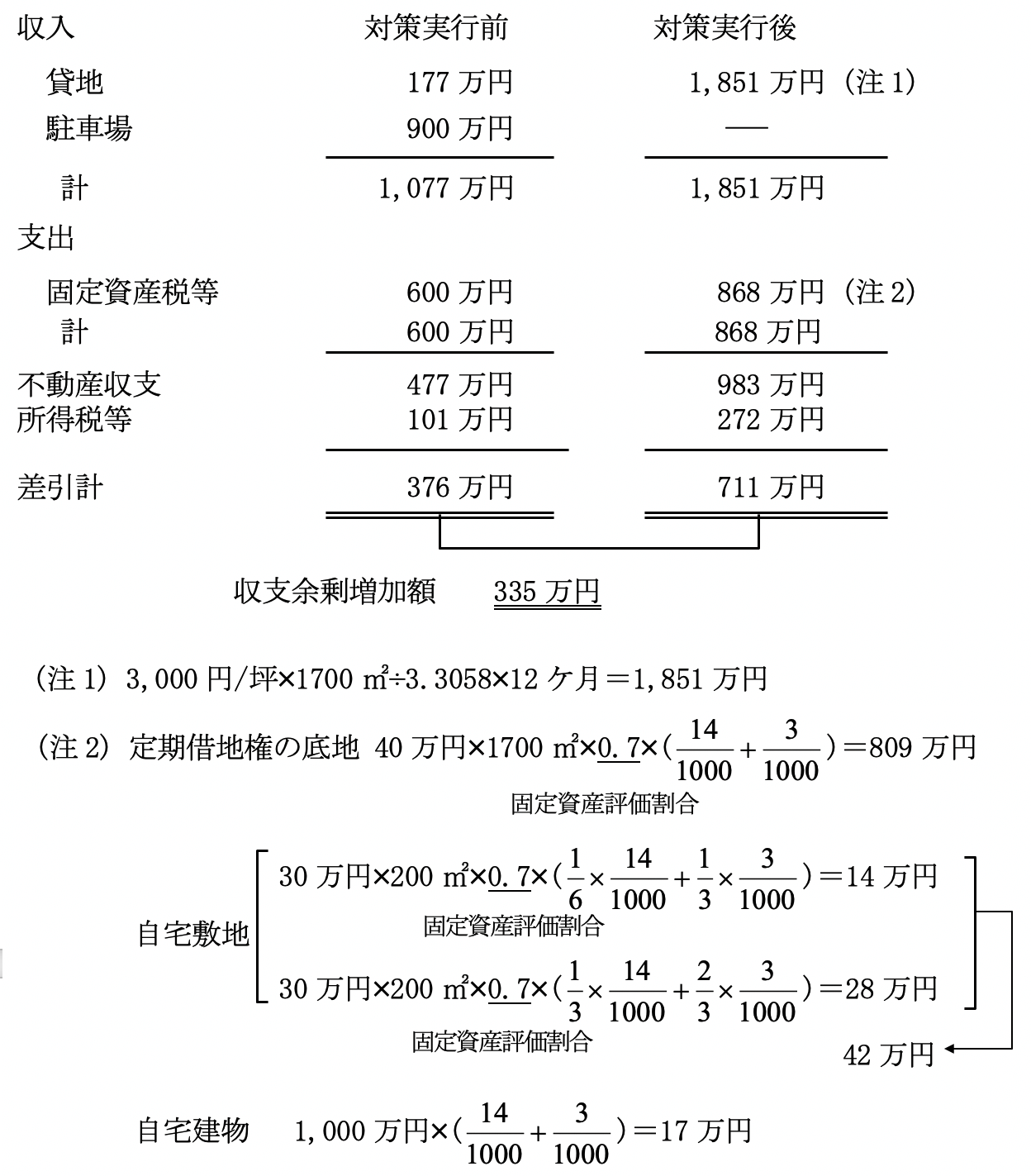

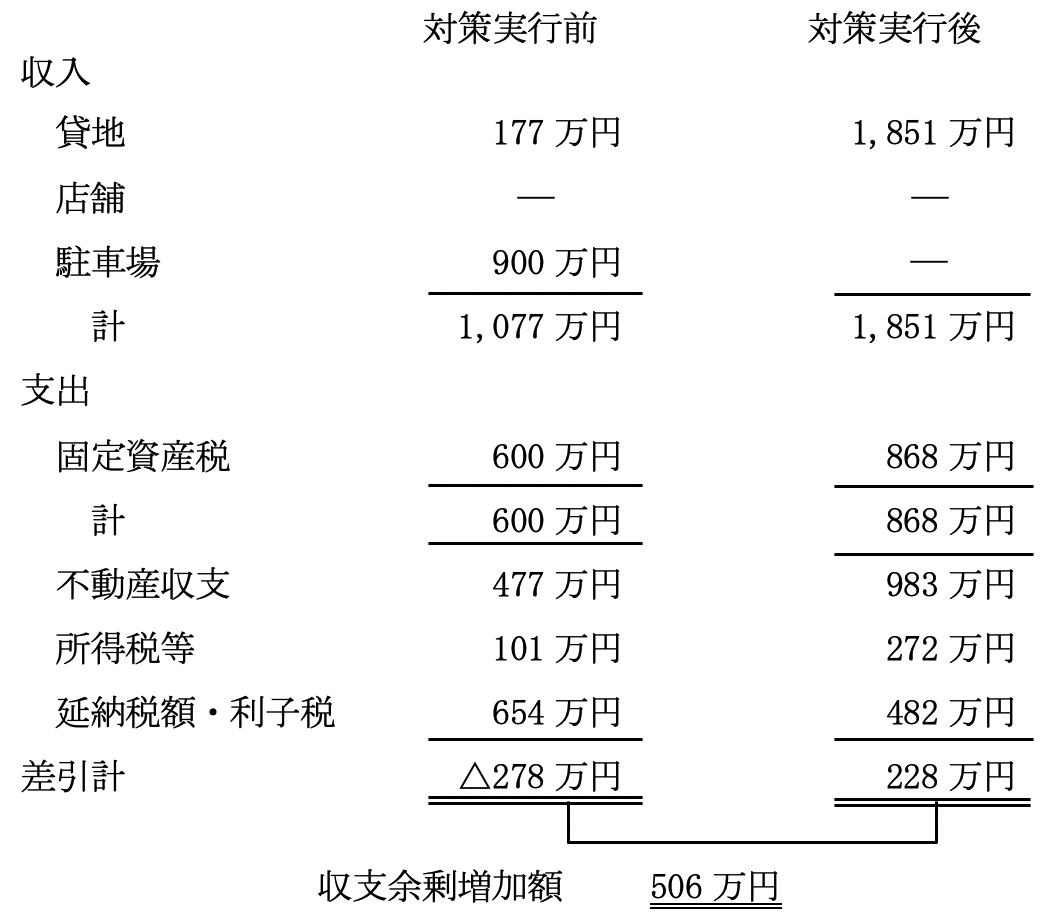

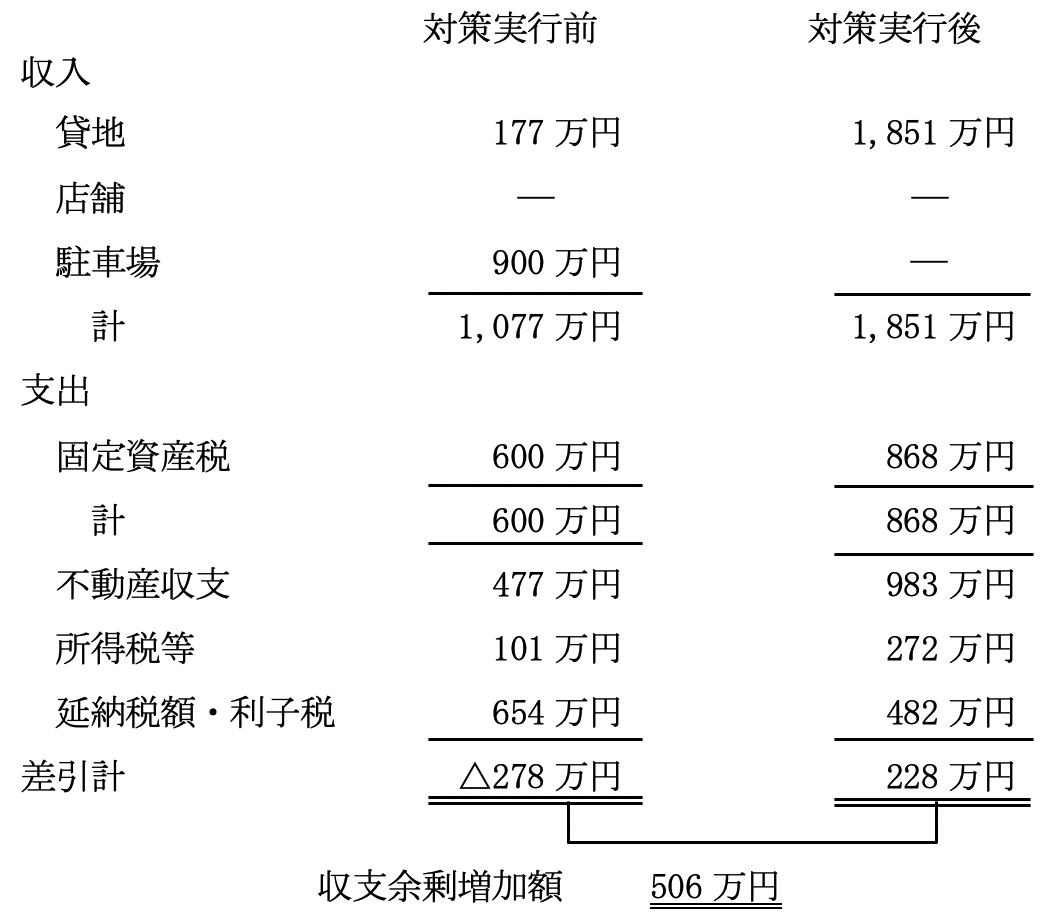

対策後の収支(年間)

(ニ)

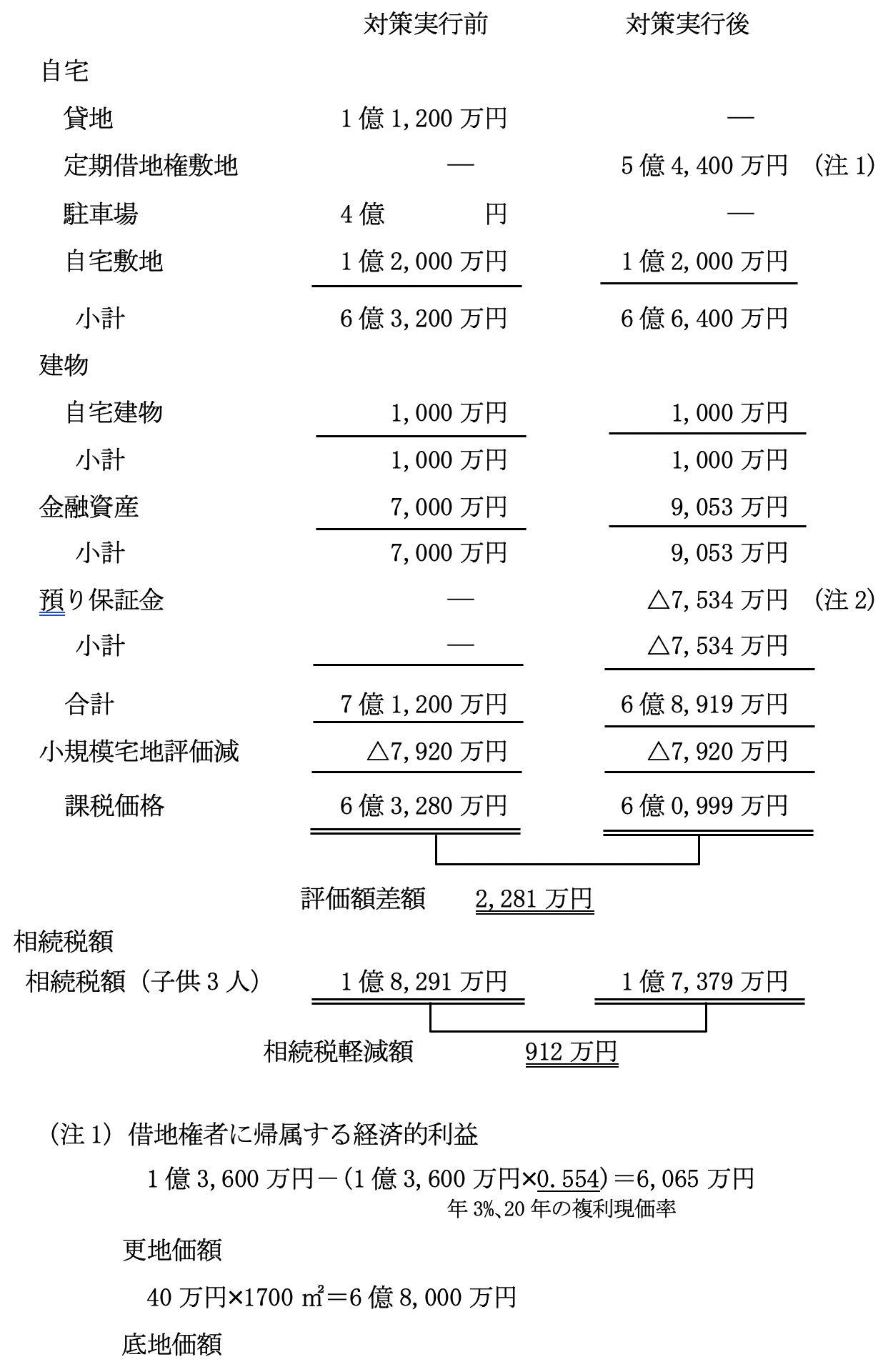

対策後の相続税額

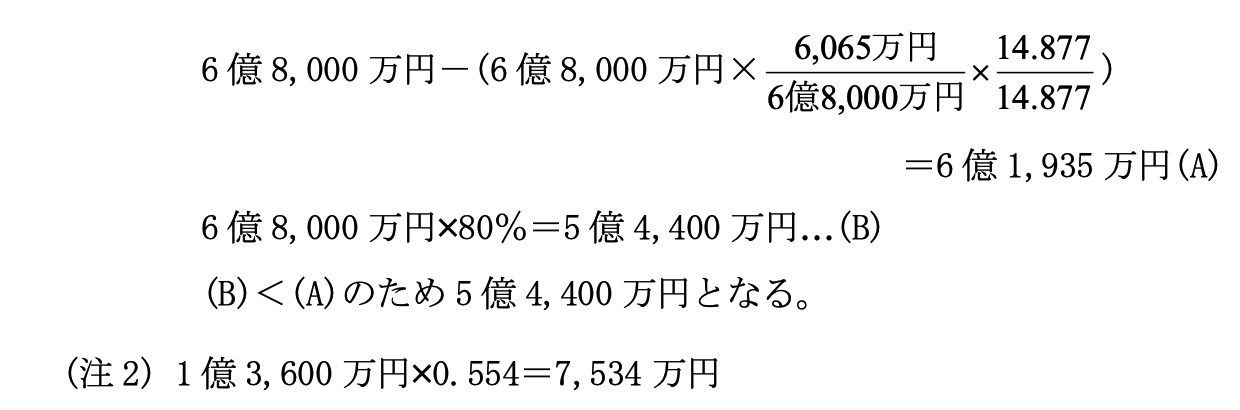

(ホ)

納税方法

延納による納税

(へ)

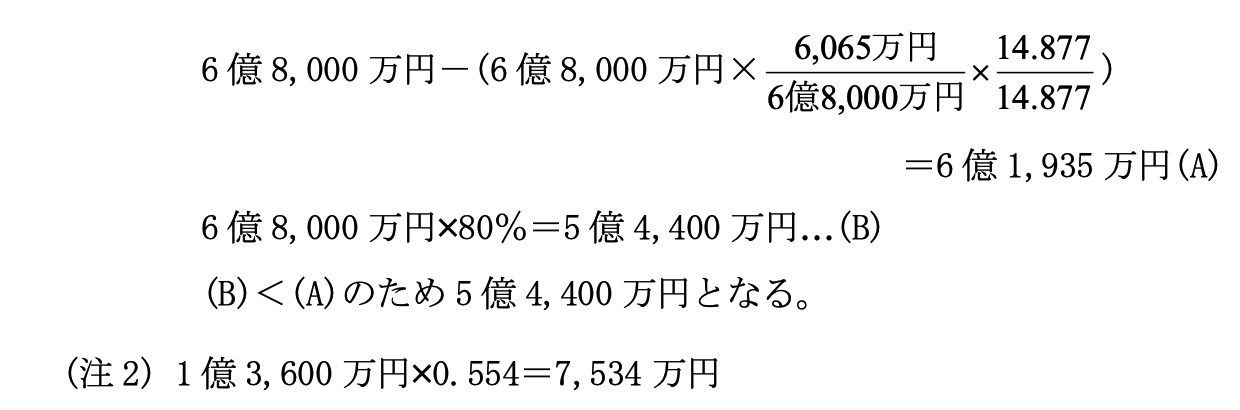

納税後の収支(年間)

(ト)

まとめ

貸地の明渡しを行い、明渡後の更地と駐車場に定期借地権を設定する今回の事例では、相続税の軽減効果は殆どありませんが、資金負担なしで土地の有効活用ができ、収益性の面では対策前より年間500万円収支余剰額が増加します。また、定期借地契約期間の終了後には更地で土地が返還されるのも大きなメリットです。

(3)

C氏のケース

―貸地の明渡し、売却とマンションの建築―

(事例の説明)

(対策案のシミュレーション)

(事例の説明)

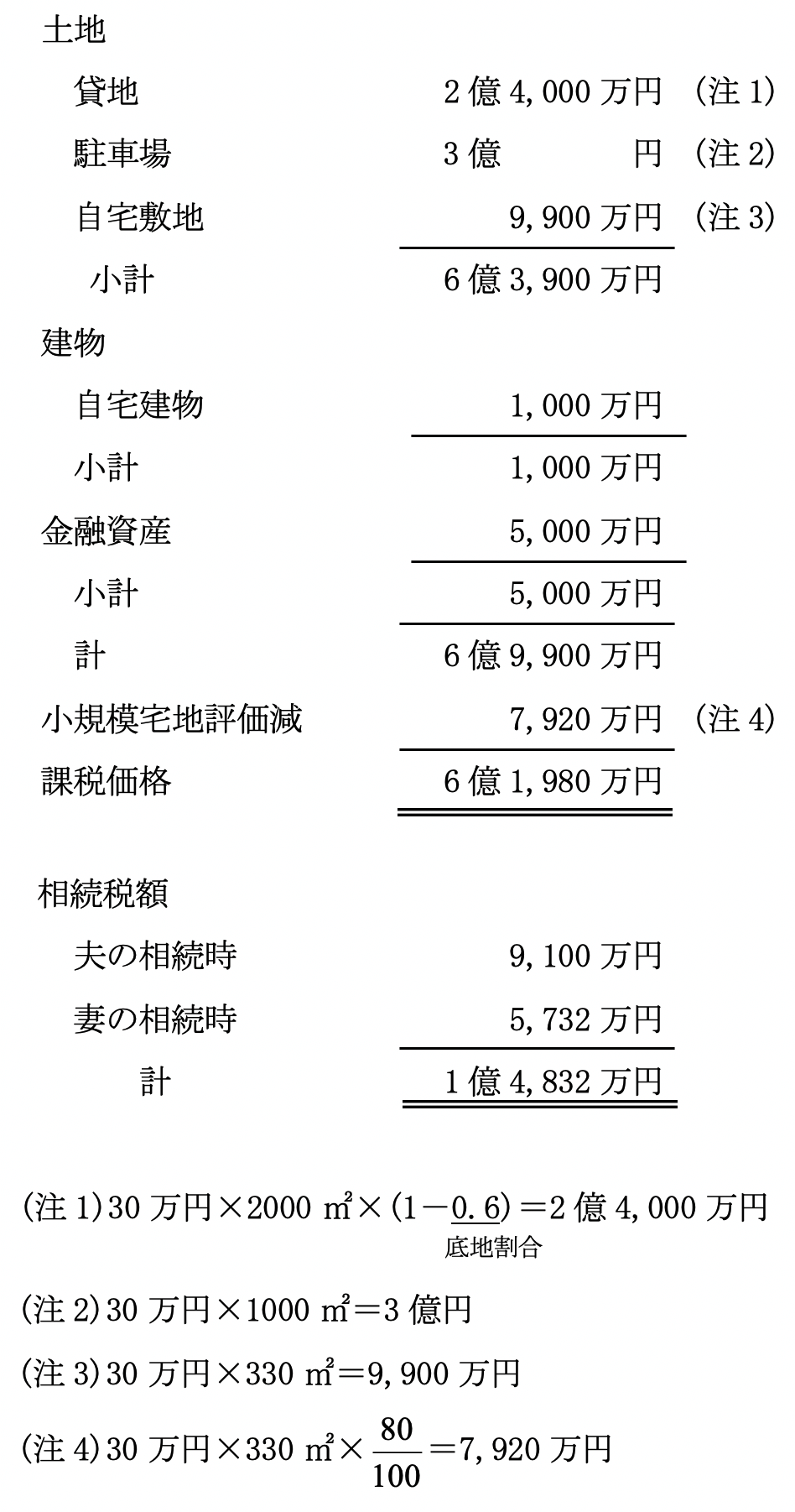

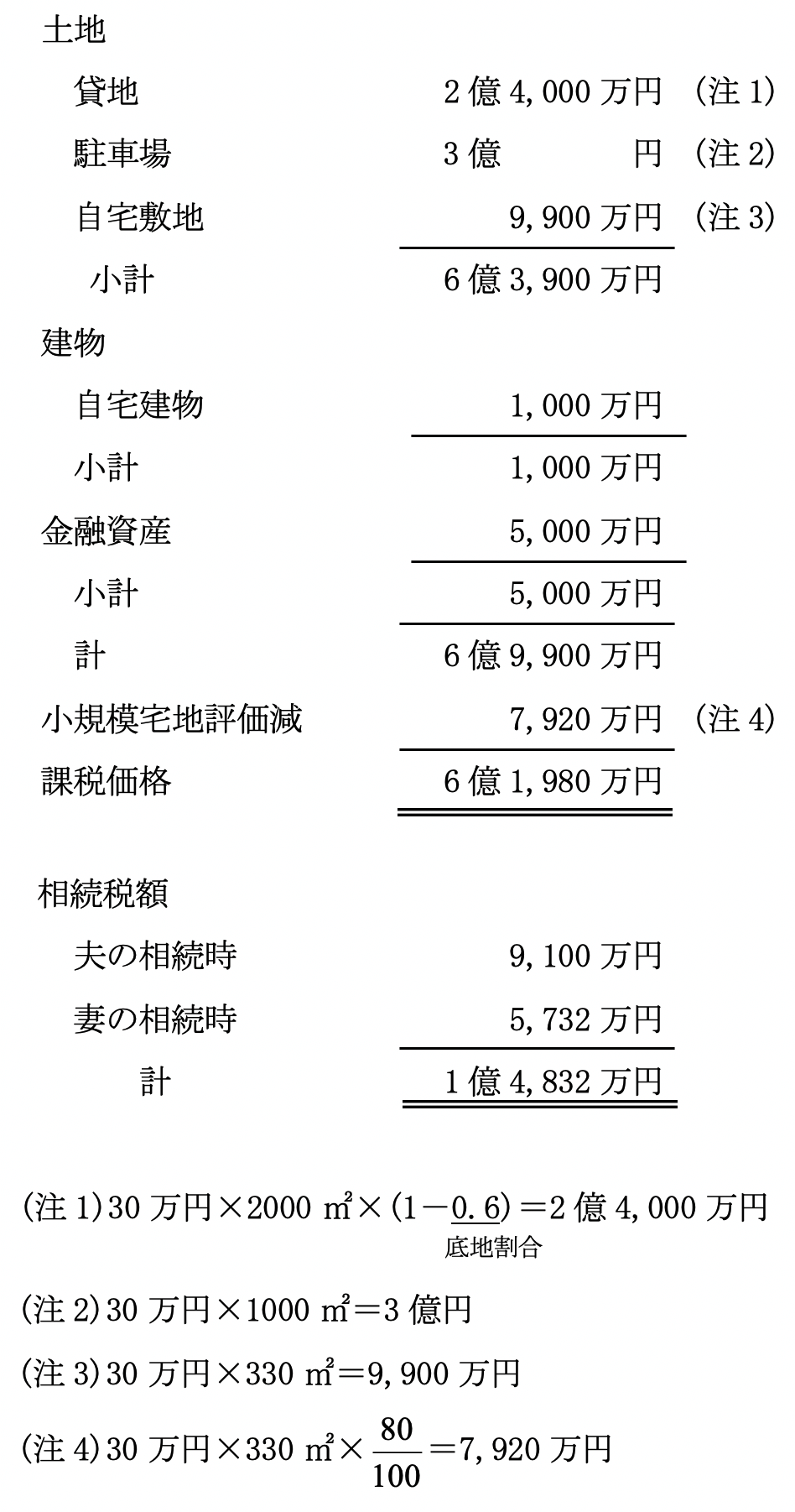

(イ)

財産の状況

(a)

土 地・・・

貸地2000㎡、駐車場1000㎡、自宅330㎡、土地の時価はすべて

路線価で更地価額㎡当たり30万円

路線価で更地価額㎡当たり30万円

(b)

建 物・・・

自宅1,000万円

(c)

その他・・・

金融資産5,000万円

(ロ)

家族関係

妻、子供2名

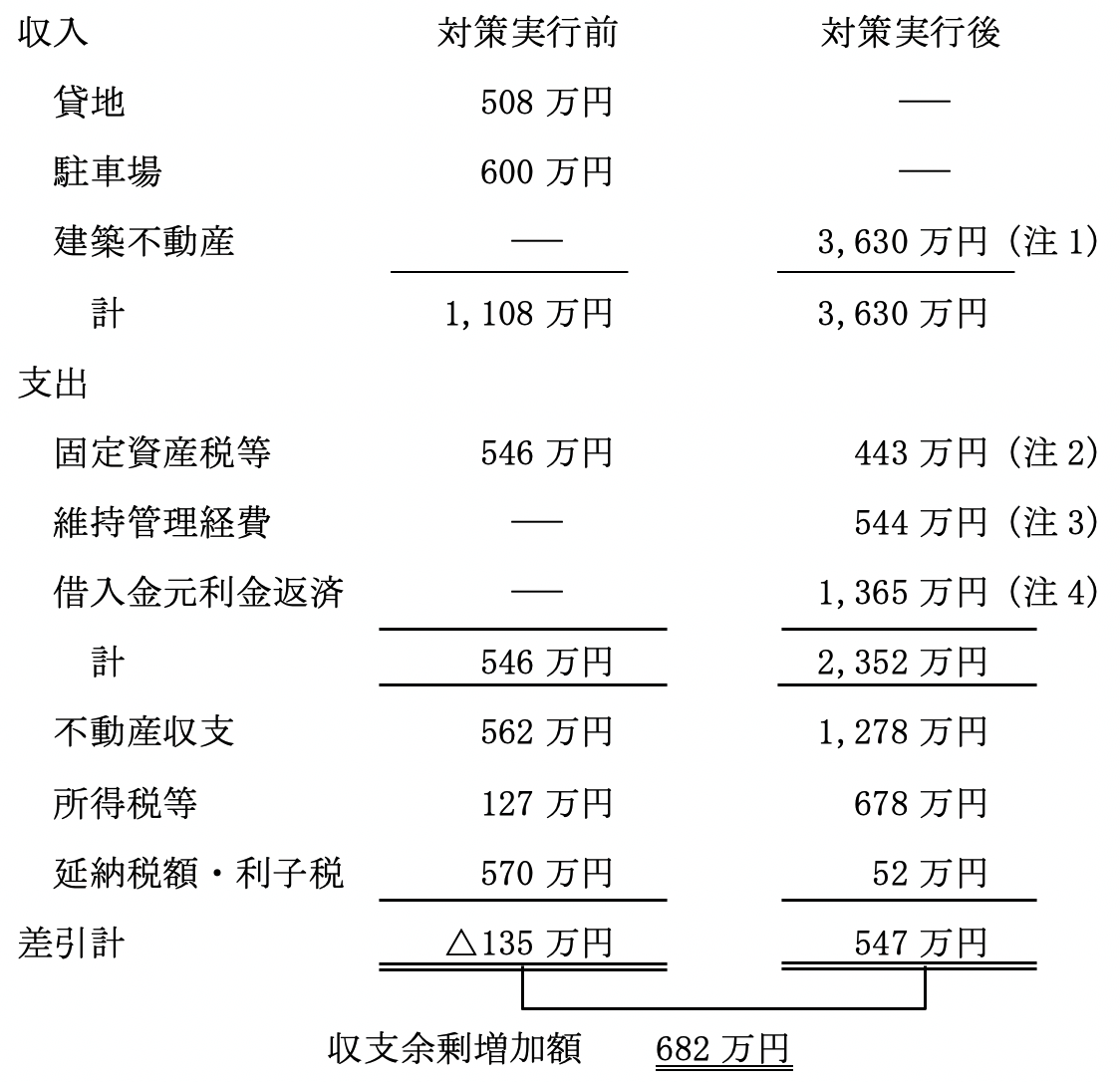

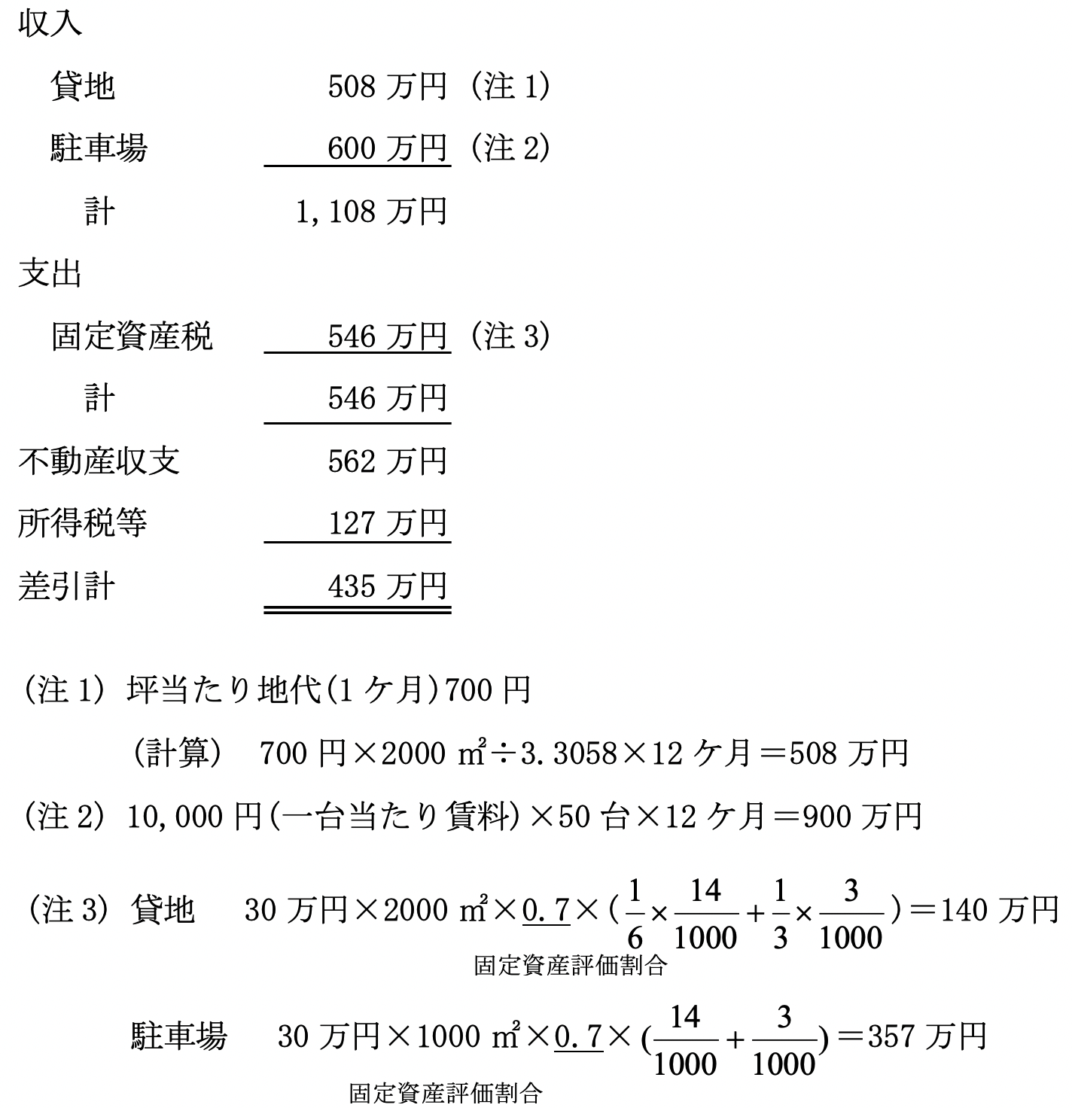

(ハ)

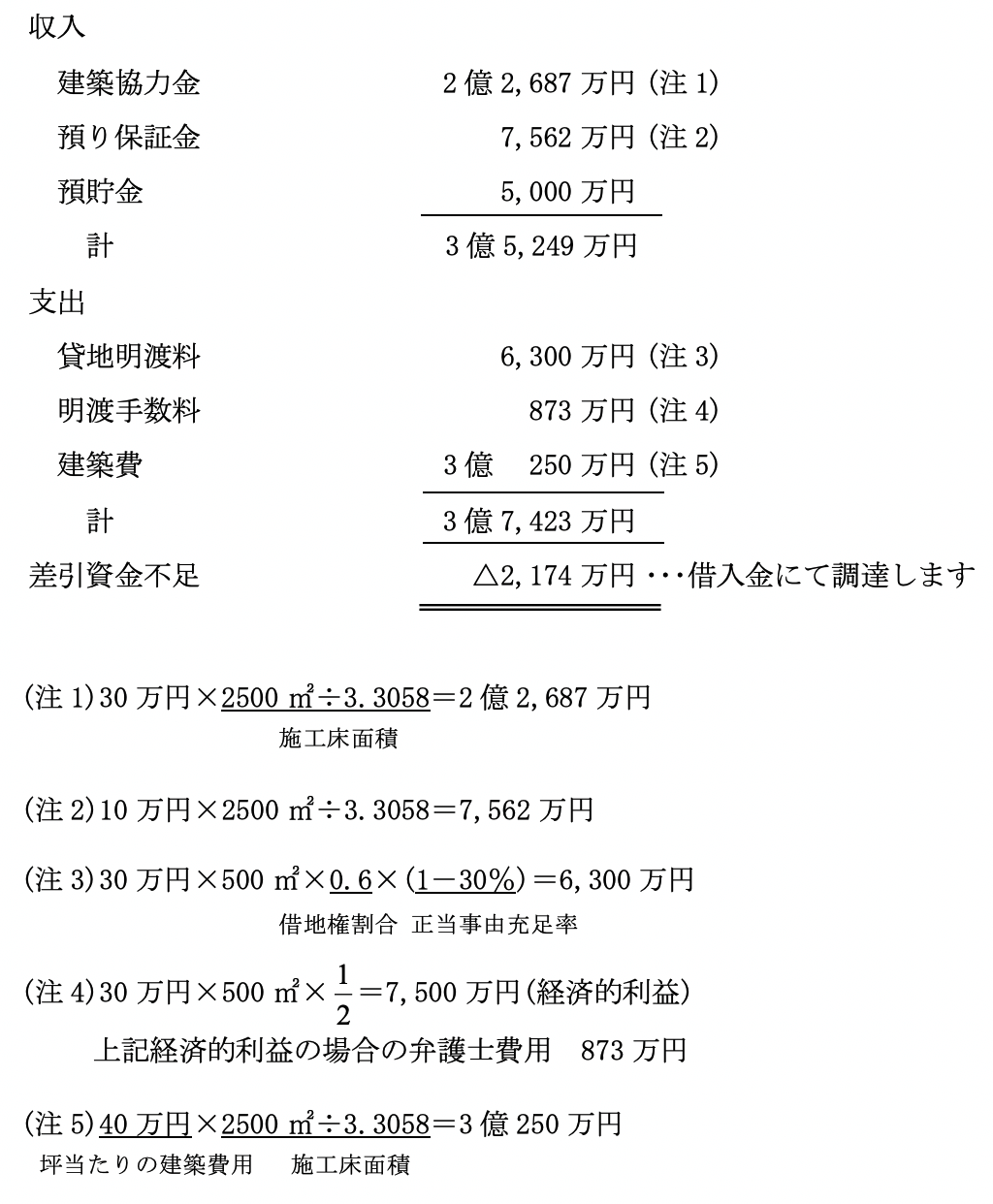

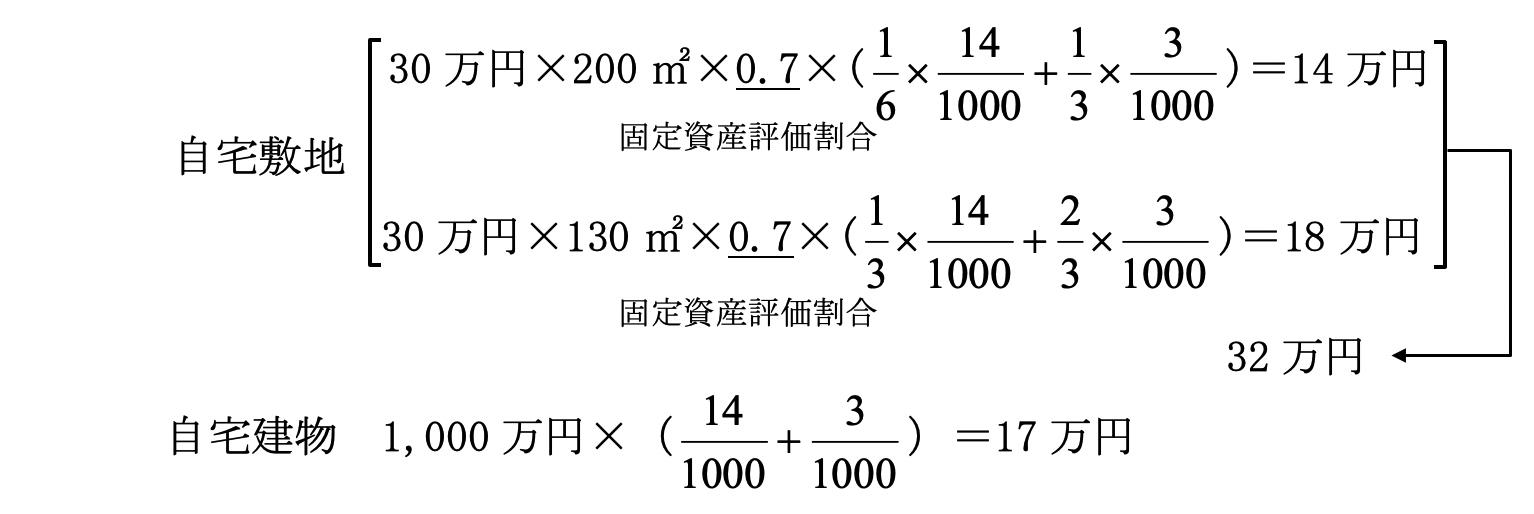

現状の収支(年間)

(ニ)

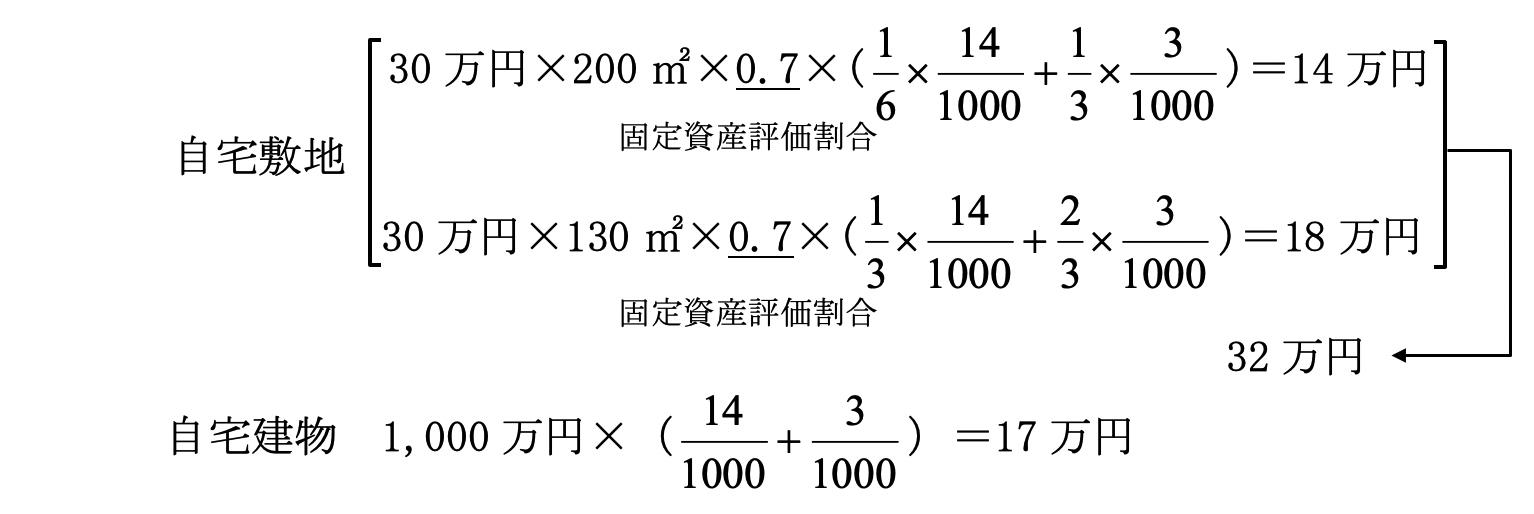

相続税額

(ホ)

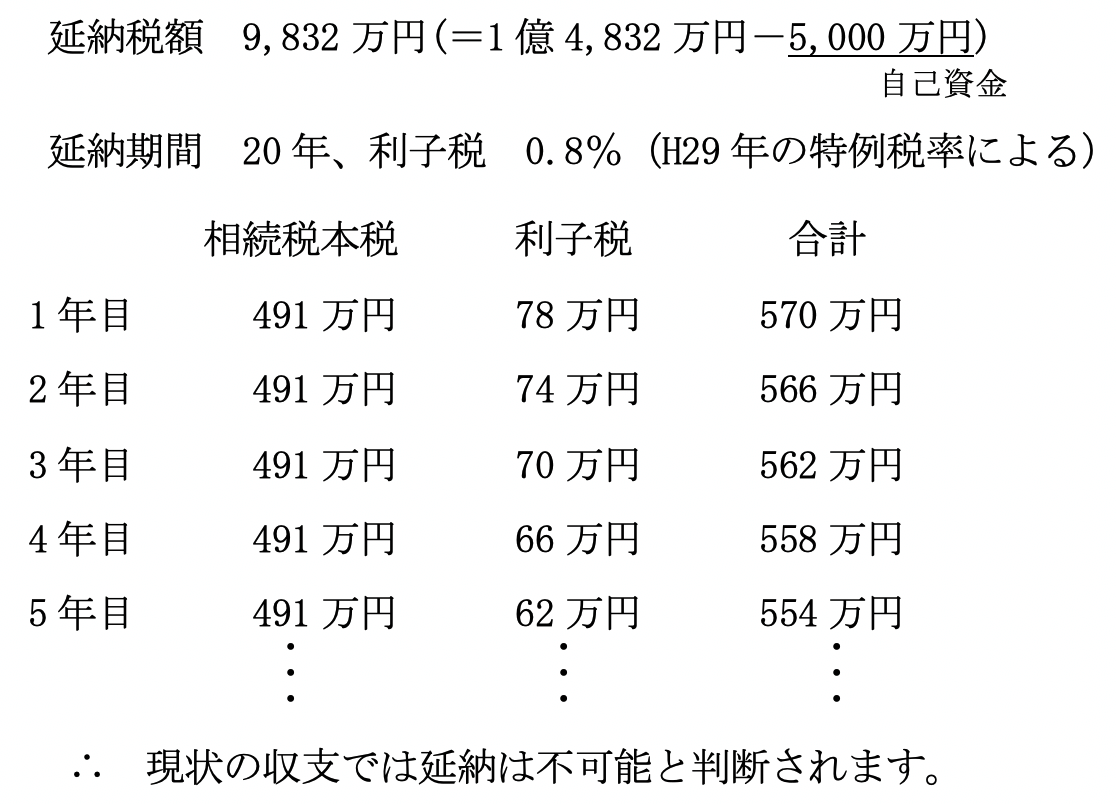

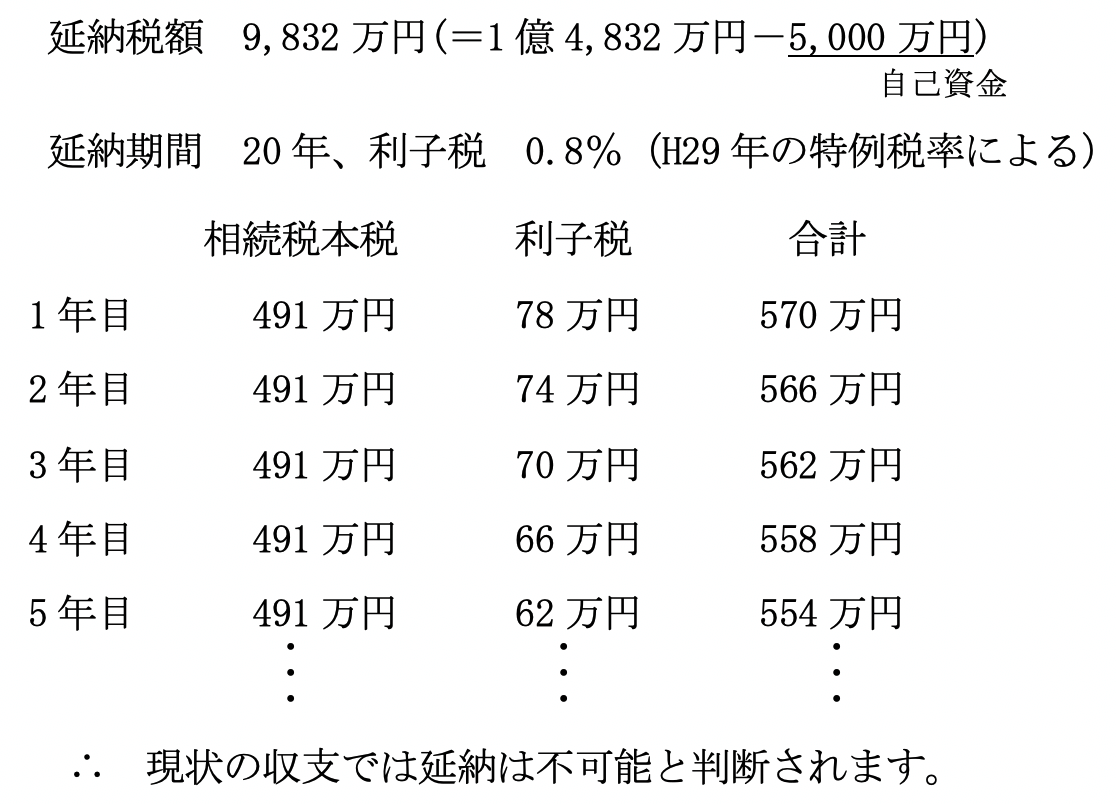

納税方法

(a)

延納による場合

(b)

物納による場合

駐車場の物納を行うと、駐車場のおよそ16%がなくなることとなります。

(計算)

(計算)

9,832万円÷6億円≒16%

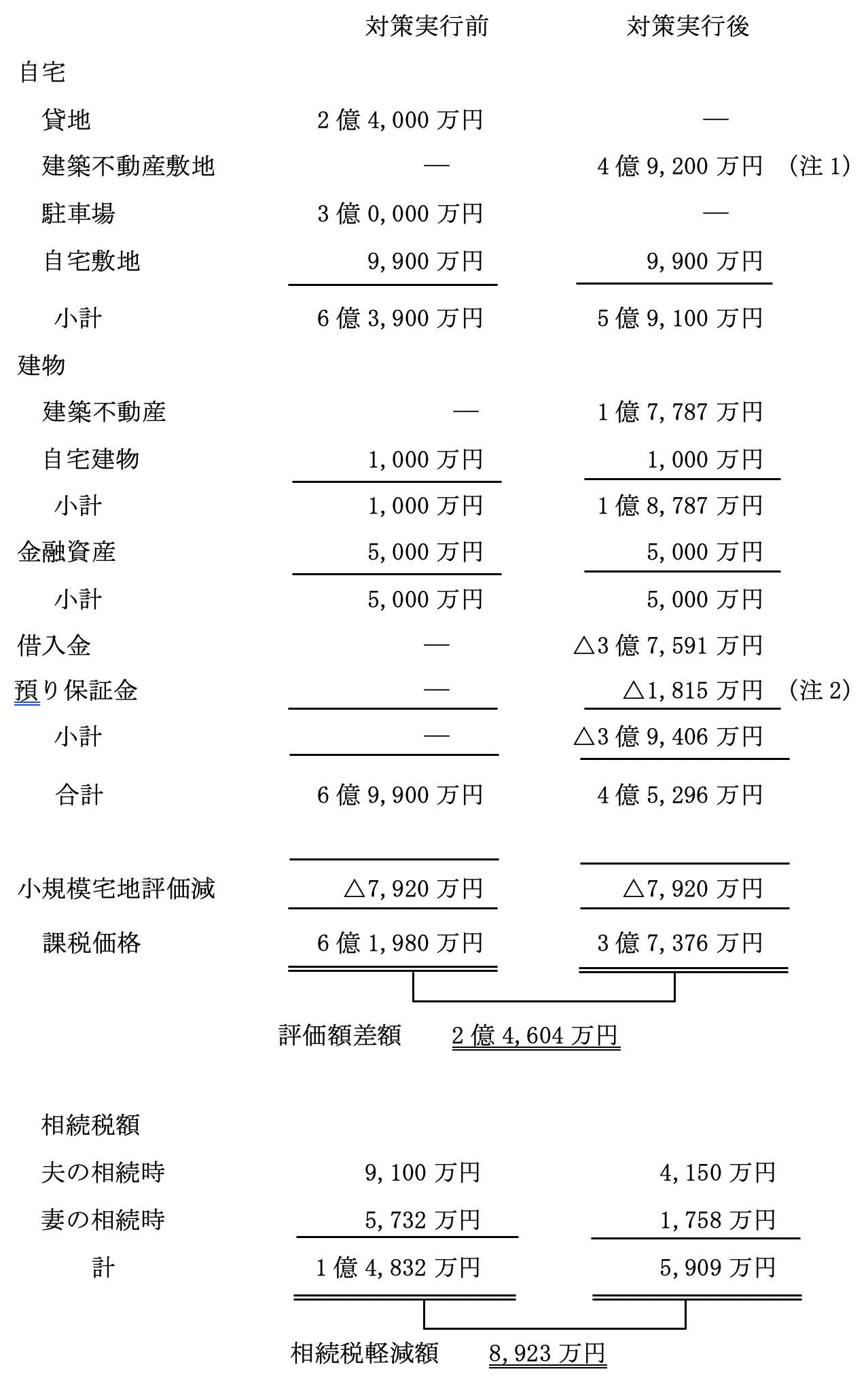

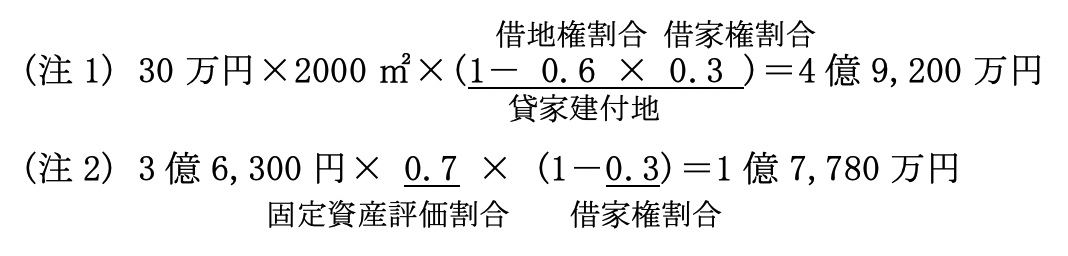

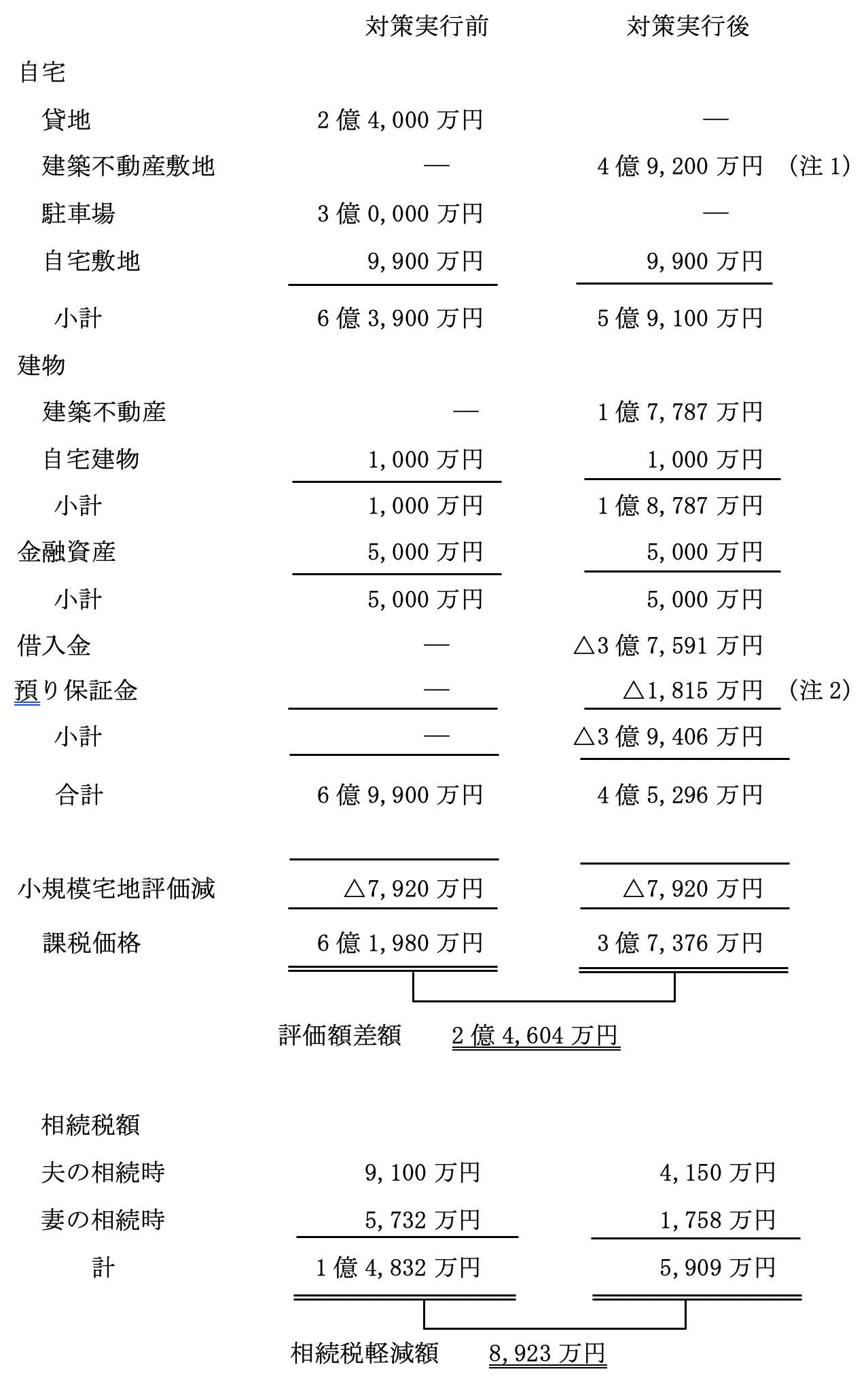

(対策案のシミュレーション)

(イ)

対策の概要

貸地の一部明渡しを受け、残りを売却し、明渡後の土地と駐車場に収益不動産の建築を行うことにより、相続税を軽減するとともに収益性を向上します。

明渡し面積 1000㎡、売却面積 1000㎡とします。

明渡し面積 1000㎡、売却面積 1000㎡とします。

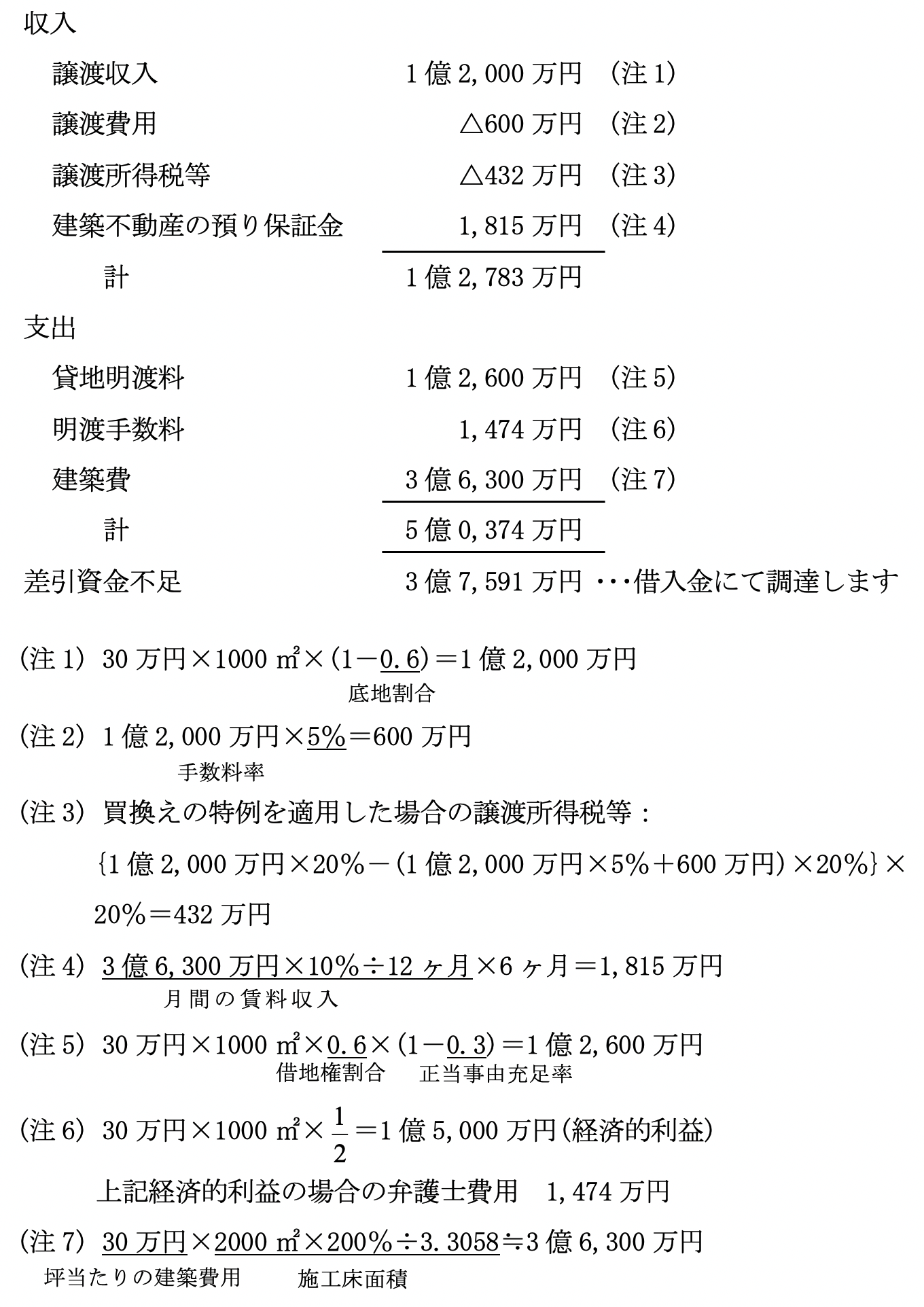

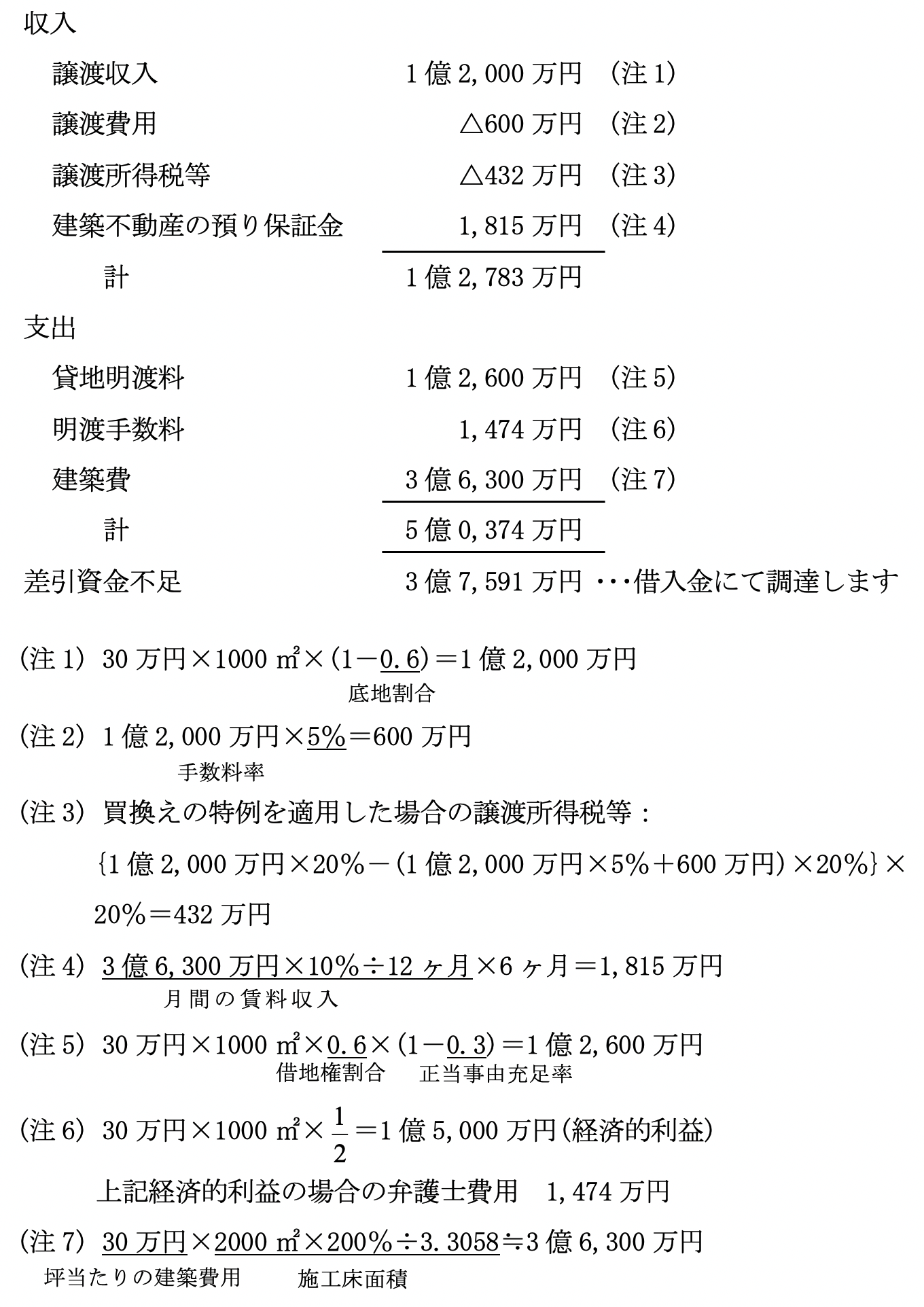

(ロ)

対策に係る資金収支

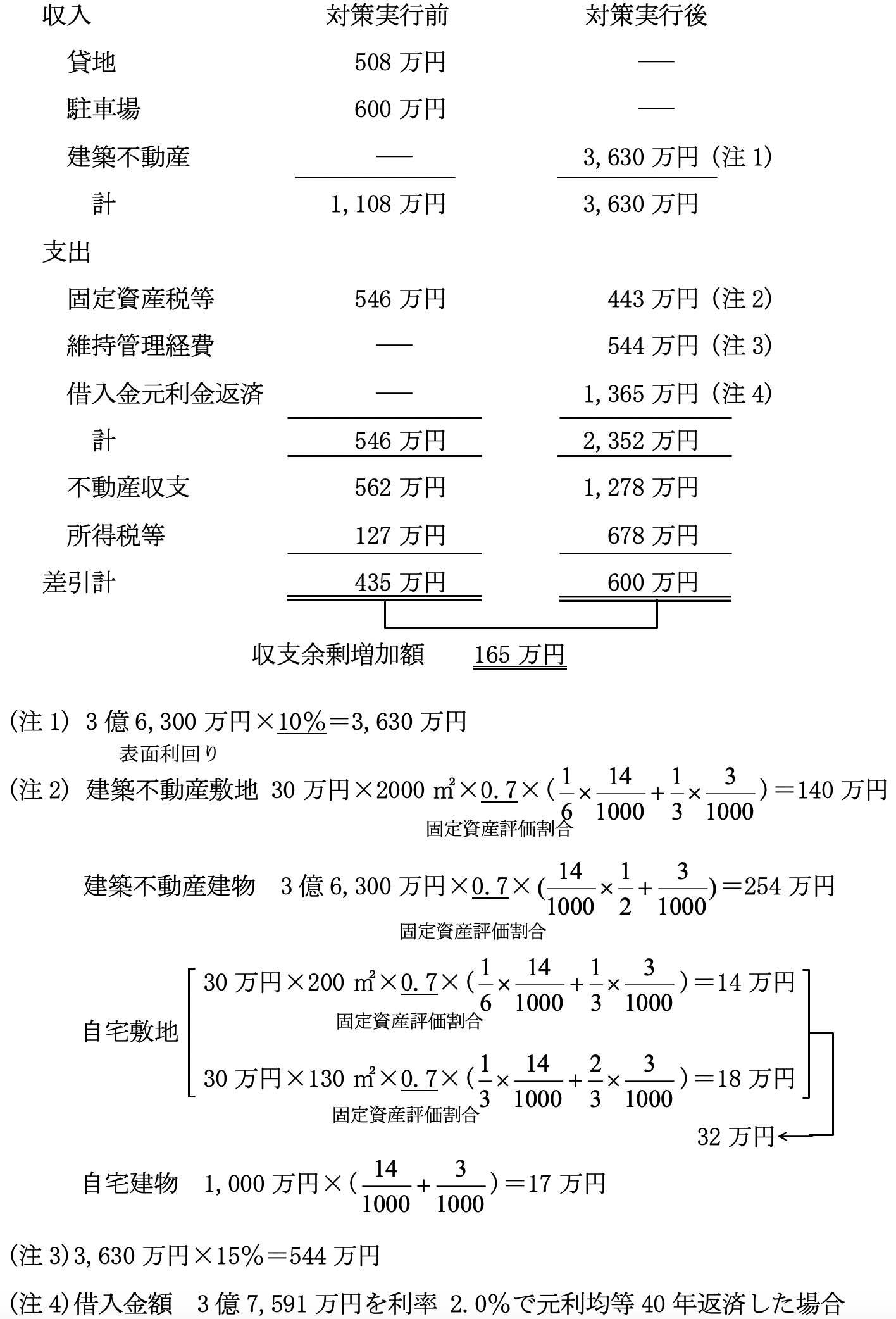

(ハ)

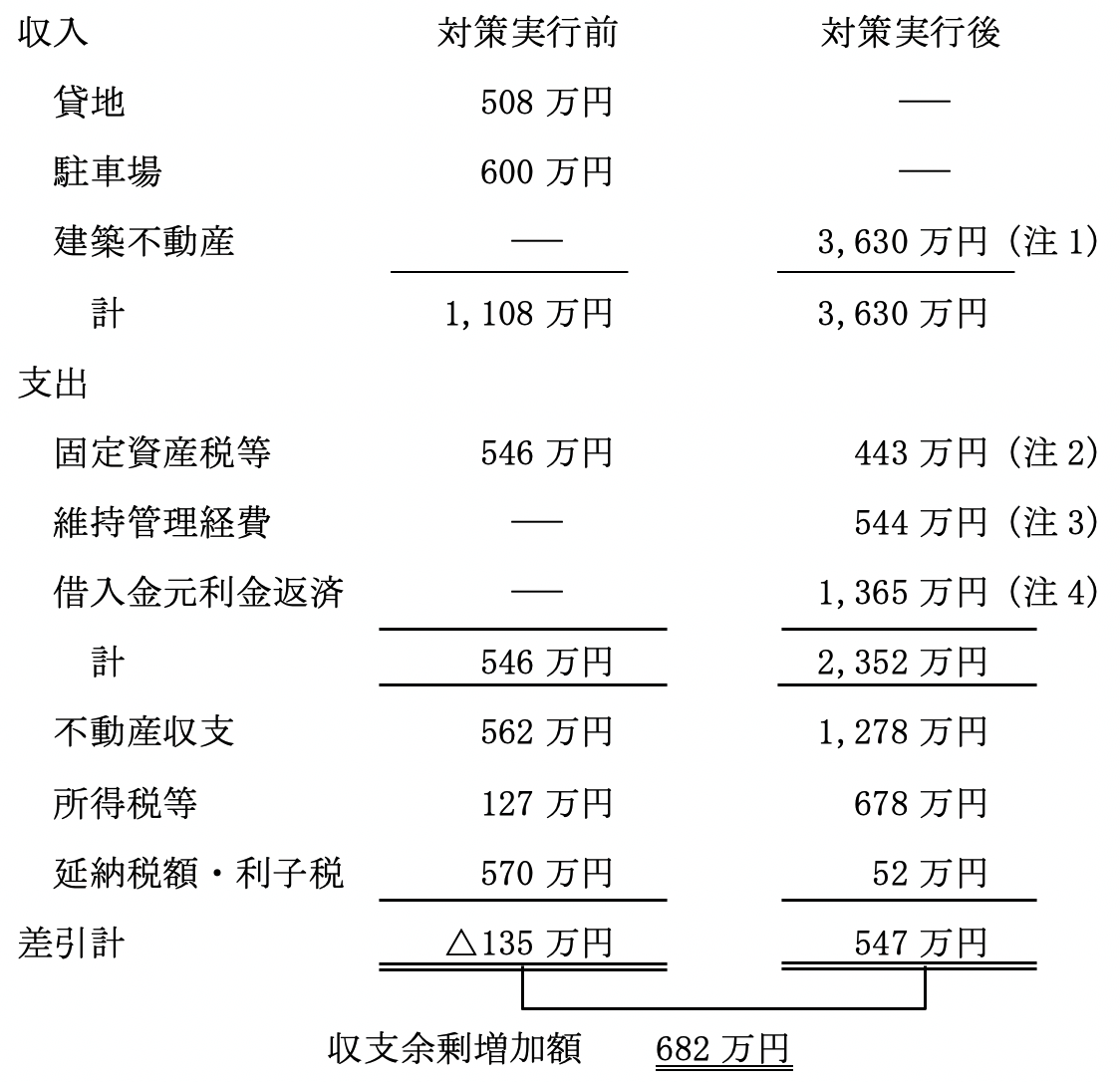

対策後の収支(年間)

(ニ)

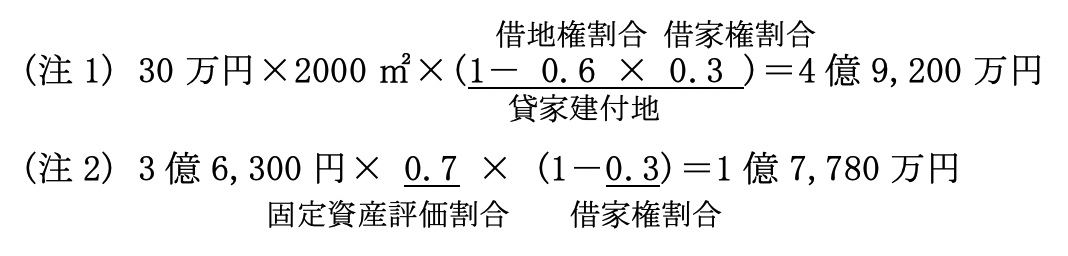

対策後の相続税額

(ホ)

納税方法

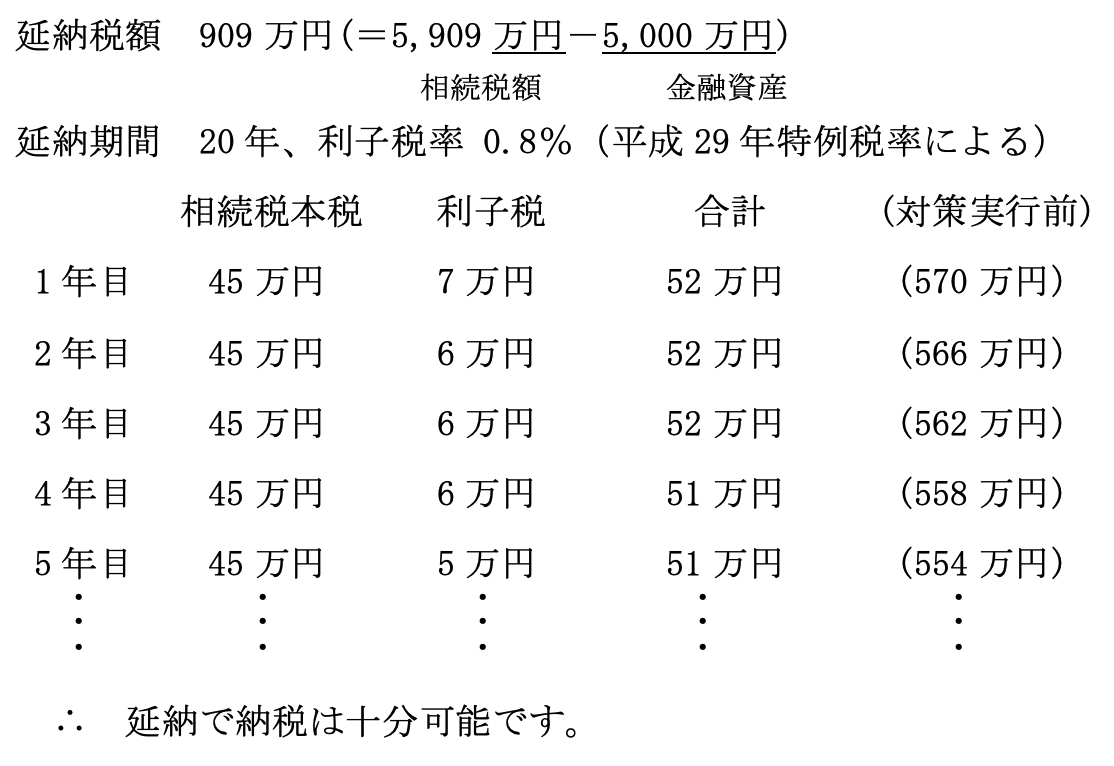

延納による納税

(へ)

納税後の収支(年間)

(ト)

まとめ

貸地の一部明渡しと一部売却を行い、明渡後の更地と駐車場に建物を建築する今回の事例では、相続税が1億4,832万円から5,909万円に8,923万円も軽減する大きな効果があり、収益性も収支余剰額が682万円と大幅に増加します。低収益の貸地と駐車場を高収益不動産に変えることでこのような大きな効果が発生します。

(4)

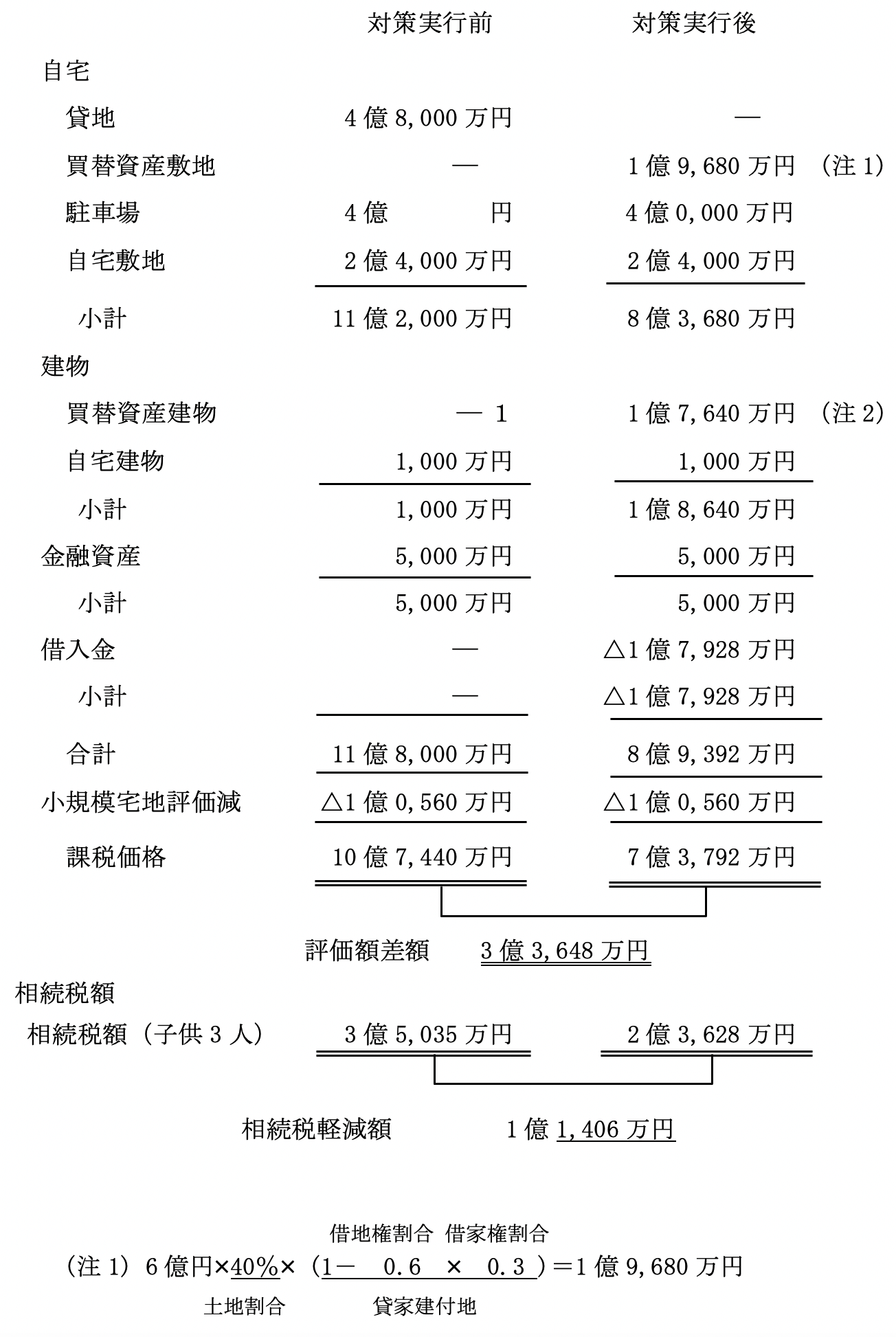

D氏のケース

-貸地の売却と新築マンションの購入-

(事例の説明)

(対策案のシミュレーション)

(事例の説明)

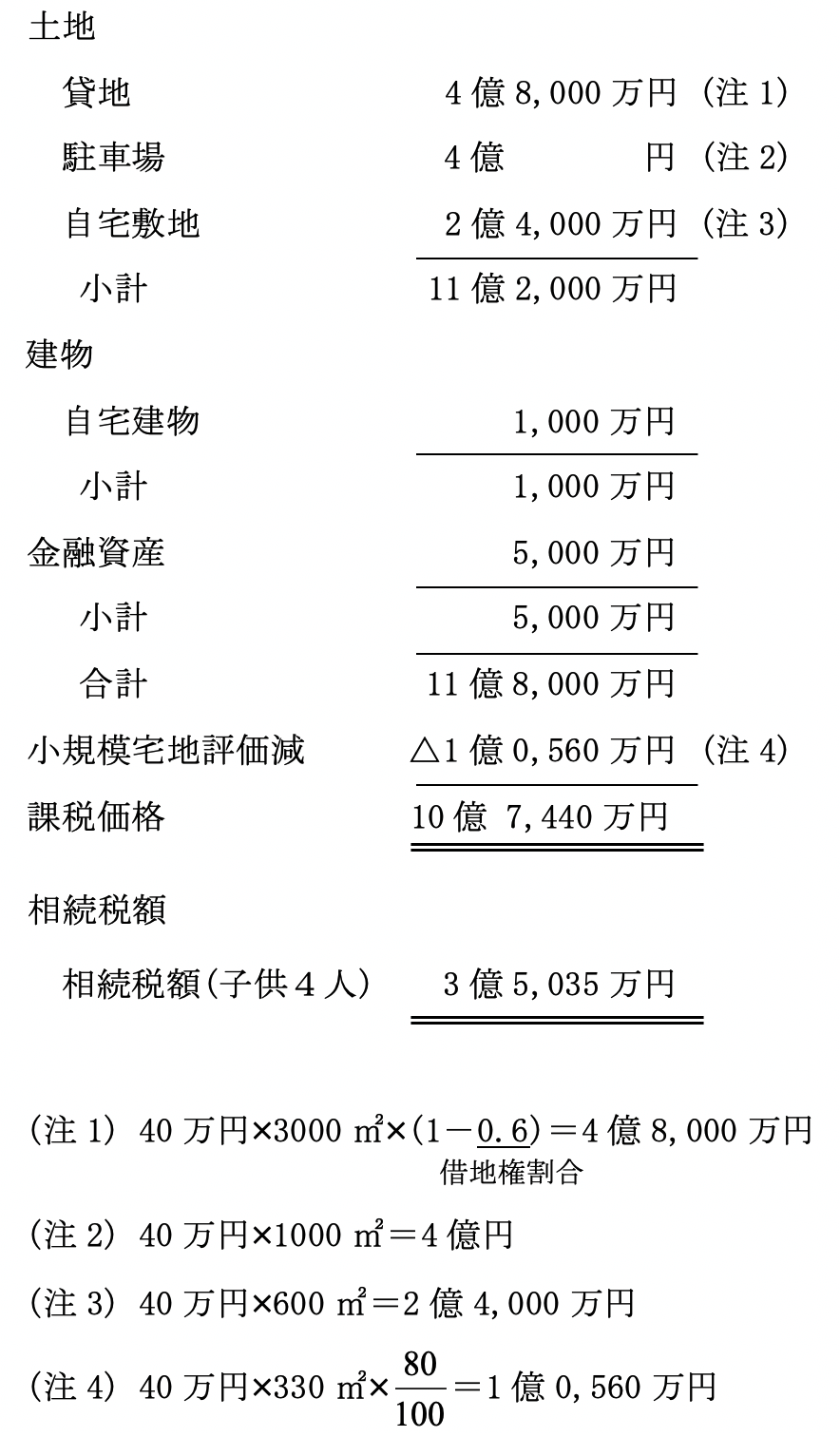

(イ)

財産の状況

(a)

土 地・・・

貸地3000㎡、駐車場1000㎡、自宅600㎡、土地の時価はすべて

路線価で更地価額㎡当たり40万円

路線価で更地価額㎡当たり40万円

(b)

建 物・・・

自宅1,000万円

(c)

その他・・・

金融資産5,000万円

(ロ)

家族関係

子供 4名

(ハ)

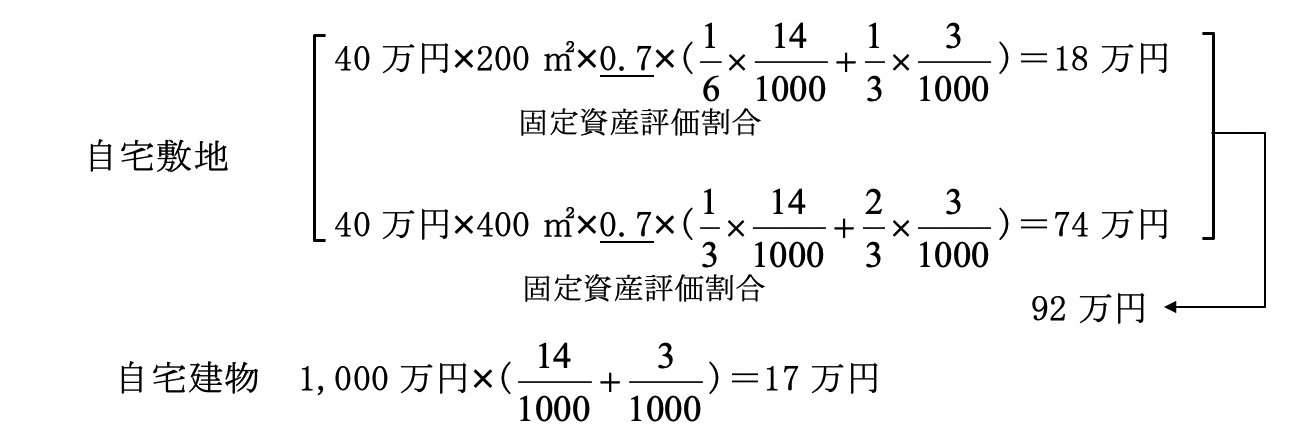

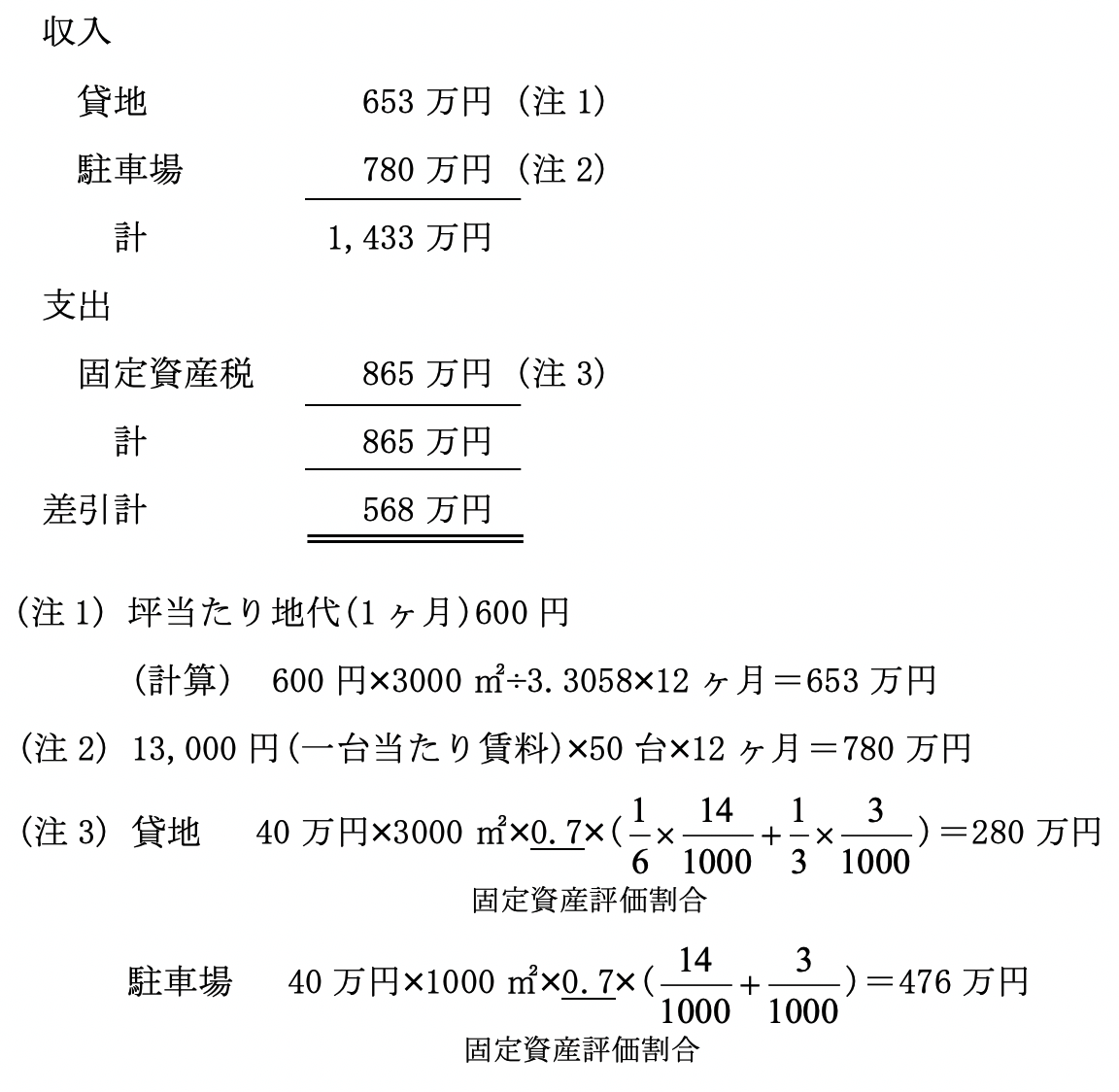

現状の収支(年間)

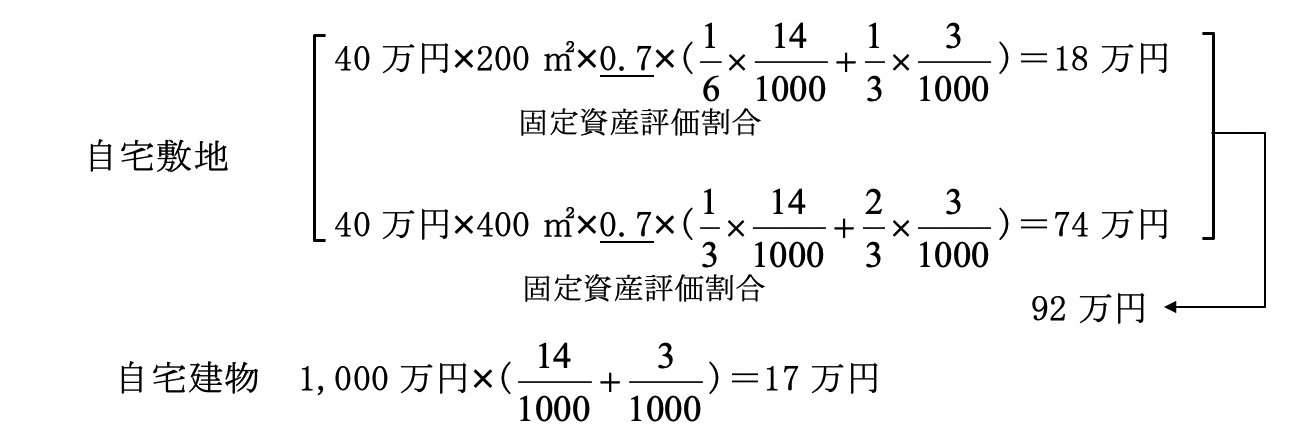

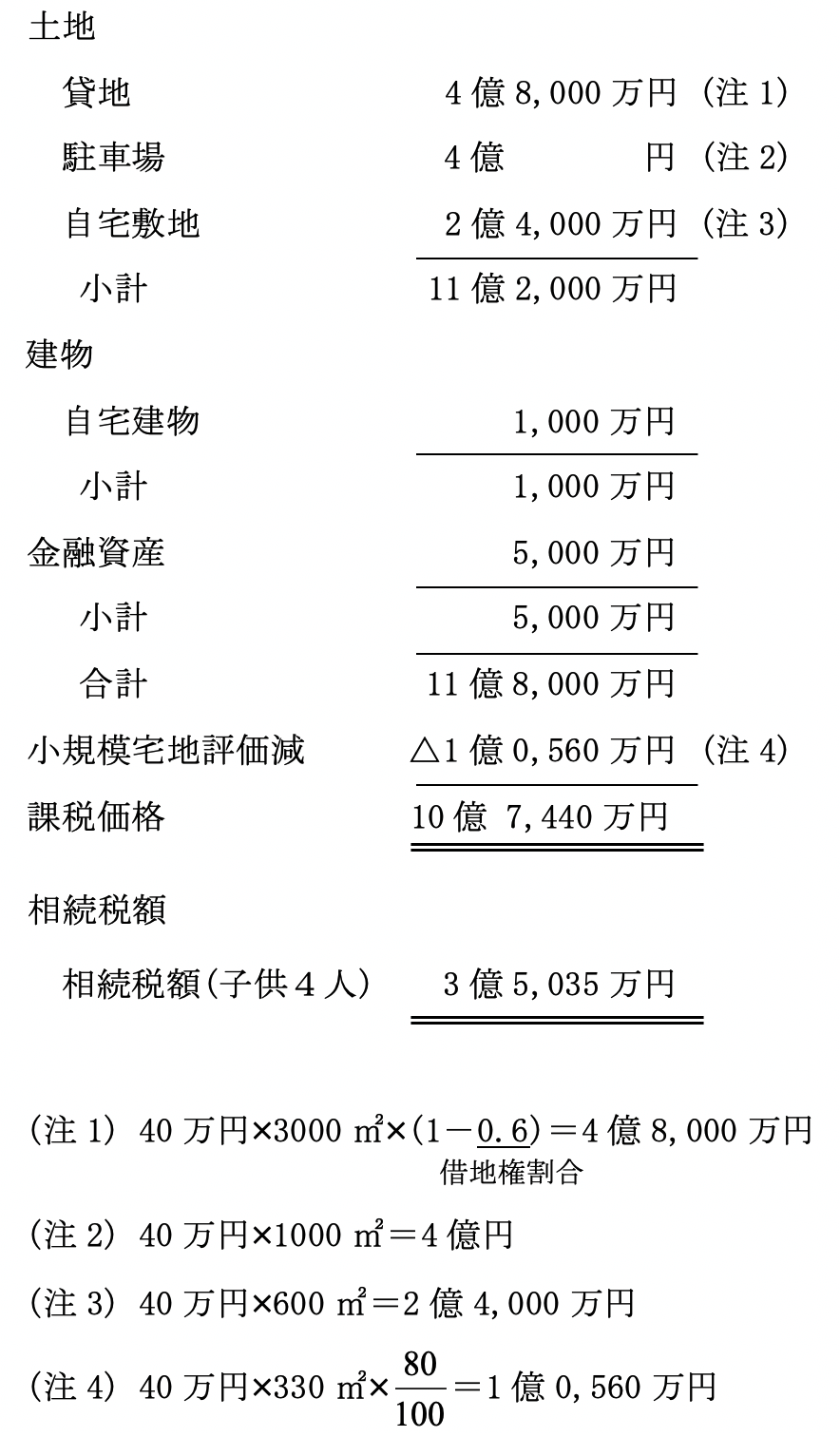

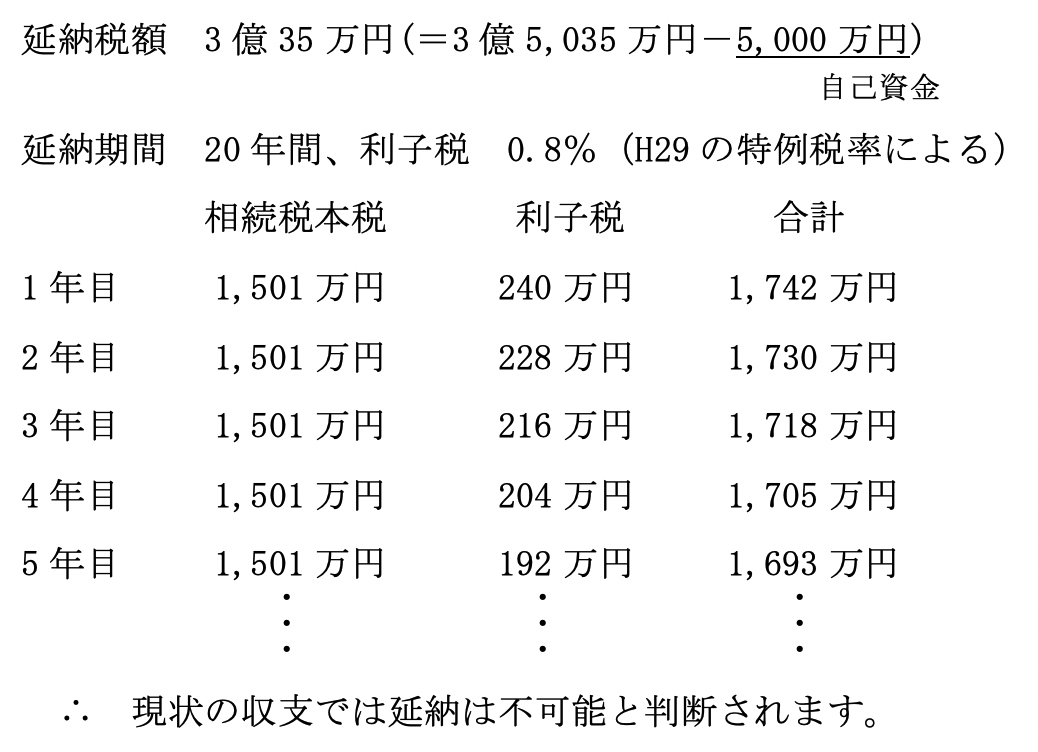

(ニ)

相続税額

(ホ)

納税方法

(a)

延納による場合

(b)

物納による場合

駐車場の物納を行うと、駐車場のおよそ75%がなくなることとなります。

(計算)

(計算)

3億35万円÷4億円≒75%

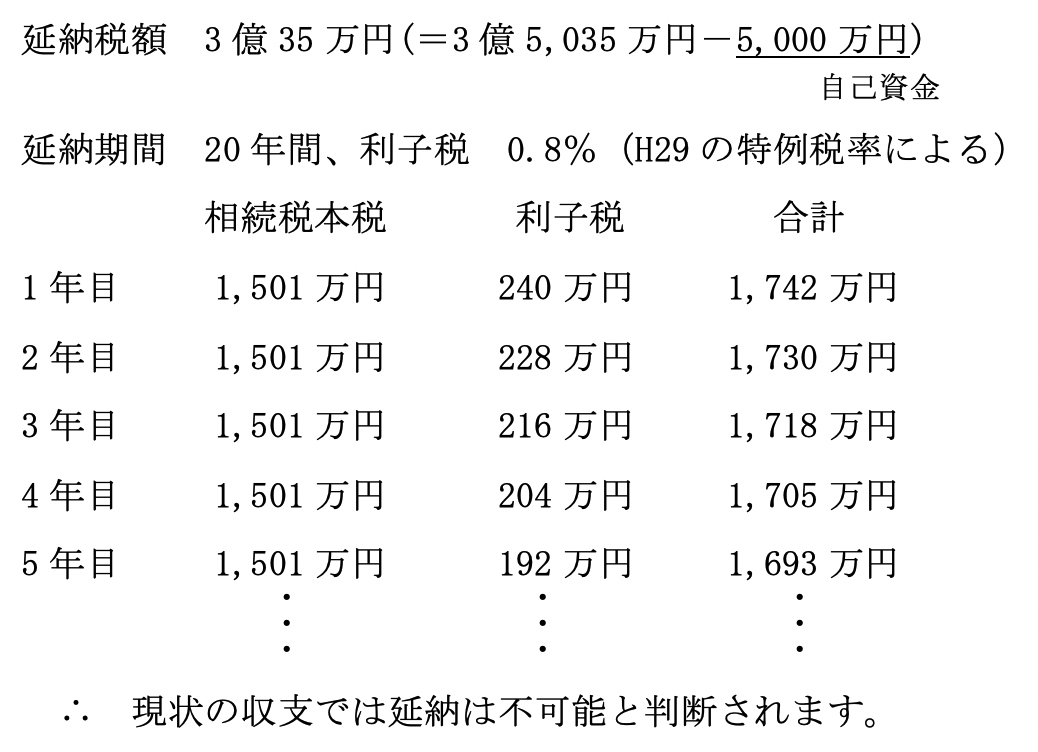

(対策案のシミュレーション)

(イ)

対策の概要

貸地の売却を行い、その資金で収益不動産を買換により購入することにより、相続税を軽減するとともに収益性を向上します。

(ロ)

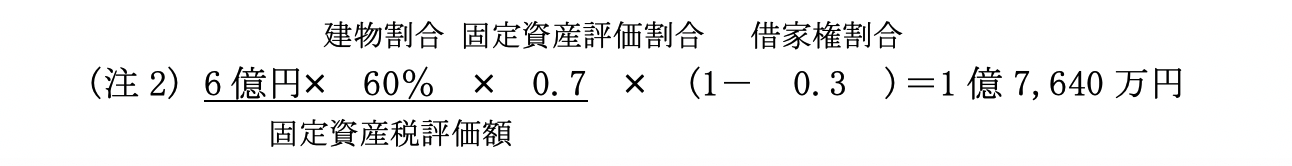

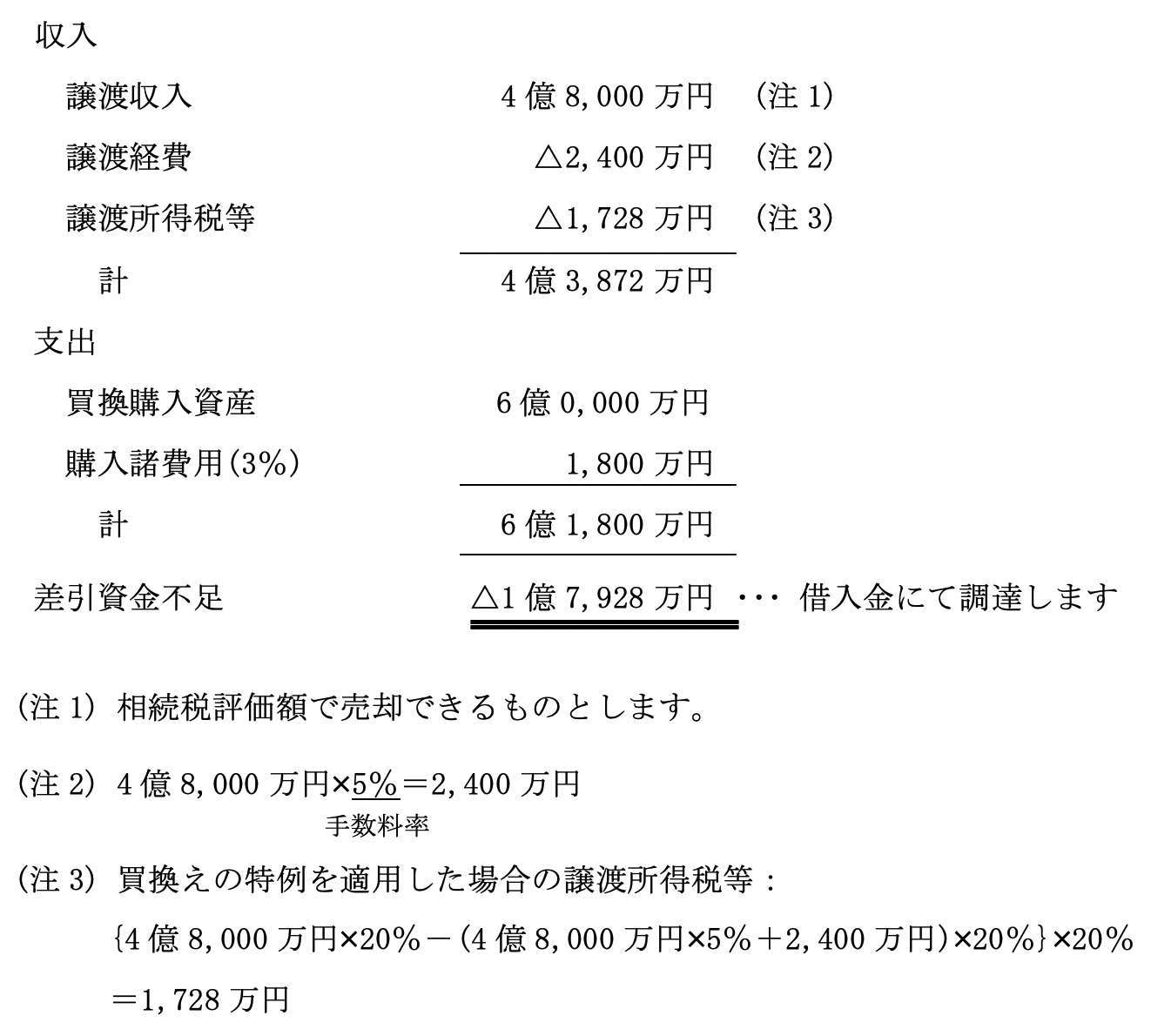

対策に係る資金収支

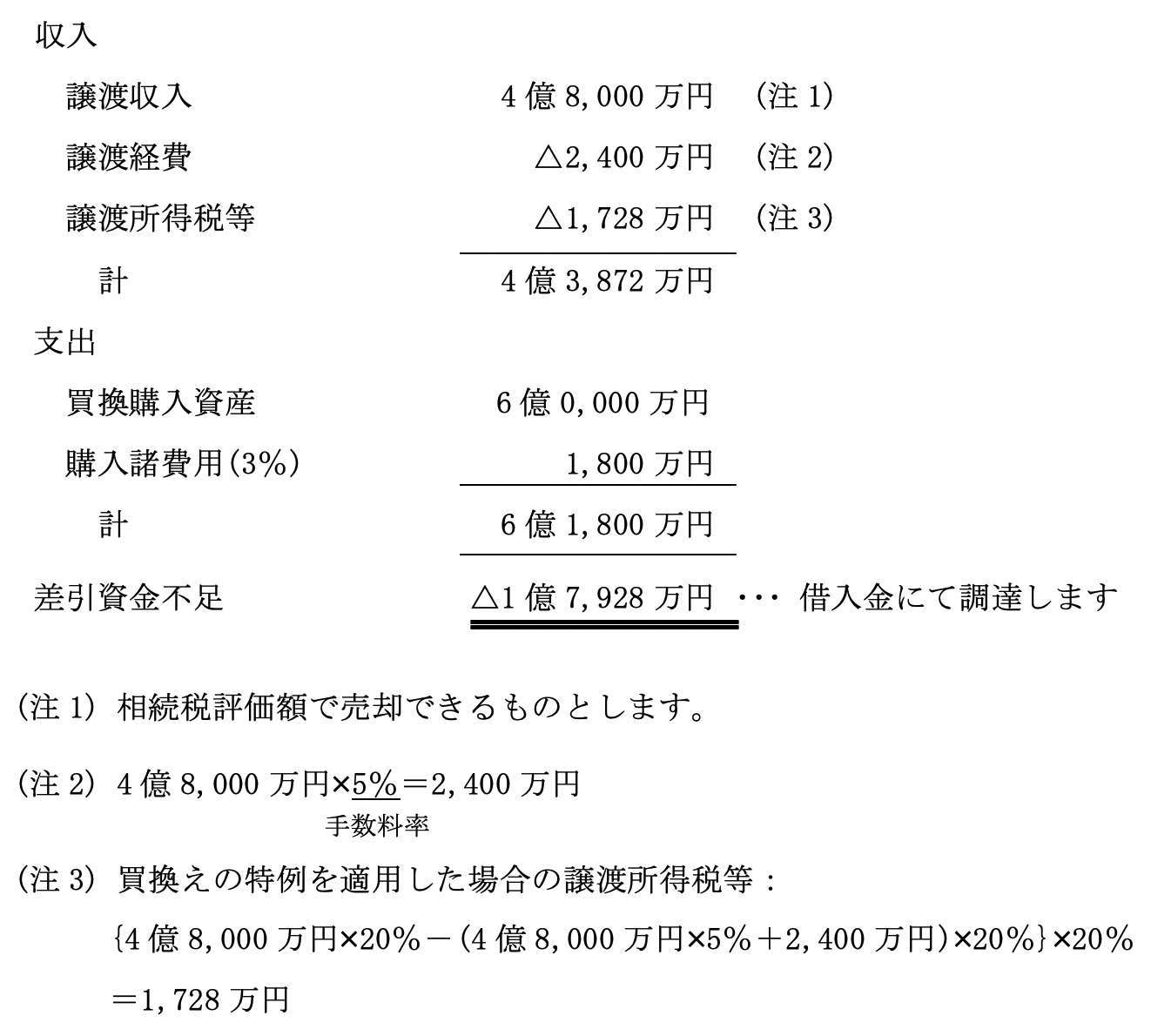

(ハ)

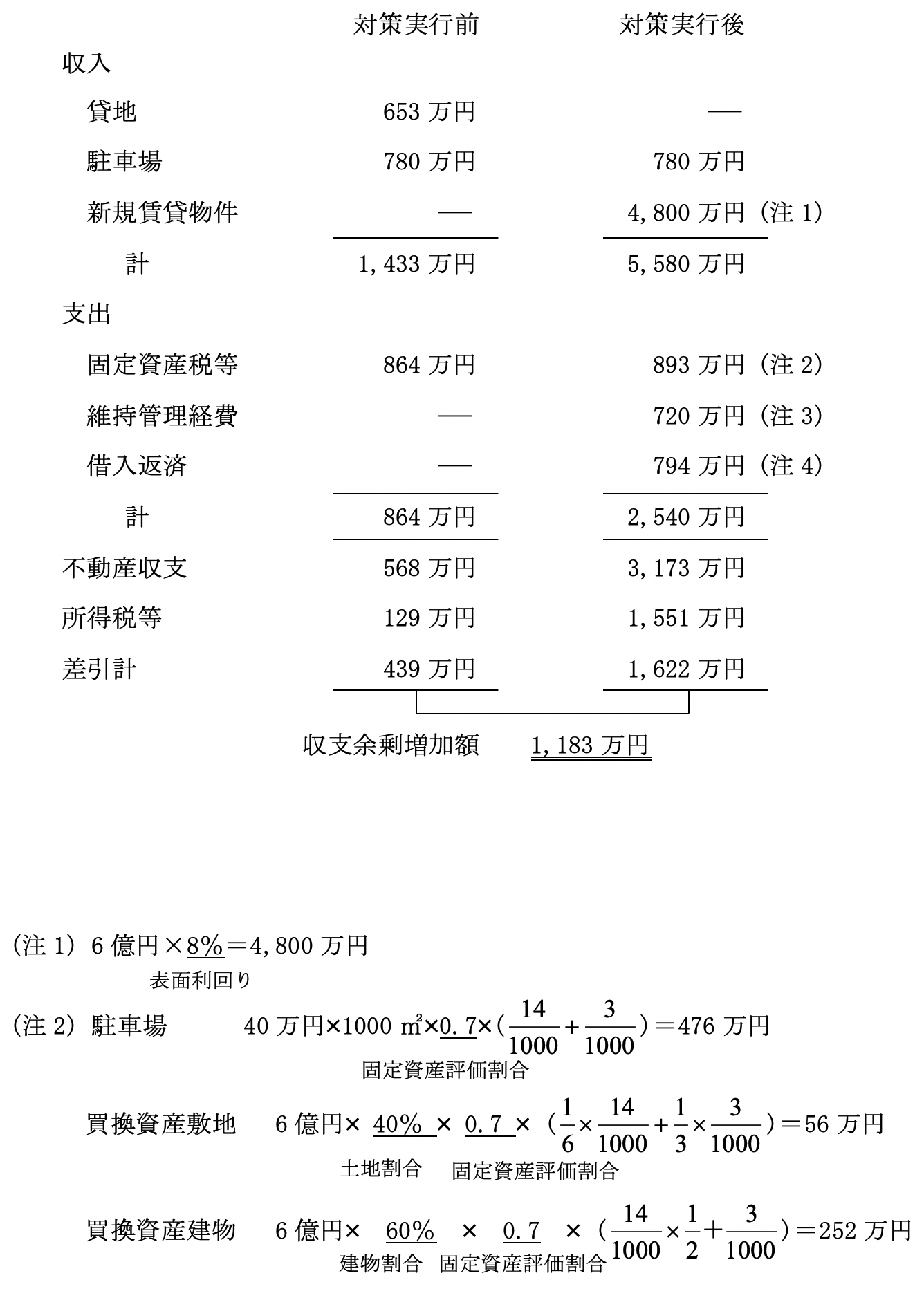

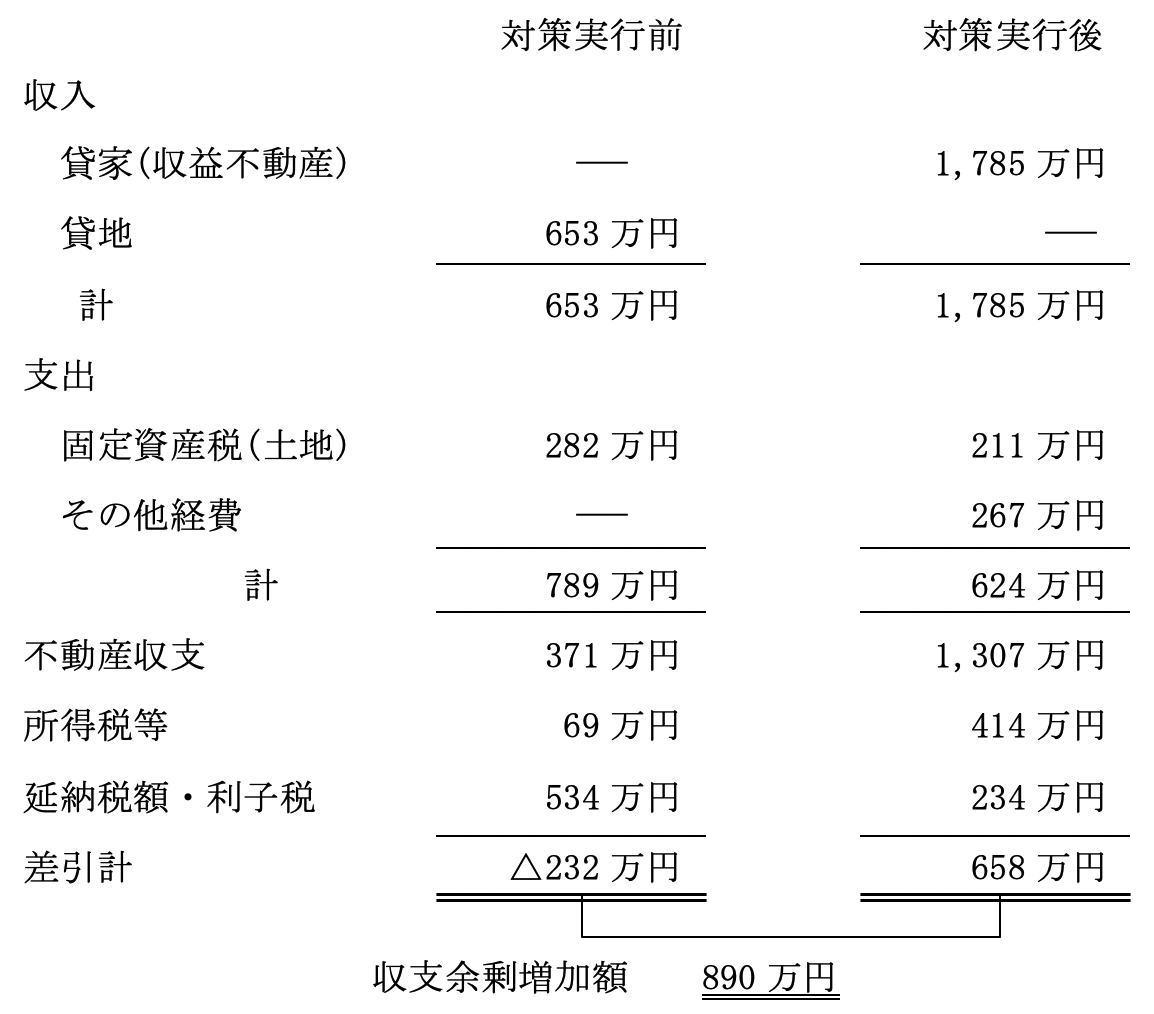

対策後の収支(年間)

(ニ)

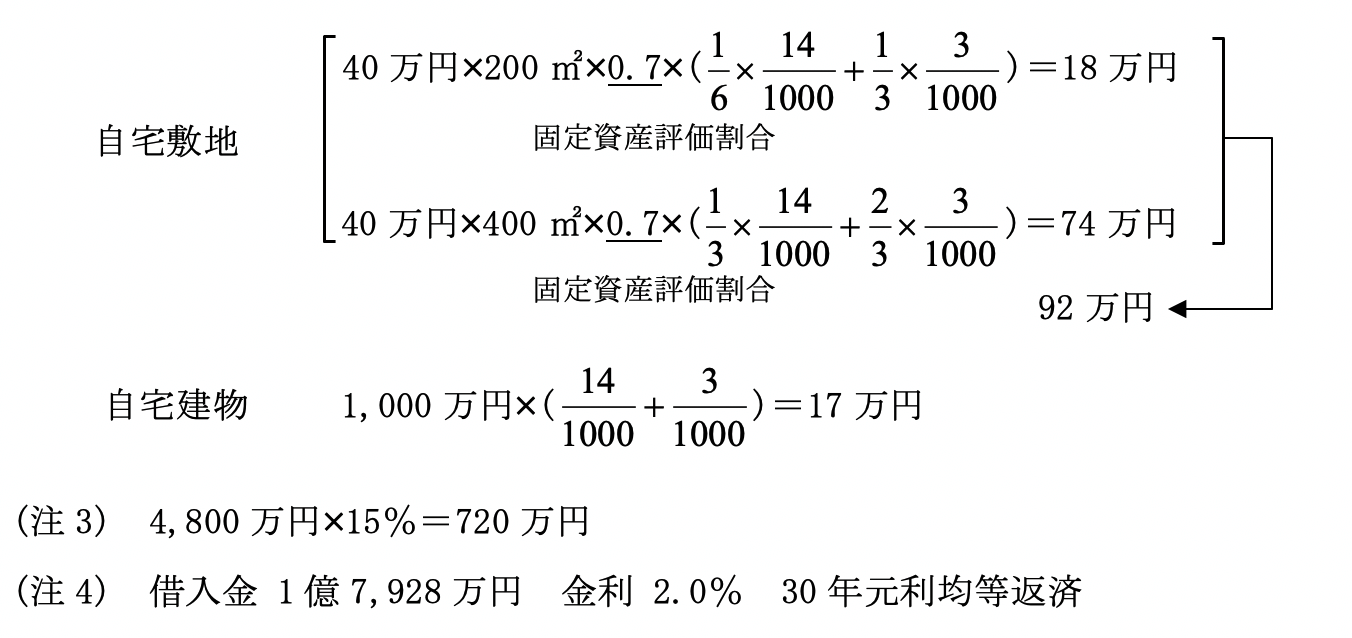

対策後の相続税額

(ホ)

納税方法

延納による納税

(へ)

納税後の収支(年間

(ト)

まとめ

低収益しか生まない貸地を売却し、売却額と同額の買換資産を購入する今回の事例では、相続税が3億5,035万円から2億3,628万円に1億1,406万円も軽減する効果とともに、収支余剰額が1,844万円と大幅に増加する収益性の向上効果が得られます。

(5)

E氏のケース

-貸地の等価交換による区分所有建物の取得-

(事例の説明)

(対策案のシミュレーション)

(事例の説明)

(イ)

財産の状況

(a)

土 地・・・

貸地3000㎡、自宅500㎡、土地の時価は路線価ベースで更地価額㎡当たり30万円

(b)

建 物・・・

自宅1,000万円

(c)

その他・・・

金融資産2,000万円

(ロ)

家族関係

妻、子供2名

(ハ)

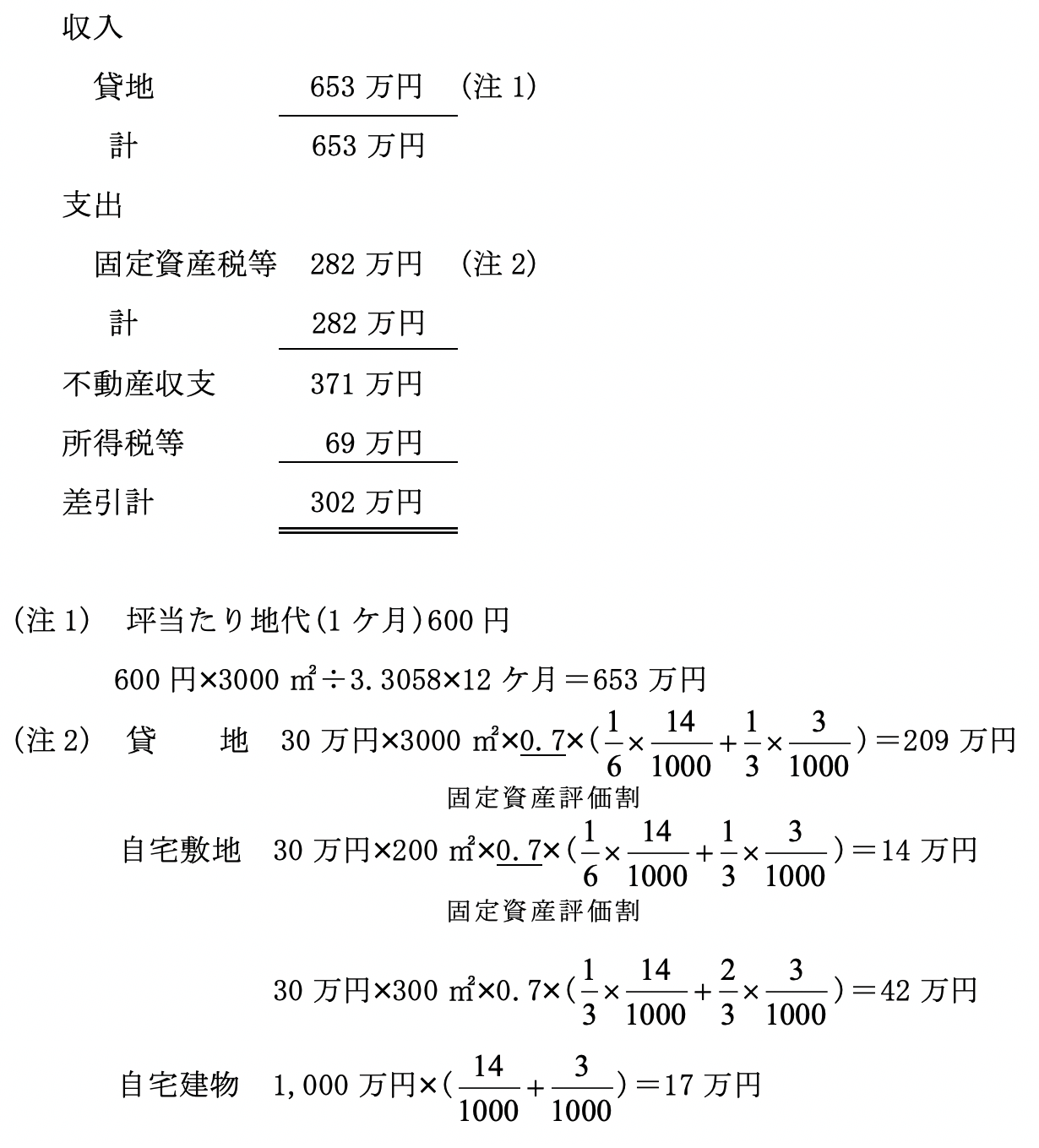

現状の収支(年間)

(ニ)

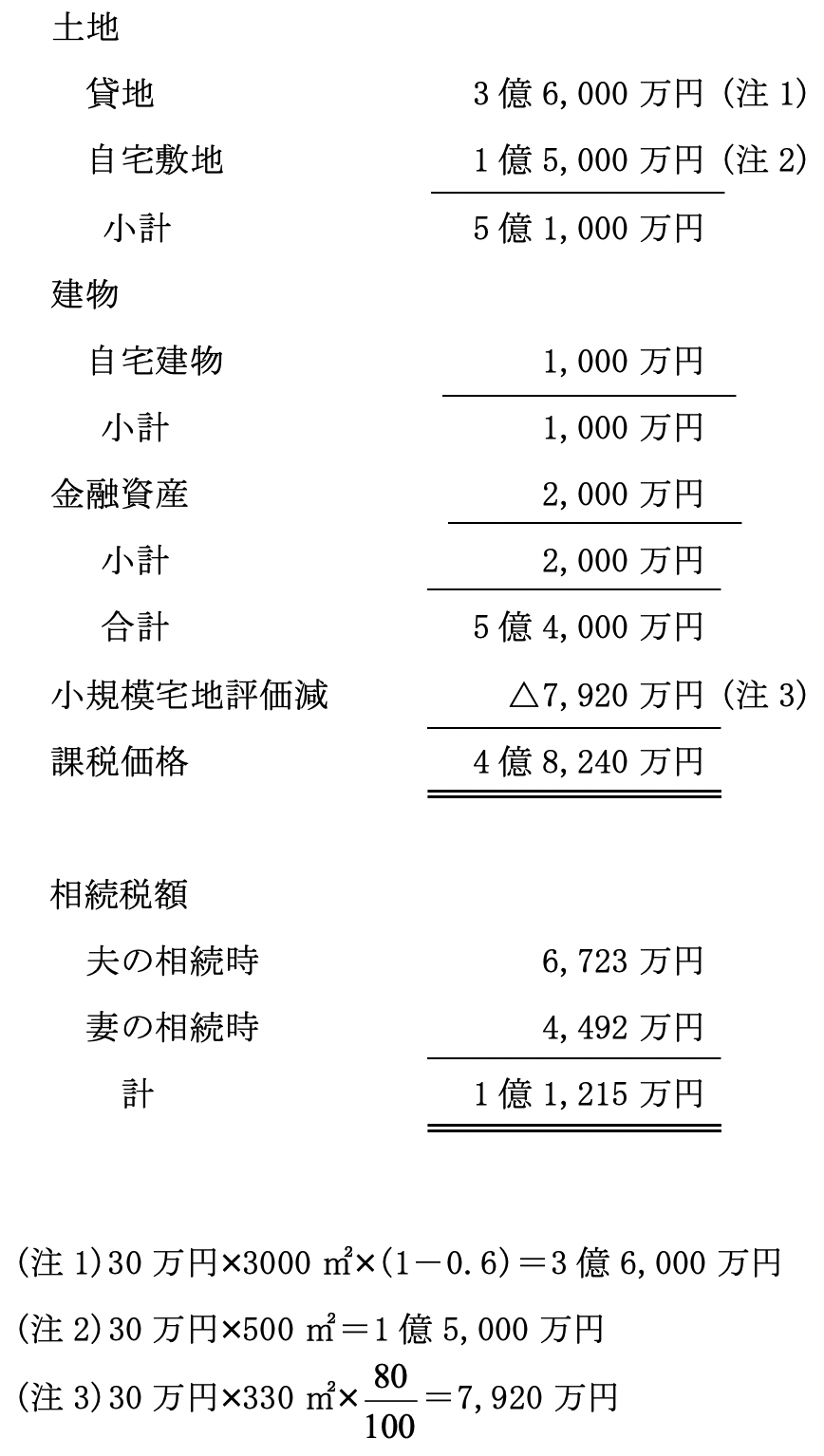

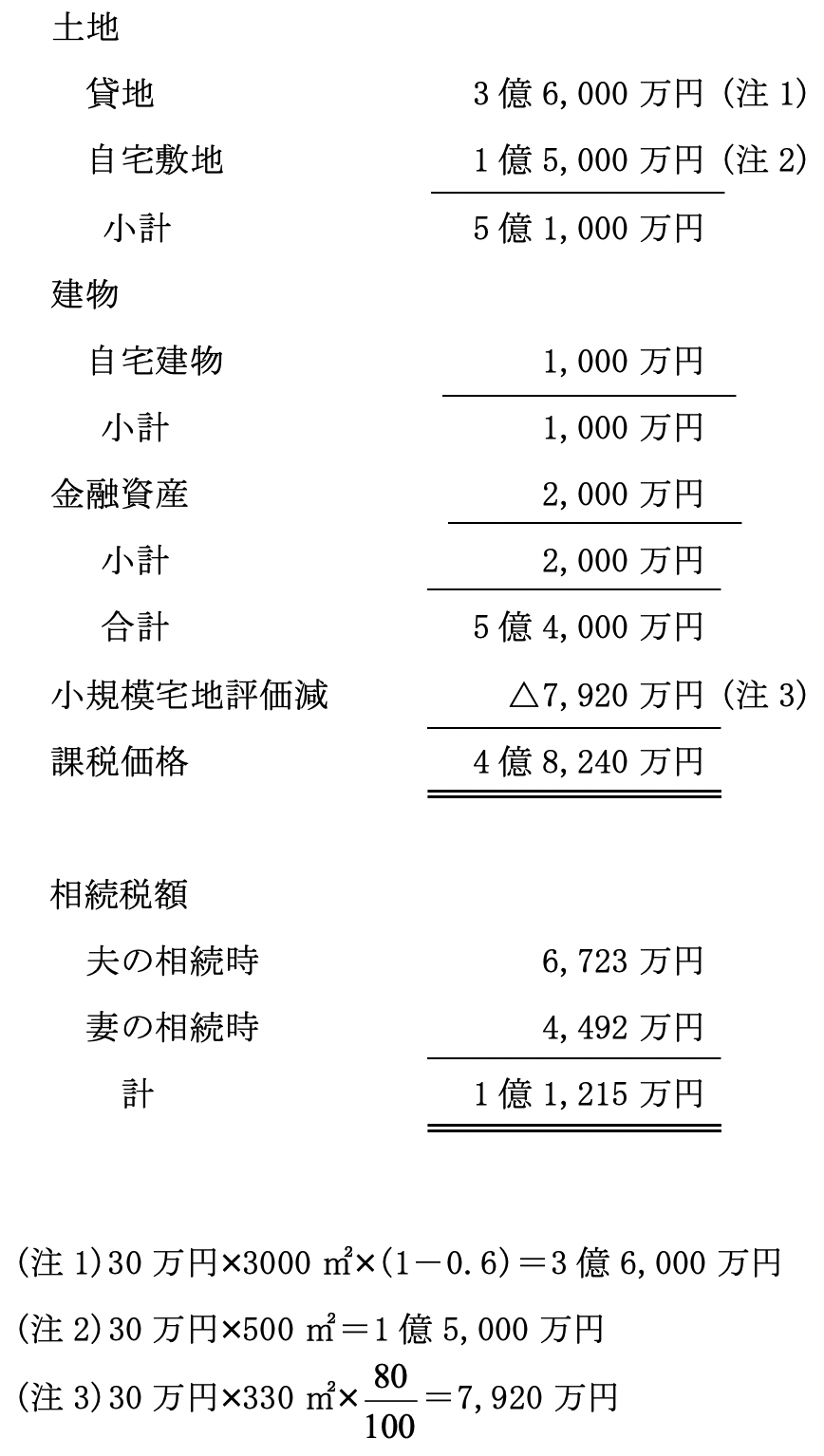

相続税額

(ホ)

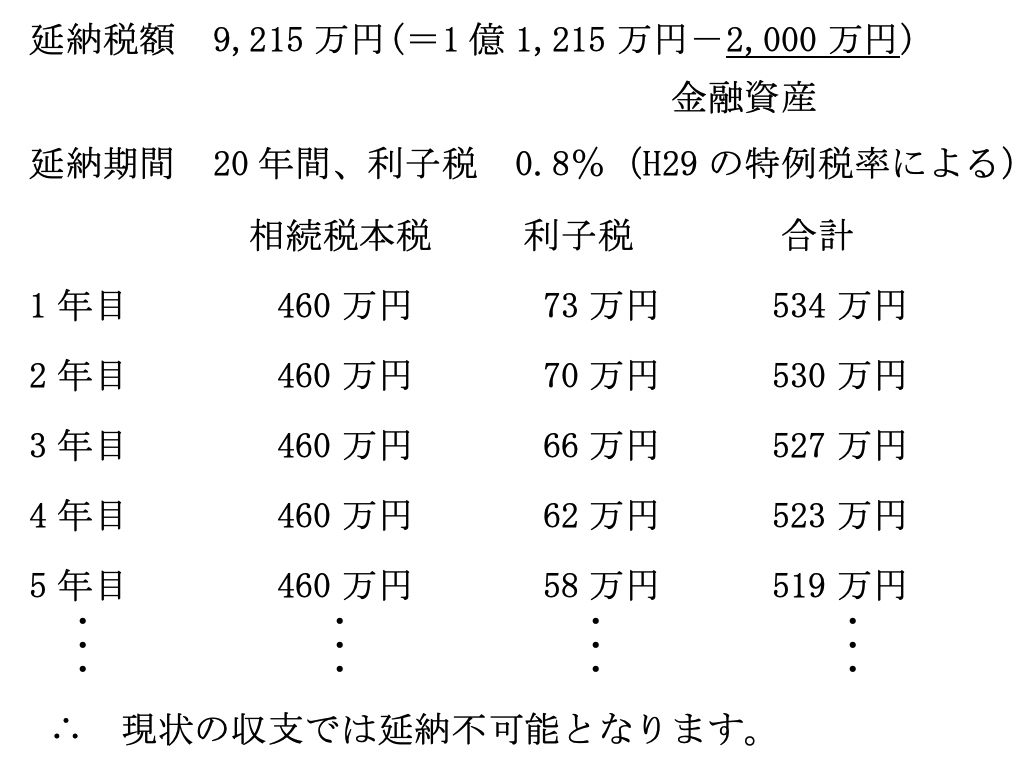

納税方法

(a)

延納による場合

(b)

物納による場合

貸地を物納すると、貸地のおよそ61%がなくなることになります。

(計算)

(計算)

9,215万円÷1億5,000万円≒61%

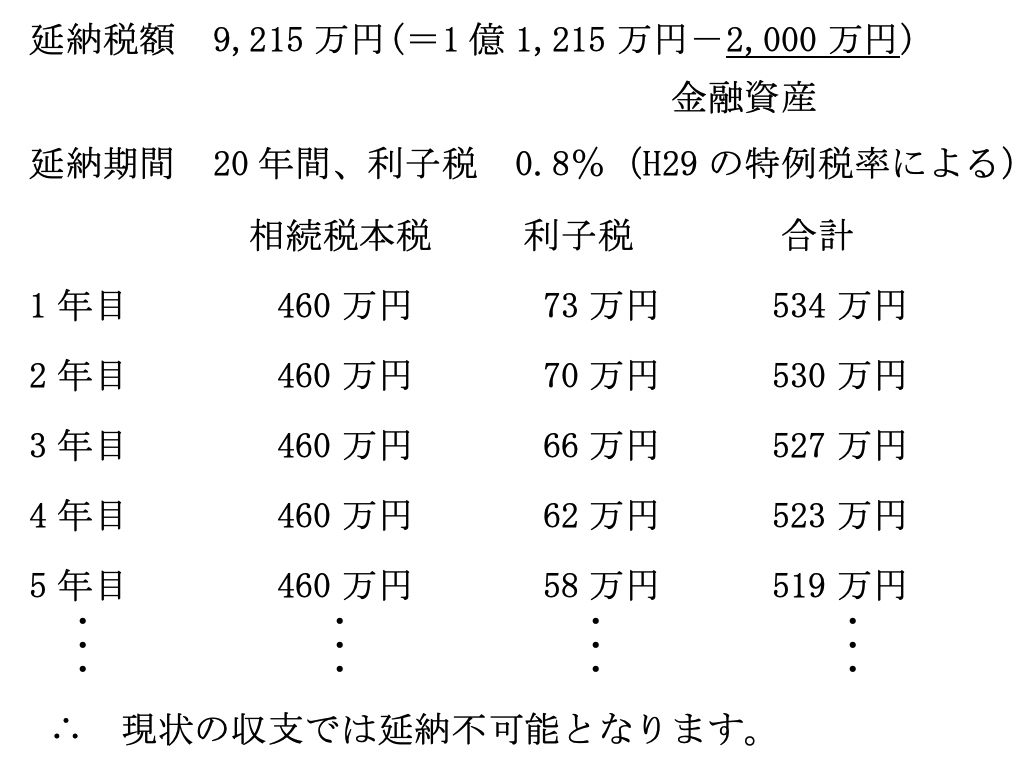

(対策案のシミュレーション)

(イ)

対策の概要

貸地について借地人とともに等価交換事業により建築を行うことにより、相続税を軽減するとともに収益性を向上します。

(ロ)

前提条件

(a)

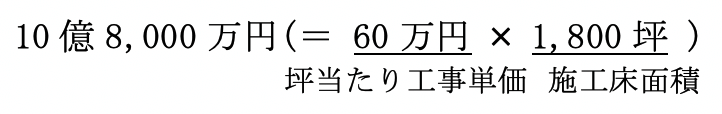

建築関係

土地

9億円(土地の権利は地主3億6,000万円、借地人5億4,000万円)

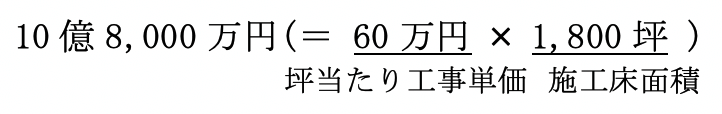

建物建築費

販売経費

6,480万円(=10億8,000万円×6%)

分譲面積

1,440坪(施工床の80%)

分譲金額

坪当たり 145万円

賃貸収入坪単価

6,000円

(b)

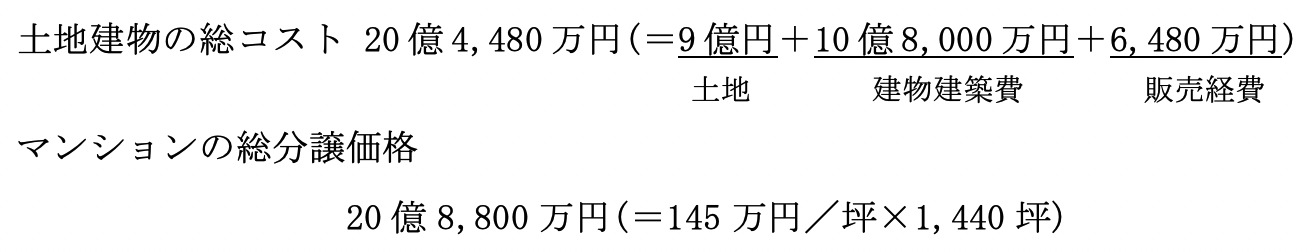

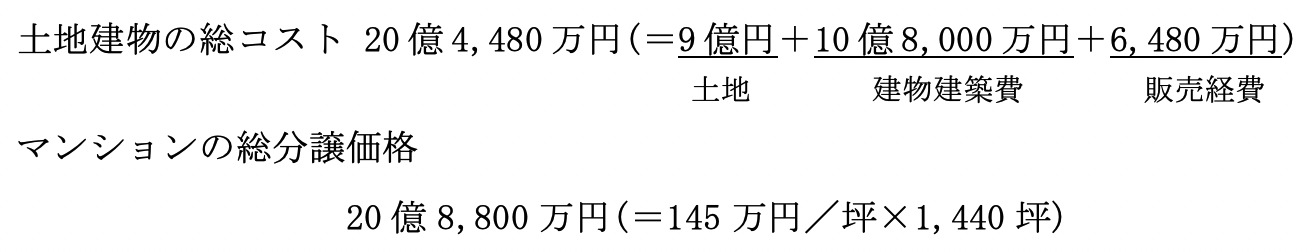

マンションの総経費と総販売金額

(c)

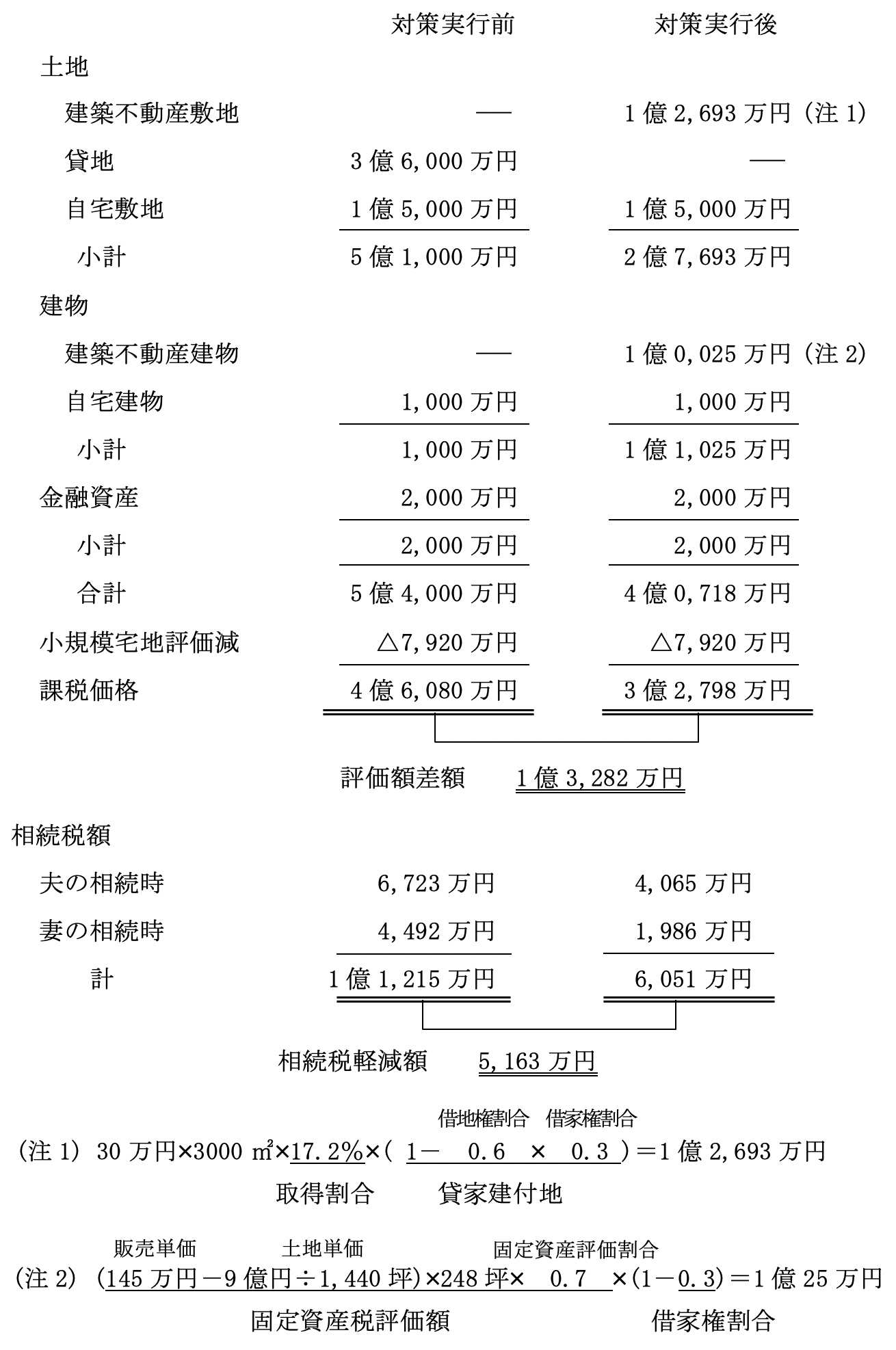

3億6,000万円÷145万円=248坪

248坪÷1,440坪=17.2%

248坪÷1,440坪=17.2%

(ハ)

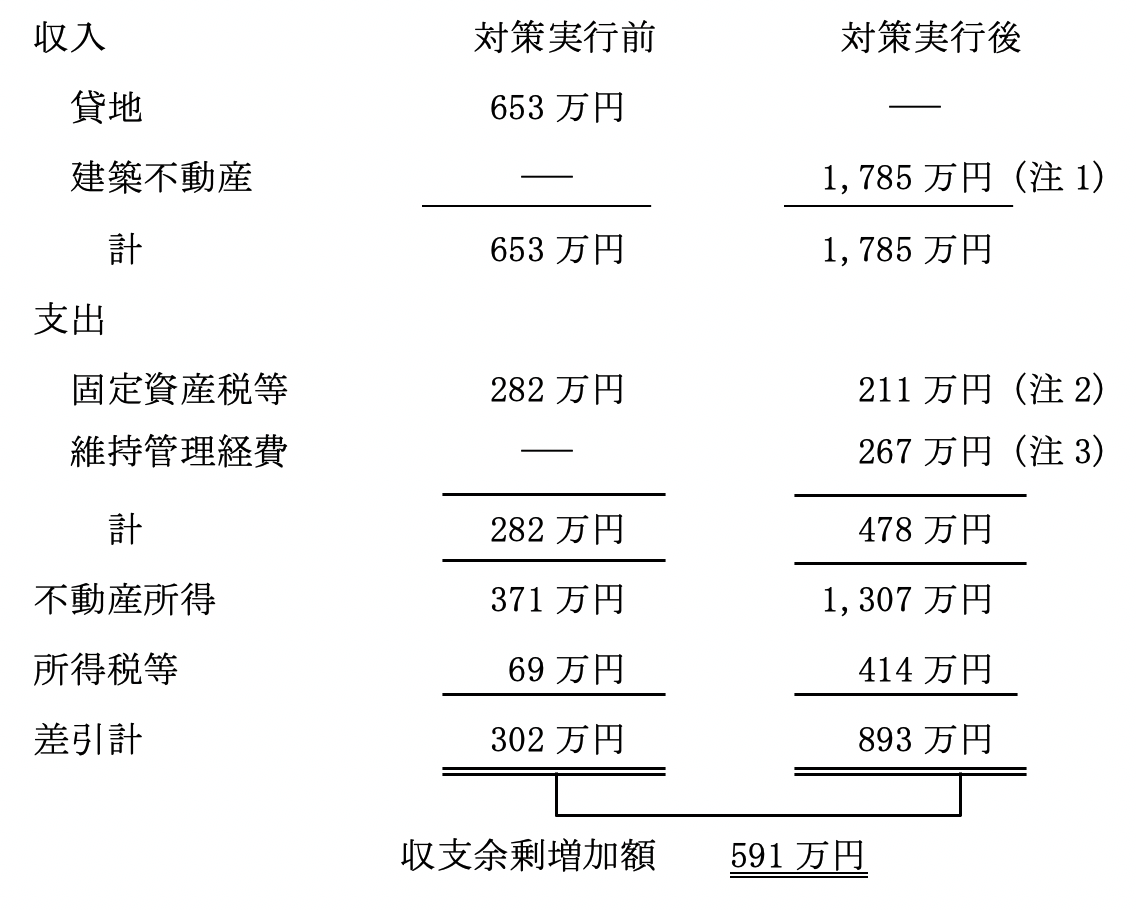

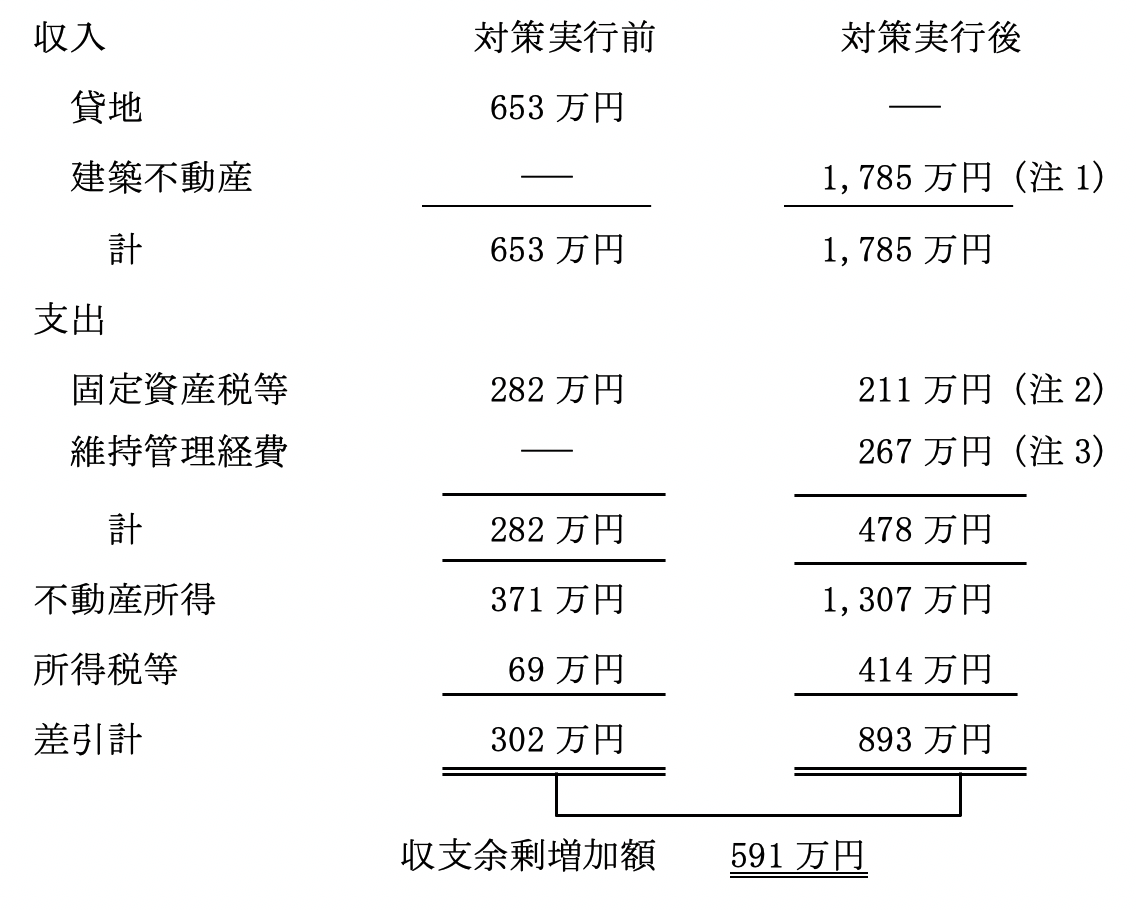

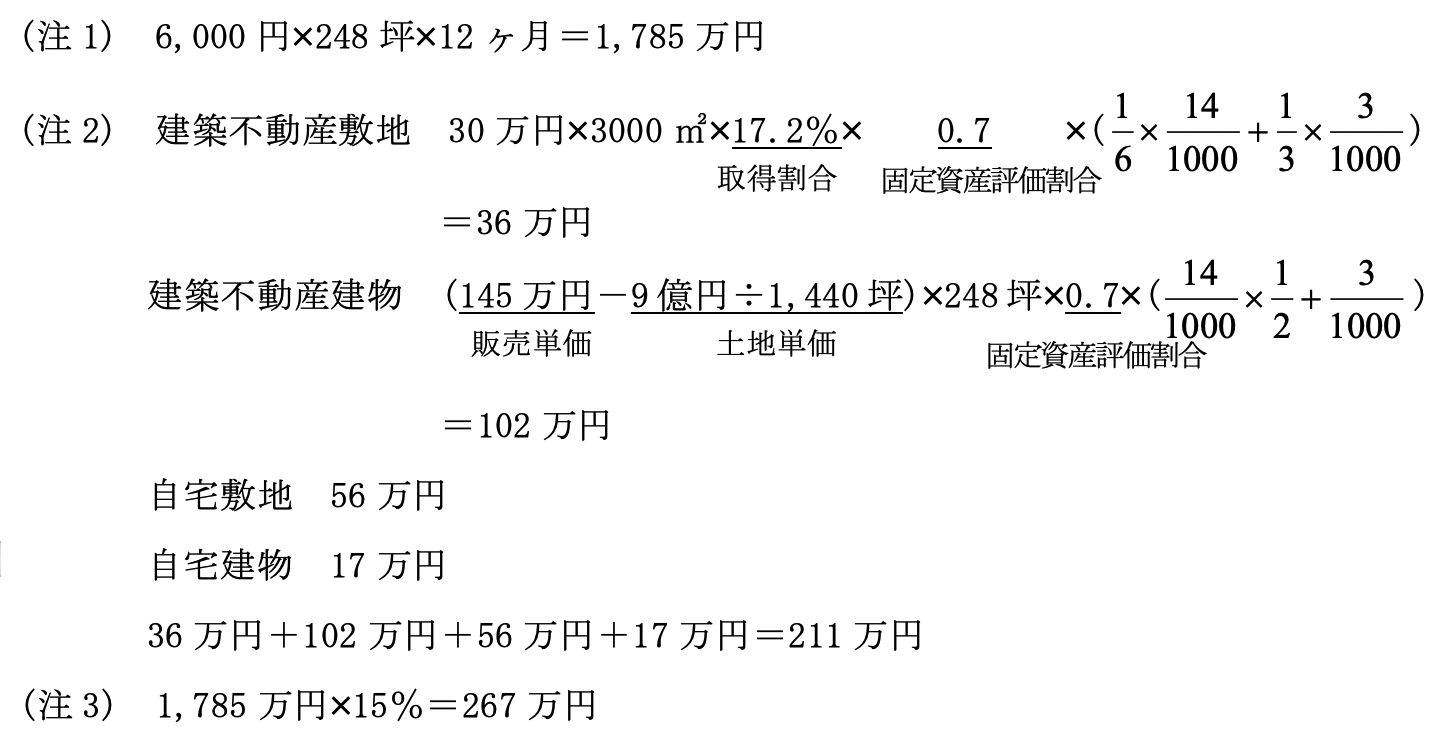

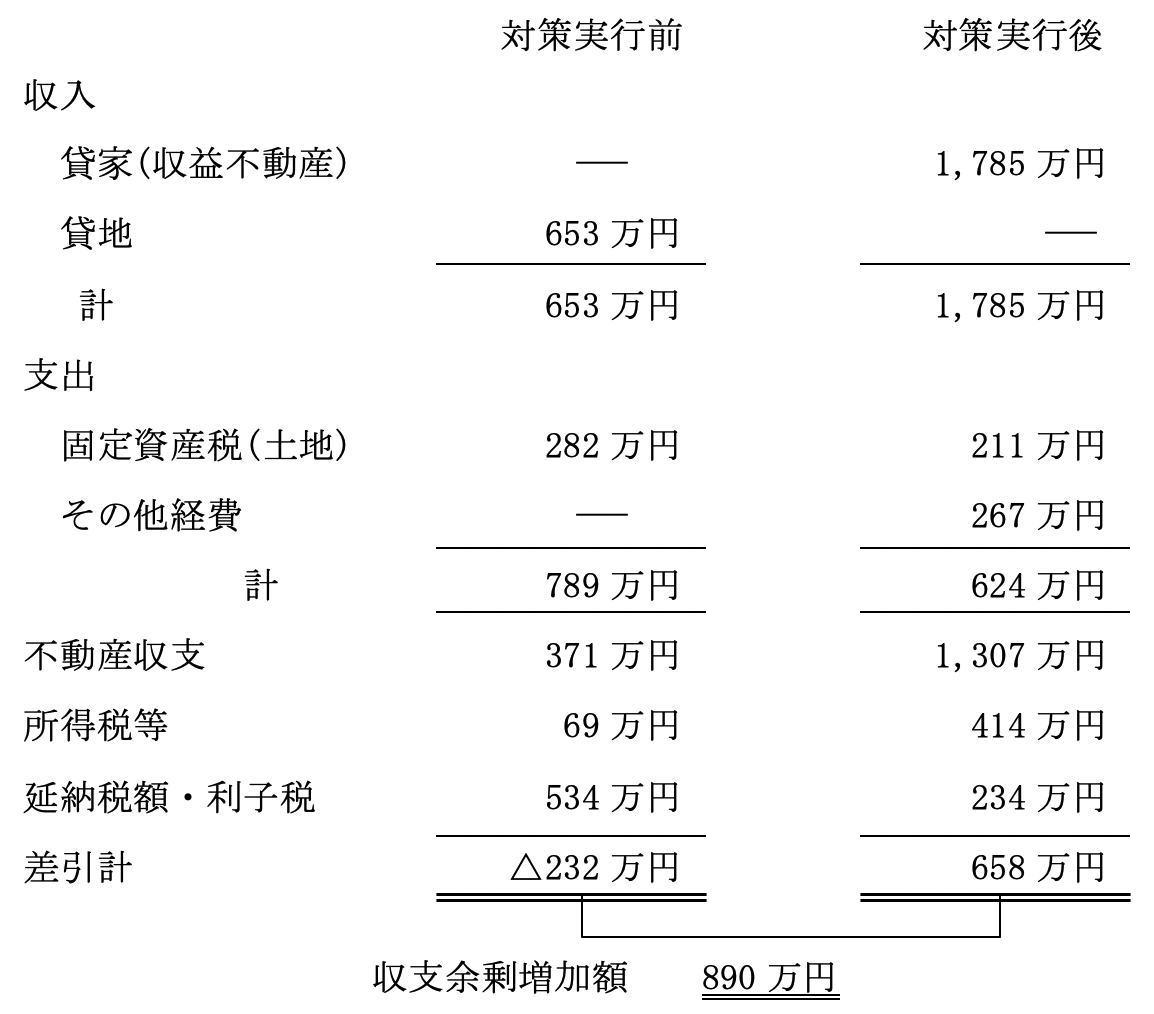

対策後の収支(年間)

(ニ)

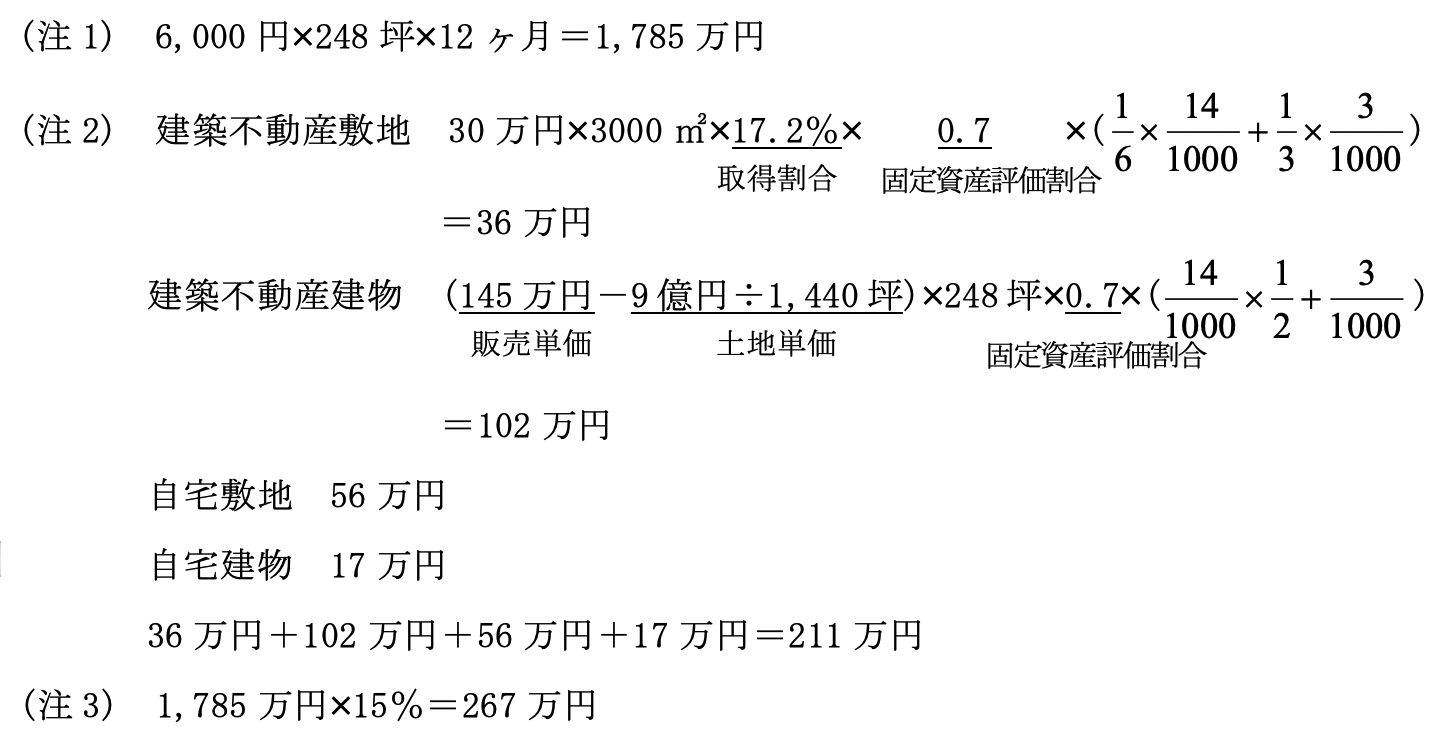

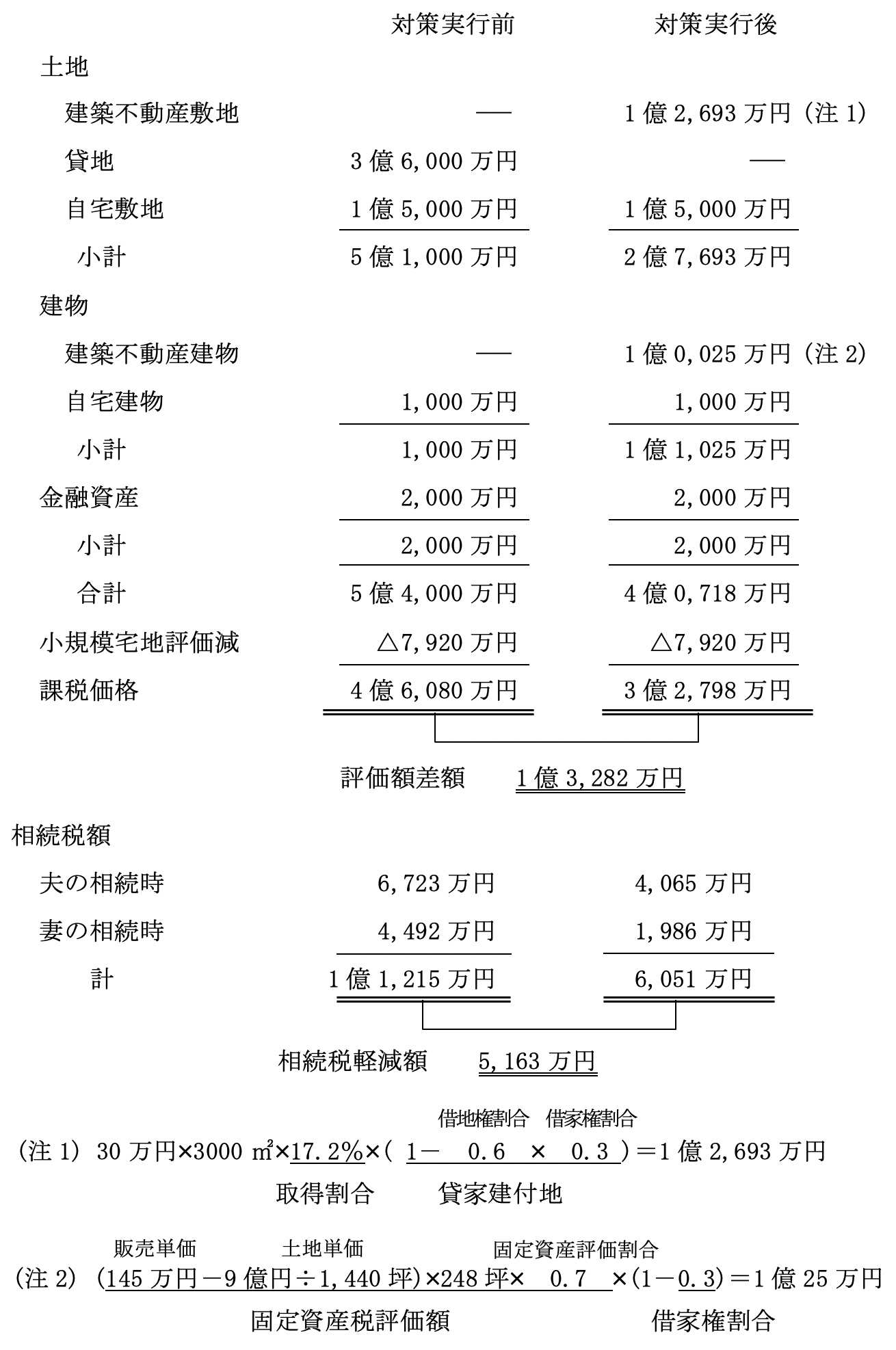

対策後の相続税額

(ホ)

納税方法

延納による納税

(へ)

納税後の収支(年間)

(ト)

まとめ

相続税軽減と収益性向上を図りたいが、明渡料や建築に多額の借入は避けたいといったケースで、今回の事例のように等価交換事業を活用するのも非常に有効な方法です。今回は貸地を等価交換により収益不動産に変換することで、相続税が1億1,215万円から6,051万円に5,163万円軽減し、収支余剰額も890万円増加します。

A氏のケース