2

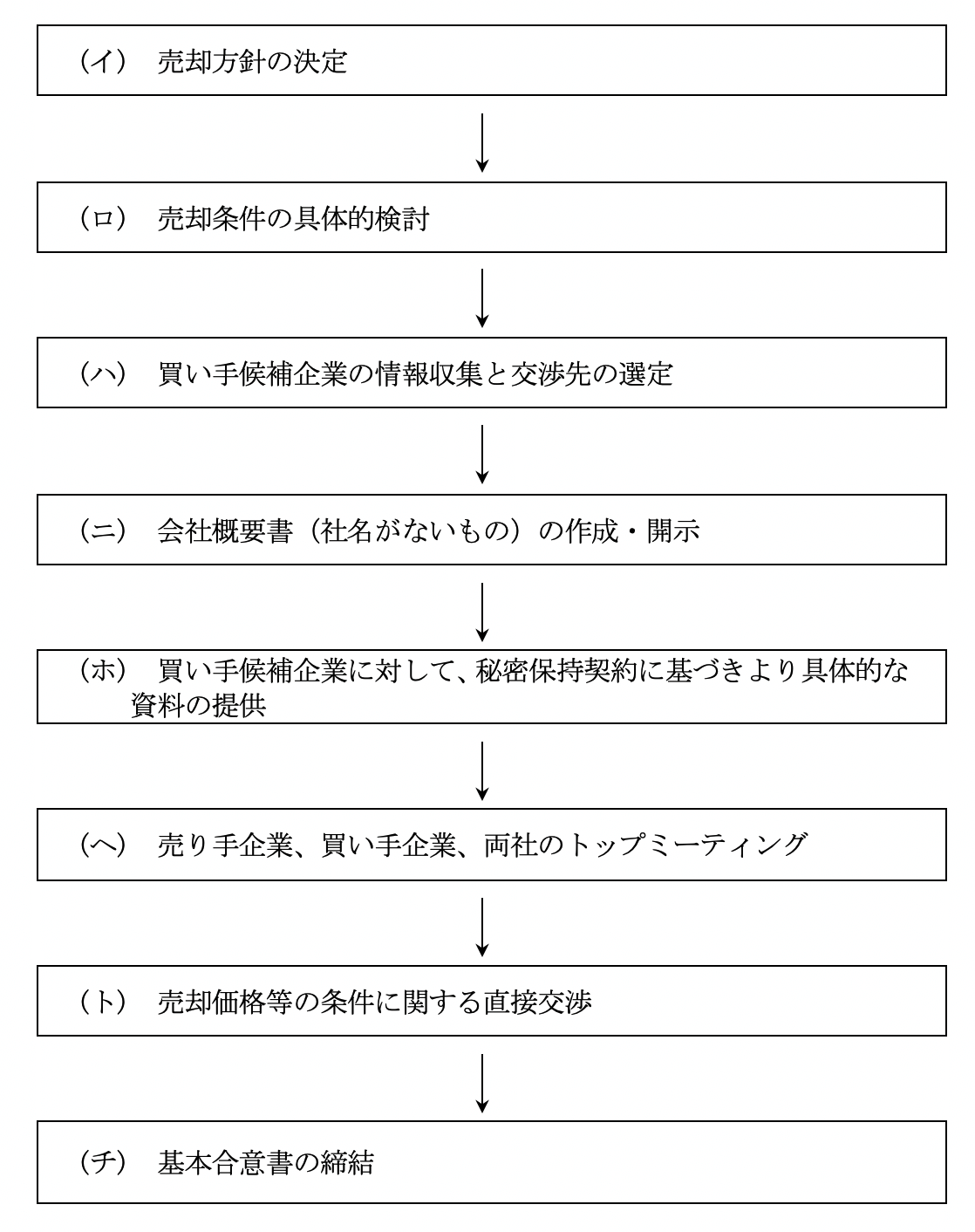

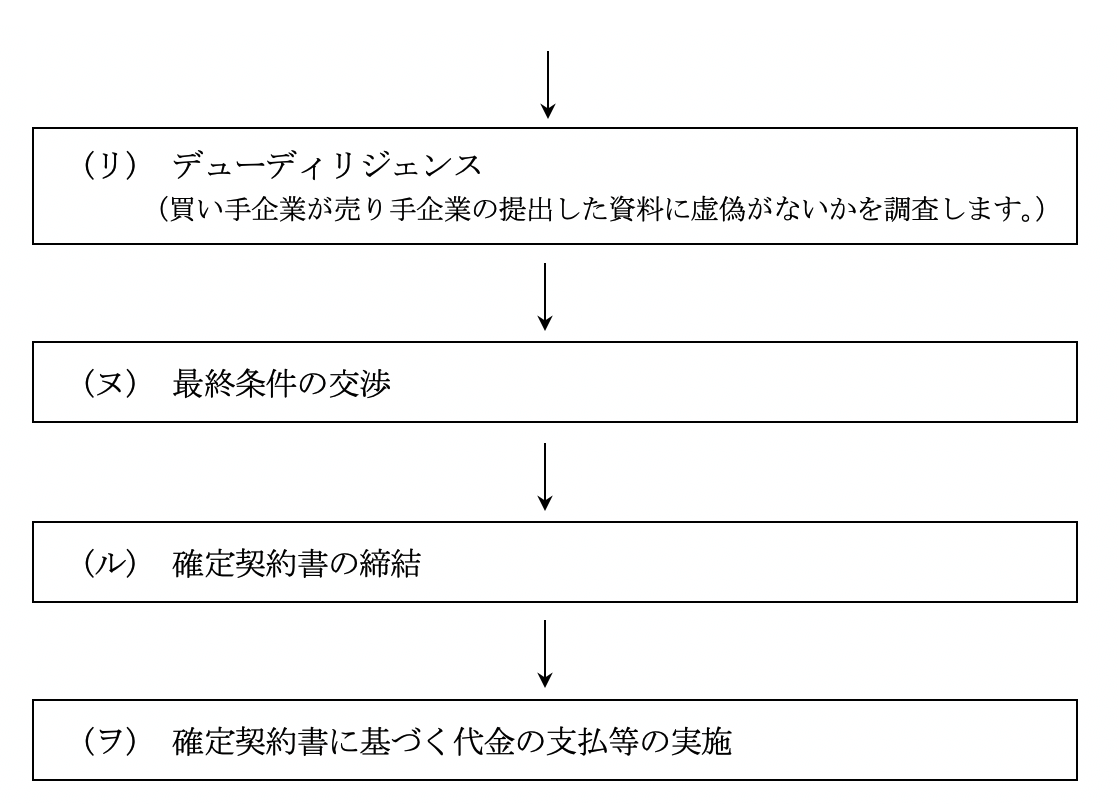

M&Aの進め方

(1)

ステップの概要

M&Aのうち、最も代表的な形態である代理人の援助のもとに会社売却する場合の一般的な実行ステップは、以下のとおりです。

(2)

各ステップの具体的な内容

(イ)

基本方針の決定

まず、現在の会社の状況、マーケットの環境等を分析し、何が今後検討しなければならない課題なのかを明確にしていきます。後継者不在の問題や兄弟間における会社支配権争いの問題など様々な問題が考えられますが、これらの問題に対して外部環境と内部経営の両側面から分析を行うことが重要です。

この現状把握・自社分析をした後、その問題に対する対策と方向性を明確にしていきます。あわせて、その対策の手段としてM&Aを取り入れるかどうかも検討します。M&Aが有効な手段であるということになれば、その実行に必要な検討事項を整理し、基本計画を策定します。

この現状把握・自社分析をした後、その問題に対する対策と方向性を明確にしていきます。あわせて、その対策の手段としてM&Aを取り入れるかどうかも検討します。M&Aが有効な手段であるということになれば、その実行に必要な検討事項を整理し、基本計画を策定します。

(ロ)

情報収集と対象企業の選定

上記(イ)の基本方針を策定したら、その基本方針の対象となる企業等を検討し、リストアップすることになります。この段階では、あまり条件を厳しく決めて対象を絞り込むのではなく、広く対象として可能性のある企業等をリストアップすることが重要と考えられます。

次にリストアップした企業について、個々の財務情報や信用情報等を入手し、集めた外部情報を綿密に積み重ね、検討・分析し、M&Aの対象となり得るかどうか判断していきます。

次にリストアップした企業について、個々の財務情報や信用情報等を入手し、集めた外部情報を綿密に積み重ね、検討・分析し、M&Aの対象となり得るかどうか判断していきます。

(ハ)

対象企業へのアプローチ

次に絞り込んだ対象企業に対して初期的な打診し行い、M&Aに関する相手方の反応等を確認します。通常の場合、この初期的な打診の段階では、まず当方の企業名を開示せずにM&A案件そのものに関心があるか否かの確認を行い、その中でM&A自体に関心があるという先に対しては、当方の企業名等を開示した上で再度意向の確認を行います。相手先企業の意向確認には、情報等についての細心の気配りが必要となります。したがって、直接交渉は絶対に避けるべきであり、信頼できる専門家等をM&Aアドバイザーとして依頼することが得策と考えられます。

(ニ)

スキームの検討とその効果のシミュレーション

M&Aについて対象企業の初期的な選定ができれば、次はM&Aのスキームの概要を検討していきます。先の段階では、そのスキーム等について相手先企業との直接の交渉が行われることから、とりあえず、こちら側の要望を整理しておきます。

実務的には、スキームの違いによって双方にメリット・デメリットが出てくるケースも多々ありますので、そのケースごとにシミュレーションを行い、比較検討をします。

実務的には、スキームの違いによって双方にメリット・デメリットが出てくるケースも多々ありますので、そのケースごとにシミュレーションを行い、比較検討をします。

(ホ)

秘密保持契約書の締結

M&Aに関して秘密保持を徹底することは、最重要の留意点であります。例えば、事業譲渡のケースの場合には、情報が漏れることによって、知らないうちに「身売り」の噂が立ってしまい、信用不安を引き起こし、多大な損害が発生する危険性があります。そこで、双方の情報開示に先立ち秘密保持契約を締結いたします。

記載される主な内容は、以下のとおりです。

記載される主な内容は、以下のとおりです。

(a)

M&A当事者の会社名およびM&Aの方法

(b)

秘密保持契約の対象範囲(当該会社のみでなく、担当の従業員、公認会計士等に拡大する旨)

(c)

秘密保持の期間

(d)

取引が不調に終わった場合の機密資料の原本および写しの返還に関する事項

(e)

損害賠償に関する事項 など

(ヘ)

企業価値評価

M&Aにおいては、当事者間の交渉により取引金額や合併比率、交換比率等を決定することになります。通常の場合、その交渉の基礎資料として参考にするために企業価値評価を行うことになります。企業価値評価は、M&Aの取引金額を決定するにあたって非常に重要な影響を与えるものであり、かつ、評価に関する高度な専門的知識や経験が必要となることから、第三者の公認会計士等に依頼するのが一般的です。なお、具体的な評価の手法としては、以下のようなものがあります。

(a)

時価純資産方式

企業のストックとしての純資産に着目して、企業や事業の価値及び株価等を算定する方式です。貸借対照表の資産、負債を時価で再評価し、必要な調整を加えて時価純資産を算出します。

実務上は、不動産を多く所有する企業や含み資産を考慮する場合等によく利用されております。

企業のストックに着目して評価する手法であることから、重要な収益力等が反映されにくいという欠点があります。

実務上は、不動産を多く所有する企業や含み資産を考慮する場合等によく利用されております。

企業のストックに着目して評価する手法であることから、重要な収益力等が反映されにくいという欠点があります。

(b)

DCF方式

企業のフローとしての収益又は利益に着目して、企業や事業の価値及び株価等を算定する方法です。5年ないし10年間の事業計画に基づく予想損益計算書や予想貸借対照表から各年度のキャッシュフローおよび残存価値を算出し、その合計を現在価値に還元して企業価値とする方法です。

(c)

類似会社比準方式

評価対象会社に類似する上場会社等と評価対象会社の1株当たりの純資産、純利益等をそれぞれ比較し、その平均比準値と類似会社の平均株価との比較により評価対象会社の1株当たりの価値を算出する方法です。

上記の評価方法の中から評価対象会社に最も適した方法をいくつか組み合わせて評価を行います。

上記の評価方法の中から評価対象会社に最も適した方法をいくつか組み合わせて評価を行います。

(ト)

諸条件の交渉

相手先企業の情報開示を受け、先に検討していたスキーム等の実行可能性やM&A効果が確認された段階で、次に具体的な諸条件の検討、交渉に入ります。その内容としては、取引価額のほか、取引先、従業員の引継ぎ、オーナーの処遇なども含まれます。

(チ)

基本合意書の締結

諸条件交渉により両当事者の基本合意が形成された段階で、その合意した内容を記載した書面(基本合意書)を作成することになります。基本合意書は、通常の場合、法律的な拘束力はありません。しかし、基本合意の後により詳細な個別の合意が形成され、確定契約書の調印に至るまでには相当の日数が必要となること、デューディリジェンスを行う上での前提事項を確認する必要があることなどから一般的に作成しております。

基本合意書に記載される主な事項は、以下のとおりです(買収の場合)。

基本合意書に記載される主な事項は、以下のとおりです(買収の場合)。

(a)

取引金額

M&Aの当事者にとって最も重要な事項である取引金額については、概算で記載されます。通常、基本合意書の作成時点においては、デューディリジェンスが実行される前段階なので、デューディリジェンスの結果如何によって、当該金額が変更される旨の但し書きを付けるのが一般的です。

(b)

デューディリジェンスの実施

ビジネス、財務、法務等の観点からの売り手企業の調査(デューディリジェンス)を実施することについて、その承諾する旨を記載します。なお、その時点でデューディリジェンスの実行日程や調査担当の公認会計士等の名前、調査内容の詳細などが決まっていれば、それも合わせて記載します。

(c)

その他

上記以外の条件等について合意した内容を記載します。

(リ)

デューディリジェンス

「デューディリジェンス」とは、「精査」とか「詳細手続」などと呼ぶ場合もありますが、一般にはそのままデューディリジェンスと呼んでいます。その意味するところは売り手企業の事業について、買い手が当初想定した状況と現実の状況に相違ないかどうか検証・分析するための手続きです。

通常、M&Aの初期の段階では経営トップ層のごく限られた者が交渉等にあたるので、具体的な対象企業の状況を把握するには限界があります。基本合意書締結後には速やかに社内プロジェクトチームを作り、外部専門家と役割分担しながらデューディリジェンスを進めていくのが一般的です。デューディリジェンスには、3つの側面があり、以下のように分類することができます。

通常、M&Aの初期の段階では経営トップ層のごく限られた者が交渉等にあたるので、具体的な対象企業の状況を把握するには限界があります。基本合意書締結後には速やかに社内プロジェクトチームを作り、外部専門家と役割分担しながらデューディリジェンスを進めていくのが一般的です。デューディリジェンスには、3つの側面があり、以下のように分類することができます。

(a)

ビジネスデューディリジェンス

ビジネスの収益性、市場の将来性、技術・製造ノウハウ、営業力、取引先との関係など非常に広範なビジネス全般にわたる調査を目的にします。

(b)

財務デューディリジェンス

財務諸表を中心として分析します。特に買収価額等の算定の基礎となった企業価値評価の前提事項について、デューディリジェンスを通して確認し、次の最終条件交渉に備えます。

(c)

法務デューディリジェンス

現在係争している事件ばかりでなく、進行中の法律問題の可能性、工業所有権等の所有権の確認、排他的独占的なノウハウ提供の有無、環境問題、将来の規制の可能性、PL問題など、法務リスクには顕在化している問題だけでなく、潜在している問題も多く、その重要性も大きいです。

(ヌ)

最終条件交渉

企業調査(デューディリジェンス)によって判明した事実関係に基づいて、様々な条件に関する最終交渉を行ないます。交渉の中ででてきた問題については、最終的には取引価額の調整という形で解決するのが一般的です。

(ル)

確定契約書の締結

当事者間で最終条件交渉により確定した内容について、取締役会の承認を受けた上で確定契約書を作成します。なお、株式譲渡の場合おける株式譲渡契約書の記載例は以下のとおりです。

(a)

対象となる株式の特定と売買の合意に関する事項

(b)

売買価額の算定・調整に関する事項

(c)

売買価額の支払い、株券の引渡しに関する事項

(d)

表明と保証に関する事項

売り手側が対象株式についての権利者であり担保等の負担がないこと、財務諸表等が正確であること、開示された以外に偶発債務や紛争等が存在しないことなど

(e)

契約締結から取引の実行(クロージング)までの当事者の義務に関する事 項

(f)

売買の前提となる事項

表明と保証や契約上の義務違反があった場合には取引を実行する義務を負わないことなど

(g)

損害賠償、損失補償等に関する事項

(h)

株式譲渡(企業売却)期日

(i)

その他の条項